Пенсионный возраст и другие реформы

Власти пытаются хоть как-то стабилизировать пенсионную систему. Россия пережила три большие пенсионные реформы, несколько малых и готовится провести еще как минимум одну. Если перечислить кратко, что произошло за весь постсоветский период, то можно уложиться в такую схему:

— в 2002 году понятие стажа обнулили, все прежние трудовые заслуги привели к среднему значению, чтобы суммировать заработки в советских рублях и «миллионные» доходы 1990-х годов;

— с того момента пенсия стала формироваться из взносов, а не исходя из стажа, а потому стала зависеть от размера зарплаты: чем больше зарабатываешь в молодости, тем больше получаешь в старости, — это было в новинку;

— тогда же появилась накопительная пенсия: треть взносов уходила на личный счет гражданина (еще две трети — на выплату другим пенсионерам), эту особую часть можно было инвестировать, выбирая управляющую компанию или фонд;

— в 2015 году накопительную часть «заморозили» (перестали пополнять), объяснив тем, что ПФР нуждается в деньгах, а будущим пенсионерам все их взносы засчитают в виртуальных баллах. При этом сами накопительные взносы не отменили, они просто используются на оплату пенсий нынешним пенсионерам;

— в 2019 году повышен пенсионный возраст, по тем же причинам: у ПФР растет дефицит бюджета. В качестве компенсации тем, кто уже вышел на пенсию, дали внеочередную прибавку к пенсиям. Повышение возраста выхода на заслуженный отдых растянули на десять лет;

— с того же года Минфин, ЦБ и ряд профильных ведомств продвигают идею дополнительных взносов на пенсию, которая будет полностью индивидуальной и инвестиционной — в дополнение к существующей обычной страховой пенсии.

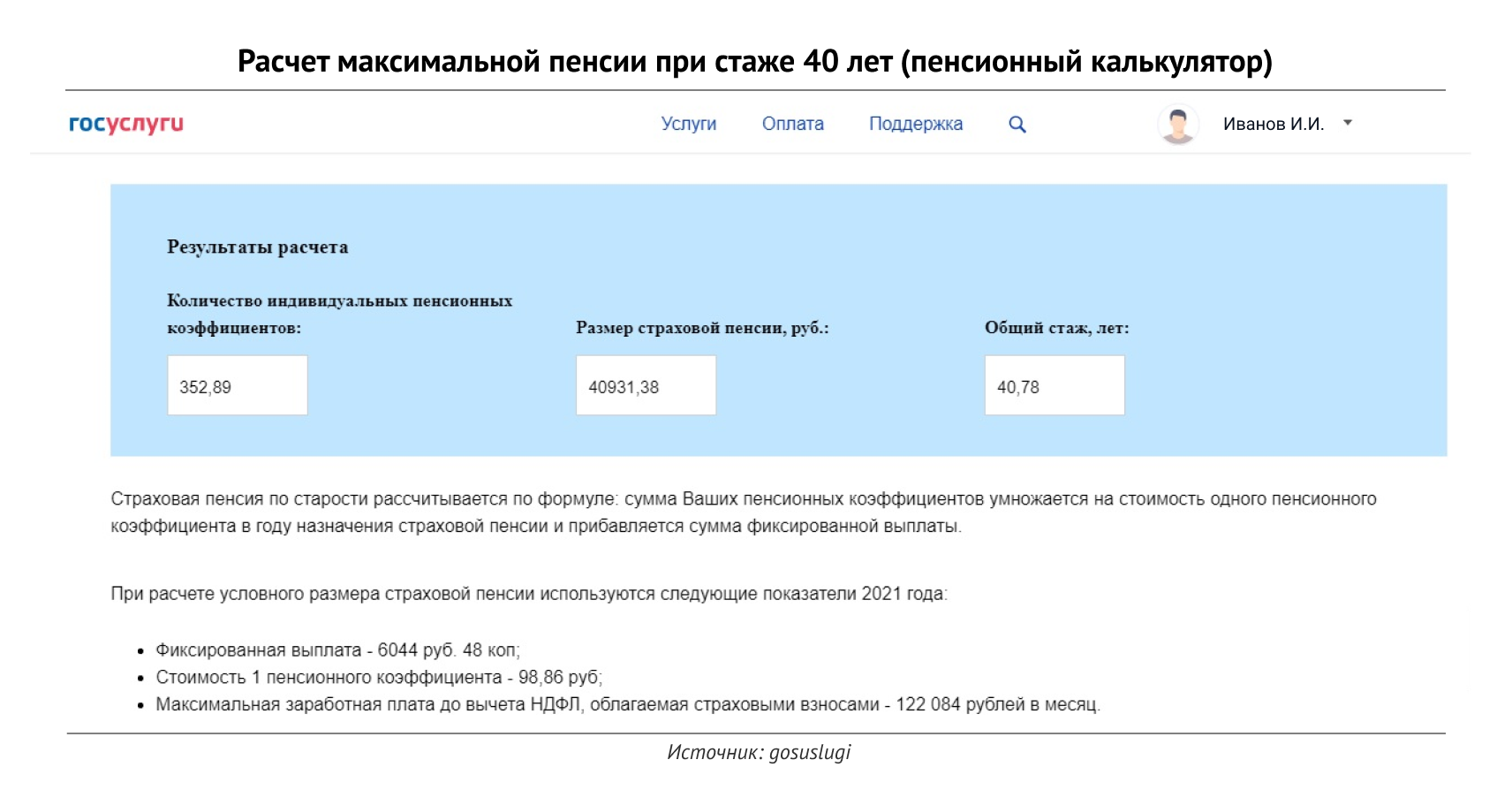

Выбор у россиян простой: начать копить на пенсию самостоятельно или положиться на государственное обеспечение, которое, как обещают власти, составит максимум 40% средней заработной платы (это официальная цель последней реформы). Исходя из этого, ожидаемый средний размер будущей солидарной пенсии в ценах 2020 года — чуть больше 20 тыс. рублей. Для людей с заработками выше среднего лимит составляет примерно 40 тыс. рублей. Если это вас устраивает, то дальше можно не читать.

Срок накопления

Если бы ваши родители с начала вашего рождения ежегодно инвестировали бы на ваш счет всего по 10 000 рублей, то к началу вашего десятилетия отложив 100 000, на вашем счету было 175 тысяч. Далее взносы бы прекратились, но деньги остались и продолжали бы расти. В итоге нужная сумма в 3,6 млн. на вашем счете получилась бы еще через 32 года, т.е. к вашему 42 дню рождения. Если вы решите оставить деньги работать и дальше, до 60 лет, то к выходу на пенсию у вас на счету будет 20 млн. рублей. Ежемесячно с этого вы будете получать почти 170 тысяч!!!

Вам 20 лет. Вы начинаете работать и параллельно подумываете о формирование будущей пенсии. Вроде бы жизнь только начинается и до пенсии еще много лет. Вам хочется обзавестись всеми благами цивилизации: новый телефон, большой телевизор, машина бы не помешала бы, да и съездит в отпуск в теплые страны хочется. Сколько нужно откладывать денег, чтобы к 60 годам, получать установленные нами 30 тысяч в месяц?

Не так уж и много, здесь время на вашей стороне. Откладывая 7200 рублей в год (а это 600 рублей в месяц) за 40 лет как раз набегает необходимая нам сумма. За 40 лет ваши отчисления составят всего 288 тысяч рублей.

Вам 30. Вы так и не начали откладывать 10 лет назад. И сейчас снова озаботились этой мыслью. Для достижения необходимой суммы теперь ежегодно нужно инвестировать уже 20 тысяч ежегодно. Вроде бы не такая и большая сумма, но…… у вас жена, двое детей, ипотека и много других расходов.

Вам 40. Дети практически выросли, ипотека выплачена. Пора подумать о накоплениях на старость. Вы достаете калькулятор и считает сколько вам нужно откладывать ежегодно в оставшиеся 20 лет до пенсии. Получается 65 тысяч в год. Надо подумать, вы же хотели ремонт в квартире сделать, потом машину надо поменять. В следующем году обязательно начну откладывать, решаете вы.

Вам 50. То что вы получаете на работе, хватает как раз на текущий уровень жизни. Какие могут быть дополнительные отчисления на старость? Работу поменять тоже проблема. Кому нужны 50-ти летние, на этой бы работе не уволили. Но тем не менее, ради интереса, за оставшиеся 10 лет до пенсии — сколько нужно откладывать? 240 тысяч рублей в год или 20 000 ежемесячно. Вы точно не можете себе этого позволить при текущих уровнях доходов.

Вам 60 лет. Каким вы себя видите? Получающего пенсию (10-12 тысяч рублей), еле сводящего концы с концами, иногда вынужденным продолжать работать? Или спокойно встретить старость без нужны, с приемлемым уровнем жизни и дохода, позволяющим не думать о деньгах?

Узнать насчет накопительной пенсии

Накопительная пенсия у работающих россиян формировалась с 2002 по 2013 годы, с их зарплат перечислялось от 2% до 6% в счет накоплений. Кто-то копил будущую пенсию в Пенсионном фонде России (тогда этим занимается Государственная управляющая компания ВЭБ.РФ), кто-то – в негосударственных пенсионных фондах (НПФ). Выйти на накопительную пенсию можно по «старым» правилам – в 55 лет для женщин и в 60 для мужчин.

Однако если ПФР может уведомить пенсионера по своим каналам, то у НПФ иногда такой возможности нет. Как посчитали представители НПФ, порядка 2 миллионов пенсионеров уже имеют право на накопительную пенсию, но до сих пор не обратились за ней.

Чаще всего накопления не очень большие – несколько тысяч рублей. В этом случае пенсионер получит всю сумму на руки единоразово. А если накопления, деленные на 264 месяца, дадут больше 5% страховой пенсии (по старости), эту сумму НПФ или ПФР будет выплачивать на постоянной основе ежемесячно.

Не все застрахованные в принципе знают, что у них есть накопления, а кого-то в свое время обманули НПФ и перевели накопления к себе. Узнать, есть ли у человека накопления и в каком фонде они хранятся, можно в личном кабинете на сайте Пенсионного фонда. Затем достаточно обратиться в этот фонд с заявлением и получить свою выплату – разово или ежемесячно в зависимости от суммы.

Какую сумму денег нужно собрать к пенсии

Чтобы получить ответ на вопрос: сколько денег и к какому сроку нужно накопить, в первую очередь нужно ответить на три очень важных вопроса:

- Сколько, хотя бы примерно, денег будет тратиться после выхода на пенсию? Ведь старость можно прожить по-разному, например, закрывшись в своей квартире и просматривая многочисленные сериалы или путешествуя по миру на быстром и удобном самолете. Разумеется, этот выбор должен сделать каждый лично. Мы же для расчета возьмем сумму в 32 тыс. рублей – средний заработок трудящихся за месяц в России.

- Второй вопрос может показаться бессмысленным, ведь найти ответ на него ни у кого не получится, но для расчета он нам крайне важен. Речь идет о продолжительности жизни. Согласно статистике, женщины нашей страны живут примерно до 73 лет, а мужчины – до 67. Если прибавить к этому показателю пару лет, к примеру, это характерно для спортсменов, то для расчета можно будет взять возрастной показатель – 75 лет.

- Последний вопрос таков: во сколько лет планируется окончить трудовую карьеру? Согласно законодательству нашей страны, в 60 лет могут выйти на пенсию женщины, а в 65 – мужчины. Для расчета возьмем круглую цифру, чтобы было удобнее считать – 65.

Имея на руках три основные величины, можно провести средний подсчет, добавив цифру 12, как показатель месячных затрат. Для расчета суммы, которую нужно накопить, потребуется 32 тыс. рублей умножить на 12. Полученный результат следует снова умножить на 15, то есть цифру, которую мы получили при вычислении 65 из 75. В итоге мы получим 5,8 млн. рублей.

После исчислений можно прийти к такому выводу:

- если ежемесячно откладывать 16 тыс. рублей, то к старости негосударственная пенсия может составить 32 тыс. рублей;

- если же откладывать меньше, то придется продолжить трудовой стаж после 65 лет.

Такой вариант накопления денег не очень удобен, поэтому далее рассмотрим еще несколько способов, которые помогут накопить пенсионные накопления.

Стратегия с разворотом: период накопления и период пенсии

Общая логика пенсионных инвестиций такова: чем моложе человек (то есть чем дальше момент выхода на пенсию), тем больше вложений он может направить в самые доходные (но и более рискованные) инструменты, а чем он старше, тем эта доля отчислений меньше. Поэтому вполне нормально, если мы формируем портфель для того, кому чуть больше 20 лет, почти целиком из акций, а к его 60-летию постепенно доводим долю облигаций до 70—80%.

При выходе на пенсию тактика должна измениться на противоположную: долю акций снова начинаем наращивать, а облигаций — сокращать. Этот метод предложен европейскими экономистами на базе исследований, в том числе он часто упоминается в работах Оливье Скайе из Университета Женевы. Разворот стратегии по выходе на пенсию позволит сохранить капитал от обесценивания и обеспечить стабильный доход на следующие 30—40 лет

Это важно, ведь если инвестор окажется долгожителем, то он проведет на пенсии почти столько же времени, сколько зарабатывал трудовой стаж

В цифрах это выглядит следующим образом. В возрасте с 25 до 65 лет человек откладывал по 10 тыс. рублей в месяц, инвестируя в акции и облигации в постоянно изменяющейся пропорции — например, 80/20 в самом начале пути и на 2% больше/меньше в каждый следующий год (78/22, затем 76/24 и т. д.). В среднем за весь период портфель будет иметь вид 50% на 50%. Защитная (облигационная) часть будет приносить около 2% сверх инфляции, растущая (из акций) — около 8%.

В среднем такие активы будут приносить +5% годовых выше инфляции, что позволит инвестору, вкладывающему 10 тыс. в месяц, накопить за 30 лет почти 8,4 млн рублей в нынешних ценах, из которых 4,7 млн будут процентным доходом и только 3,6 млн — его собственными взносами. С таким капиталом можно получать рентный доход от дивидендов и купонов в размере примерно 500 тыс. рублей в год, или более 40 тыс. в месяц. С учетом государственной пенсии (еще от 20 тыс. до 40 тыс. рублей) совокупный доход в старости у такого человека составит до 80 тыс. рублей.

Сохранится ли право на пенсию при переезде на ПМЖ в другую страну

Право на российскую пенсию при переезде имеют только граждане РФ – если при переезде пенсионер поменял гражданство, выплаты со стороны России ему прекратят. Россияне, выехавшие на ПМЖ в другую страну, сохраняют за собой право на следующие пенсионные выплаты:

- страховую пенсию;

- пенсию по государственному обеспечению.

Пенсионерам продолжат платить доплаты за трудовую деятельность (летчики, шахтеры, ядерщики, за особые заслуги) и выплаты для ветеранов ВОВ.

Социальную пенсию при выезде на ПМЖ в другую страну платить прекращают. Право на социальную пенсию имеют только граждане, постоянно проживающие в стране (на основании ст.11 166-ФЗ от 2001 года).

Сколько нужно накопить

Дальше вы можете рассчитать, какой капитал нужно накопить на безбедную старость. Для этого есть два пути. Первый предполагает, что вы будете постепенно тратить накопленную сумму, второй – что вы будете жить только на проценты с нее. В первом случае накопить нужно меньше, но вы должны определить страшную цифру – до какого возраста вы планируете жить. Но что делать, если вы проживете дольше? Представьте, как вы будете себя ощущать, к примеру, в 84 года, понимая, что через год все ваши деньги закончатся. Поэтому я рекомендую планировать второй путь. В крайнем случае, всегда можно будет перейти на запасной первый план. Давайте посчитаем на примере. Допустим, вы решили, что вам на пенсии понадобится 50 тысяч рублей в месяц, что равняется 600 тысячам в год. Такой процент должен приносить ваш капитал. Я рекомендую ориентироваться на реальную доходность 5% годовых (то есть доходность сверх инфляции — тогда инфляцию можно не учитывать и считать все в текущих ценах). Почему именно такая цифра, поговорим ниже. Таким образом, вам нужно накопить 12 миллионов.

Истории тех, кто уже копит

Несколько минчан поделились с нами своими историями о том, какими инструментами для накопления пользуются.

Дмитрий Захаров, 25 лет, интернет-маркетолог

Копить «на пенсию» решил, когда появился стабильный заработок. Выбрал программу в банке, в котором я обслуживаюсь. Стал делать регулярные вклады. Мои пенсионные накопления привязаны к курсу доллара. Ежемесячно я перечисляю по 20 долларов в пересчете на белорусские рубли на мой счет и счет моей девушки. В будущем, с учетом всех факторов (моего возраста и условий программы), я смогу рассчитывать на 180 долларов дополнительной пенсии в течение 15 лет или единовременную выплату в размере 33 тысяч долларов. В случае смерти все оставшиеся накопления перейдут доверенному лицу или родственникам.

Михаил, 27 лет, учитель

Владислав Шарпио, 32 года, CEO, artnetpl.ru

О пенсионных накоплениях начал думать в возрасте 29 лет. Смотрел на пенсионные страховки, частные фонды, но в итоге собрал сам портфель из акций компаний, открыл валютный счет в банке и приобрел облигации банков. На накопления выделяю ежемесячно фиксированную сумму, около 8% от моего регулярного дохода, а также половину премий и внеплановых заработков.

Как оформить документы для получения пенсии

Подавать документы на оформление пенсии гражданин может в любое время после того, как у него возникнет на это право. Начать собирать их лучше заранее. Следует обратиться в:

- отделение ПФР по месту регистрации или фактического пребывания,

- МФЦ,

- почтовое отделение.

Заявление подается лично, через представителя или работодателя. Оно может быть написано собственноручно или в форме электронного документа на сайте и не раньше, чем за 1 месяц до срока выхода на пенсию.

После прочтения Вы поймете, как перестать работать за копейки на нелюбимой работе и начать ЖИТЬ по-настоящему свободно и с удовольствием!

Скачать книгу

Документы для оформления пенсии:

- Заявление.

- Паспорт или любой документ, который подтвердит вашу личность.

- Документ, который подтвердит ваш трудовой стаж (например, трудовая книжка, договоры, военный билет и прочее). Проследите, чтобы он был правильно оформлен. Должен содержать необходимые реквизиты: номер и дату выдачи, Ф. И. О., дату рождения, место и годы работы, должность, подпись и печать.

- Справка о среднемесячной зарплате до 2002 года. Возможны 2 варианта: берете любые 60 месяцев до 2002 года, или к расчету принимается доход за 2000 – 2001 годы, сведения о котором есть в ПФР. Получить справку можно у работодателя, его правопреемника, из архива или из других организаций, которые располагают необходимыми сведениями.

- Документы о смене Ф. И. О., рождении детей, наличии иждивенцев и другие, которые доказывали бы те или иные обстоятельства, влияющие на размер пенсии.

Документы для оформления пенсионных выплат собирает будущий пенсионер. Большая часть сведений уже хранится в ПФР, часть надо взять у работодателя. Сложности могут возникнуть только при частых сменах работы, переездах и прочих непредвиденных жизненных ситуациях. Здесь могут понадобиться запросы в архивы, поиски правопреемников несуществующих уже предприятий и прочие довольно затратные по времени действия. Что делать в том или ином случае, подскажут в территориальном отделении ПФР.

ПФР обязан рассмотреть заявление и проверить документы в течение 10 дней после поступления.

Возможно ли пенсия?

С ожидаемой минимальной доходностью разобрались. 4% в год сверх инфляции.

Далее определяемся с целью. То есть с капиталом, позволяющим нам жить достойно. Или хотя бы удовлетворять базовые потребности.

Здесь может быть 2 варианта. Простой и … бессмертный.

Первый вариант мне не очень нравится. Смысл его следующий.

Допустим вы планируете отойти от дел в 60 лет. И вот здесь самое интересное … определяете сколько лет вы планируете прожить после этого. 5-10-15 лет, может быть 30-40 (оптимисты).

После выхода на пенсию, делим капитал на количество предполагаемых лет дожития. И каждый год вытягиваете из сформированного капитала деньги на жизнь.

При нашей условной необходимой 30-ти тысячной пенсии, годовые потребности (за 12 месяцев) составят 360 тысяч в год. От этого и пляшем.

- на 5 лет пенсионной жизни нужно накопить 1,8 миллиона;

- на 10 лет нужно накопить 3,6 миллиона;

- 15 лет — 5,4 млн. рублей;

- 20 лет — 7,2;

- и так далее.

Вторая неприятность: наследникам (детям, внукам, правнукам) ничего после вас не останется.

На жизнь изымается только получаемая прибыль. Сверх инфляции.

В нашем случае, каждый год можно смело тратить 4% от капитала. И на эти проценты жить.

И вот здесь кроется главная сложность. Нужно будет накопить немного больше, чем в первом случае.

Зато можно потом безбоязненно тратить определенную сумму денег. Не боясь, что вдруг она закончится.

И своим потомкам можно передать по наследству вечную пенсию. Которую они скорее всего полностью спустят за пару лет.)))

Как создать для себя безбедную старость

Многих людей, причем даже молодых и энергичных, пугает наступление старости, а именно не сам процесс, а бедность, которая чаще всего преследует пенсионеров. Ведь в нашей стране крайне редко можно увидеть людей преклонного возраста, отдыхающих в кафе или тех, кто отправляется в путешествие за границу на самолете. А все из-за чего? Конечно, из-за обычной для нашей страны ситуации – нехватки денежных сбережений

Чтобы в будущем избежать такой ситуации, аналитики рекомендуют начинать самому откладывать денежные средства и принимать во внимание действенные советы, которые помогут жить в старости намного лучше

По мнению психологов, если в этот жизненный период начинать откладывать деньги на достойную пенсию, то профессиональная карьера может серьезно пострадать. Поэтому в этом возрасте лучше вносить денежные сбережения в собственное профессиональное развитие:

- проходить обучающие курсы для повышения квалификации;

- приобретать обучающие книги и литературу;

- обмениваться опытом с коллегами по работе.

Накопим?

Вообще давать какие-то гарантии по будущей доходности дело неблагодарное.

Мы можем только предполагать, основываясь на прошлых показателях.

Озвученные 4-6% годовых (по акциям) — это примерные цифры. Они могут быть и выше и ниже.

В итоге у нас есть 3 варианта исхода событий.

- Нам повезло. И все наши расчеты оказались верными. Точно в срок мы накопили нужную нам сумму. Ура! Пора на пенсию.

- Нам ОЧЕНЬ ПОВЕЗЛО. Реальная среднегодовая доходность оказалась выше ожидаемой. В итоге получили пенсионный капитал гораздо раньше. И можно либо уже сейчас уходить на пенсию. Либо оставить деньги работать дальше (до конца установленного срока) и уже на пенсии мы можем спокойно тратить больше денег ежемесячно.

- Нам не повезло. И прогноз по будущей доходности не сбылся. Получили меньшую сумму, чем рассчитывали.

Два из трех вариантов — положительные. Уже хорошо.

На негативный исход можно смотреть по разному:

- Полный провал. Все коту под хвост. Все зря.

- Ну у меня все равно скопилась какая-то сумма. Пусть она и меньше запланированной. Но это лучше, чем просто жить на одну гос. пенсию. В совокупности я все равно буду получать денег больше, чем большинство пенсионеров. И это тоже своего рода победа.

Удачных инвестиций в будущую пенсию!

Перевод пенсии в НПФ

Если этого не сделали – просто сделайте. Серьезно.

Какой НПФ выбрать? Если честно, пофигу. Они все не могут похвастаться потрясающей доходностью. К тому же там постоянно происходят какие-то слияния, банкротства, переходы из рук в руки.

Просто переведите деньги в любой фонд из самых крупных. Например, в Будущее, Согласие, РГС или Сбербанк. Вот вообще в любой. И 5 лет не трогайте – по закону, если переводите накопительную часть пенсии чаще этого срока, накопления «сгорают».

Не знаю, что будет с нашей пенсией и НПФ, поэтому рассчитывать на этот источник я бы не стал. В любом случае, если получите пенсию – отлично. Нет – так нет. У нас всегда запасной план (а не запаснЫй, как пишут в автобусах).

Как накопить на пенсию самостоятельно

Если мужчина 35 лет хочет получать дополнительно к государственной пенсии 30 тыс. руб. в месяц, ему необходимо ежемесячно откладывать на ИПП 3 360 руб. при инвестиционной доходности 7% годовых.

Женщины уходят на пенсию раньше, поэтому период накопления у них на пять лет меньше. Поэтому женщине 35 лет для получения дополнительной пенсии в 30 тыс. руб. в месяц нужно откладывать 7 006 руб., а для получения 50 тыс. руб. — уже 11 670 руб. ежемесячно.

Клиенты с ИПП могут оформить выплаты негосударственной пенсии в 55 лет (женщины) или в 60 лет (мужчины).

В расчетах приведена среднегодовая доходность пенсионных резервов НПФ Сбербанка за последние десять лет (распределенная на счета). Результаты инвестирования в прошлом не определяют доходов в будущем.

Стоит ли покупать валюту

Валюту в нашей стране называют доллары и евро. Рубль постепенно обесценивается к доллару, а, значит, хранить деньги лучше в долларах, чем рублях. Так стоит ли накапливать валюту?

Главная проблема в том, что её некуда толком инвестировать. Хранить её в банке не имеет смысла из-за крошечных процентов, которые они предлагают. Есть вариант купить еврооблигации. На них доходность гораздо выше и существенней. Купить их можно также через брокеров на фондовом рынке.

Если хранить валюту в зарубежных акциях, то смысл определённо есть. Как минимум это страховка от страновых рисков. С учётом долгосрочности вложений это стоит учесть.

Проверить свой стаж

Пенсия складывается из двух частей – стоимости индивидуальных пенсионных коэффициентов (баллов) и фиксированной выплаты. Обе эти части иногда можно увеличить – а сейчас поговорим о баллах. Это такие условные единицы, в которые пересчитываются все сделанные работником взносы на пенсионное обеспечение. С 2002 года все взносы учитываются в единой системе персонифицированного учета, и там «потерять» стаж сложно. Чего не сказать о периодах до 2001 года включительно.

Трудовой стаж, который у пенсионера накопился до 2002 года, тоже может влиять на сумму пенсии – через стажевый коэффициент. Влияет он, когда стаж по состоянию на 31 декабря 2001 года был больше 25 лет для мужчин и 20 лет для женщин – тогда каждый дополнительный год увеличивает сумму расчетной пенсии, которая увеличивает пенсионный капитал, который, в свою очередь, затем пересчитывается снова в пенсию и в баллы.

При оформлении пенсии сотрудник Пенсионного фонда собирает информацию о стаже из нескольких источников:

- трудовая книжка. Это главный документ пенсионера. Но записи из нее без подтверждения принимаются, только если к записям, подписям и печатям не возникнут претензии. Иначе…

- справки о работе. Если запись в трудовой чем-то не устроит сотрудника, нужно предоставить соответствующую справку – с места работы или из архива (если место работы перестало существовать). Бывает, что и в архивах приказы не сохраняются, тогда остаются…

- свидетельские показания. Нужно будет найти двоих бывших коллег с того же места работы, которые письменно подтвердят, что заявитель работал с ними в одно и то же время на одном и том же предприятии. Большая проблема – этим свидетелям тоже придется доказывать свое трудоустройство там, а проблема с документами может быть актуальна и для них.

И бывает так, что при подаче заявления человек подает все имеющиеся документы, а какой-то из них не приняли в расчет – хотя в нем может быть стажа лет на 10.

Как накопить на пенсию самостоятельно

Чтобы самостоятельно накопить пенсию, необходимо приучить себя ежемесячно контролировать все свои доходы и расходы

Существует несколько способов самостоятельно накопить на хорошую пенсию. Позаботиться о своём будущем самому — куда более надёжный вариант, чем ожидать, что за тебя это сделает государство. Так что откладывать не стоит. Начните копить на старость, и в будущем вы скажете молодому себе огромное спасибо!

Способ 1: просто откладывать деньги (подходит для всех)

Доход по вкладу выплачивается в денежной форме в виде процентов, а вложенные средства возвращаются вкладчику по его первому требованию

Обладая хорошей силой воли, можно начать откладывать, скажем, по 10% от каждой зарплаты и дать себе обещание не тратить их, пока не наступит пенсионный возраст. Просто, но эффективно. Вполне реально к моменту выхода на пенсию стать рублёвым миллионером!

Способ 2: открыть банковский депозит (для всех)

Вклады страхуются банками, что позволяет в случае банкротства кредитной организации получить возмещение суммы депозита

Договоритесь с зарплатным банком, чтобы они часть (те же 10%) вашей зарплаты каждый месяц перечисляли на депозитный счёт или индивидуальный инвестиционный счёт. Тогда и у вас не будет возможности потратить деньги раньше времени, и сумма к моменту вашего выхода на пенсию значительно возрастёт.

Способ 3: сделать пополняемый вклад (для всех)

Вкладчики могут увеличивать размер депозита в период определенного срока

Рублёвые вклады в настоящее время имеют процентную ставку от 6 до 9%. Появились лишние деньги — пополните вклад вместо того, чтобы тратить на что-то почти ненужное. Проценты по вкладам не облагаются НДФЛ, так что сумма будет стабильно увеличиваться и обеспечивать вам безбедную старость.

Способ 4: вложиться в облигации (для людей с доходом выше среднего)

Целесообразно вкладывать в ценные бумаги не все сбережения, а 30–40% от общей их суммы

Этот финансовый инструмент — более доходен, чем обычные депозиты, но и более затратен. Не у всех есть достаточно денег, чтобы купить облигации. Но если у вас имеется требуемая сумма, то потратить её следует на облигации надёжных компаний, которые никуда не денутся (Роснефть, Газпром и т. п.). Доходность по облигациям — от 8 до 11% в год. Но придётся отдавать 13% в НДФЛ, за исключением случаев, если вам посчастливилось вложиться в госбумаги.

Способ 5: вложиться в акции или ПИФы (для людей с доходом выше среднего)

Основная задача ПИФ — обеспечить надежность, преумножая вкладываемые средства посредством участия в инвестиционных проектах

Способ очень доходный, но рискованный. Он рекомендуется только тем людям, у кого есть свободные деньги и нет страха их потерять. Доходность акций и ПИФов в 2 раза выше, чем у облигаций, но гарантий нет почти никаких.

Способ 6: Инвестировать в бизнес (для людей с высоким доходом)

Инвестирование в собственный бизнес позволяет не только получить доход, который практически не зависит от затраченного на него времени и сил, но и обрести уверенность в будущем

Если вы хорошо зарабатываете — куда выгоднее будет вкладывать часть денег в бизнес, нежели открывать депозит. Уровень доходности от бизнеса неограничен, а риски измеряются только надёжностью компаний, с которыми вы работаете. Так, лучше вкладываться в крупный бизнес, нежели в средний и мелкий, которому в любой момент может прийти конец. Чтобы выгодно инвестировать, стоит пообщаться с опытным финансистом и прислушаться к его рекомендациям.

Исторически сложилось так, что российские пенсии значительно проигрывают своим западным конкурентам. Если прожить на трудовую пенсию можно, то на социальной уже приходится экономить и старательно «сводить концы с концами». Но если ещё в молодости задуматься о самостоятельном накоплении денег — в будущем вы сможете ездить на отдых и отмечать праздники в ресторанах, пока ваши знакомые ищут продукты по скидке на полках супермаркета.

Как переоформить получение пенсии с карты на дом?

Для переоформления способа получения пенсии следует лично обратиться в ПФР или МФЦ с паспортом и заполнить заявление. Также можно сэкономить время и подать заявление удаленно.

Для онлайн-оформления заявления следует перейти на сайт ПФР, пройти авторизацию и перейти в раздел «Пенсии». После выбрать «О доставке пенсии» и заполнить заявление.

В заявление следует указать:

- территориальный орган;

- данные заявителя;

- куда доставлять пенсию: по адресу регистрации, фактическому проживанию или по месту пребывания.

Стоит отметить, что получать дома выплаты может законный представитель заявителя. В этом случае указываются его данные и адрес. У представителя должна быть нотариальная доверенность. Правда, хотя бы раз в год сам получатель должен получить пенсию лично или сходить на прием в ПФР.

После заполнения всех разделов сформировать заявление и отправить в работу.

Прокладываем путь к пенсии

Наша условная семья решила не учитывать гос. пенсию. А рассчитывать только на собственные силы.

Мы рассчитали примерный размер требуемого капитала (с учетом правила 25 и аннулирования трат связанных с работой и прочими статьями расходов на 20%).

Но капитал сама себе не накопит. Нужно делать постоянные пожертвования на формирование будущей пенсии.

Как это все работает?

Я буду откладывать по 10% от дохода

Считаем.

- Годовой доход семьи — 800 000 в год.

- 10% от этой суммы — 80 000 рублей.

- На жизнь остается 720 тысяч.

- На пенсии расходы будут на 20% ниже — хватит 576 тысяч. Умножаем на 25 и получаем …

Требуемый капитал — 14,4 миллиона рублей.

Через сколько времени наши 80 тысяч в год превратятся в 14 миллионов? Барабанная дробь …..

Чтобы достичь цели потребуется 39 лет при доходности инвестиций 7% годовых (считал с помощью этого калькулятора).

Если вам сейчас 20-25, то как раз к 60-65 года и сможете насладиться свободой. Кстати в книжках часто пишут откладывай по 10% от своего дохода всю жизнь именно поэтому.

Если вам за 30-40 лет (как мне сейчас), то этот план обречен на провал. Копить деньги до 70-80 лет? Нет спасибо!

А если 15 процентов?

Все расчеты аналогичны.

15% от дохода семьи — это 120 тысяч в год. На руки остается 680 000 в год. Умножаем на 0.8 (или минусуем 20%) и умножаем на 25.

Требуемый капитал — 13,6 миллиона. Для роста потребуется 32 года.

Это конечно хорошо. Мы скинули целых 7 лет. Но для людей среднего возраста все равно слишком много.

Как насчет 20%?

С дохода 800 000 — 20% составляет 160 тысяч в год. Счастливо и сытно живем на остатки — 640 тысяч.

Пенсионная цель снизилась до 12,8 миллионов. Путь к цели займет 27 лет.

Может 30%?

Представим, что наша семья решила экономить по 30% от своих доходов. И вполне хорошо живет с годовым бюджетом в 560 тысяч рублей.

Для поддержания аналогичного уровня жизни на пенсии потребуется капитал в 11,2 миллиона рублей. Для этого потребуется 20 лет. Если начнете откладывать в 30 лет, есть все шансы достигнуть цели к 50 годам.

Давай сразу 40 или 50%?

Если откладывать по 40% от своего дохода, то потребуется накопить 9,6 миллиона. На это уйдет 17 лет жизни.

Умение жить на 50% от дохода потребует 8 миллионного капитала и всего лишь 13 лет.

Зарабатываем хорошую пенсию сами

Не очень радужная перспектива. Поэтому лучше не надеяться на государство, а начать копить на пенсию самому. И не просто копить, а инвестировать в финансовые инструменты, дающие доход. Плюсов масса.

Во-первых, вы сможете размещать деньги в более выгодные инструменты, с доходностью в несколько раз превышающей доходность пенсионного фонда.

Во вторых, вся прибыль будет ваша. К слову сказать, на функционирование самого пенсионного фонда уходит немалая часть наших с вами средств, по различным источникам от 20 до 30% от получаемой прибыли от размещения пенсионных накоплений.

В-третьих, это будут именно ваши деньги, которыми вы можете свободно распоряжаться, а не надеется (и верить), что государство в очередной раз не проведет новую «эффективную» реформу с вашими пенсионными накоплениями.

Поэтому, если вы не хотите работать в перспективе до 70 лет и потом получать мизерную пенсию, начинать нужно сейчас. И чем раньше тем, лучше. В этом вам поможет время и магия сложных процентов. С помощью сложных процентов можно увеличить капитал просто до невероятных размеров, так как он будет расти не линейно, а экспоненциально, когда прибыль получаемая в этом году, становиться капиталом в следующем, на который также начисляется прибыль. В итоге с течением времени ваш капитал начинает расти в геометрической прогрессии.

На конечный результат оказывают очень сильное влияние три вещи:

- длительность ваших инвестиций, время в течение которого они работают

- количество денег, внесенных на формирование будущей пенсии

- доходность ваших инвестиций

Любое незначительное отклонение по любому из вышеперечисленных пунктов, способно изменить конечный результат в разы (как большую так и меньшую сторону), а то и в десятки раз. И как раз эта разница и будет определять: будете ли вы жить в комфорте или в нищете в будущем.

Давайте рассмотрим несколько примеров, позволяющих понять, как эти факторы помогут накопить на достойную пенсию. Но для начала определимся с некоторыми параметрами, напрямую влияющими на формирование и доходность ваших будущих накоплений.

Заключение

Надеюсь, информация в статье будет для кого-то полезной. Для меня до сих пор остается спорным вопрос, стоит ли изучать пенсионные правила, которые действуют на сегодняшний день, если ты еще не пенсионер и даже не предпенсионер. Они слишком часто меняются. Я совсем не уверена, что к моему выходу на заслуженный отдых законодательство останется в том виде, в каком существует в 2019 году. И что будет с моей накопительной пенсией, тоже под вопросом.

Но в одном я уверена на 100 %. С самого первого заработка надо подумать о том, на что ты будешь жить в преклонном возрасте. Очень сомневаюсь, что именно государство обеспечит мне безбедное существование. К сожалению, осознала я это слишком поздно. Мне 42 года, и в запасе только 20 – 25 лет для создания собственного пенсионного капитала. А у кого-то нет даже этих лет.

А на что вы собираетесь жить на пенсии? Вариант ответа “я не доживу” не принимается. Будем оптимистами.