Пожизненное страхование

Застрахованными по договору пожизненного страхования могут быть лица в возрасте до 65 — 70 лет. Основанием для заключения договора является письменное заявление установленной формы, подписанное страхователем. В этом заявлении кроме прочих содержатся вопросы, касающиеся состояния здоровья застрахованного, что позволяет страховщику точнее оценить степень принимаемого на себя риска. Страховую компанию интересуют наличие инвалидности у застрахованного, кардиологических, онкологических, неврологических и других заболеваний, факты длительной (более 30 дней) временной нетрудоспособности и госпитализации (более 10 дней) за последние 3 — 5 лет и т.п. Если у человека есть проблемы со здоровьем, ему задают более детальные вопросы и в конечном счете могут предложить пройти медицинское обследование. Последнее обычно используется при приеме на страхование пожилых людей. Как правило, на страхование не принимаются инвалиды и тяжелобольные лица.

По договорам страхования, заключенным с врачебным освидетельствованием, обязанность страховщика осуществить страховую выплату начинается с момента вступления договора в силу. При заключении же договора без освидетельствования страховая организация в течение первых лет вводит определенные ограничения. Например, в первый год страхования сумма может быть выплачена в том случае, если смерть наступила в результате только несчастного случая или острого инфекционного заболевания. Если причина смерти в течение первых двух лет страхования связана с болезнью, скрытой страхователем, выплата не производится.

При заключении договора страхователю предоставляется право назначить одного или несколько выгодоприобретателей для получения страховой выплаты. Несмотря на то что это условие не является обязательным, его соблюдение позволяет существенно сократить срок выплаты в случае смерти застрахованного, поскольку известны конкретные получатели. Если же такое лицо не назначено, то в силу вступает наследственное право, что может существенно замедлить решение вопроса о страховой выплате. Страхователь с согласия застрахованного в период действия договора вправе изменить ранее данное им распоряжение и назначить другое лицо, подав об этом письменное заявление.

Договор заключается на страховую сумму, согласованную между страхователем и страховой компанией. Если страхователь заявляет высокую страховую сумму, то застрахованному обычно предлагается пройти медицинское обследование.

Размер страховых тарифов зависит от возраста (чем человек старше, тем они выше) и пола (для мужчин это страхование дороже) застрахованного, его профессии, состояния здоровья, жизненных привычек (курение, употребление алкоголя, занятие спортом и т.п.), а также периода уплаты страховой премии. Она может быть внесена единовременно, но чаще ее уплачивают за каждый год вперед. По желанию страхователя ему предоставляется рассрочка: премию можно вносить вперед за полгода, квартал, месяц. Страхователь имеет право уплачивать премию в течение всего периода действия договора (пожизненно, но обычно до возраста 80 — 85 лет) либо в первые 10 или 20 лет. Такой порядок уплаты позволяет страхователю выбрать наиболее удобный для него срок выполнения обязательств по договору. При этом самые низкие тарифы установлены при пожизненной уплате, а высокие — при 10-летнем периоде расчетов.

Если договор страхования не оплачен полностью и страхователь прекращает вносить очередные взносы, то в зависимости от числа оплаченных лет могут наступить разные последствия. В случае оплаты менее чем за два года договор прекращается без возврата страхователю какой бы то ни было части уплаченных взносов. Если премия внесена за два года и более, страховщик продолжает нести обязательства в полной страховой сумме, но пожизненное страхование трансформируется в срочное. При этом срок, в течение которого после прекращения уплаты очередных взносов страховая компания несет риск выплаты, зависит от возраста застрахованного на день заключения договора и количества лет, в течение которых вносились взносы. Например, если договор оплачен ровно за два года, его продление для 40-летнего застрахованного может составить один год, при оплате договора за пять лет — четыре года и т.д. Обычно на страховом полисе делается запись о сроке, в течение которого договор сохраняет силу. После истечения соответствующего срока договор прекращается без возврата страхователю ранее уплаченных взносов.

Основные виды личного страхования (ЛС)

Термин «личное страхование» определён ФЗ 4015 «Об организации страхового дела в Российской Федерации». Этот закон определяет три подвида, которые и входят в состав ЛС:

классификация основных видов личного страхования

Разберём несколько подробнее эти различные виды ЛС.

2.1 Страхование жизни

К сожалению, человек может уйти из жизни. По разным причинам — в результате болезни, или же несчастного случая. И особенно опасно это в экономическом смысле, если этот мир покидает кормилец семьи.

Если это происходит, то семья остаётся без средств к существованию. Это удар не только по текущему уровню жизни, но и по будущему детей. Потому что вряд ли они смогут в перспективе получить хорошее образование, а значит и престижную профессию. У семьи, которая потеряла кормильца — просто не будет средств для этого.

Страхование жизни решает эту проблему. Каким образом? Если человека не стало, то при наличии полиса это будет страховым событием. И в результате страховая компания сделает близким крупную выплату.

Экономический смысл этой выплаты в том, что полис возвращает в семью тот доход, который утрачен для неё со смертью кормильца. Так с помощью контракта мы защищаем экономическое благополучие тех людей, которых мы любим.

Посмотрите моё видео по теме:

https://youtube.com/watch?v=O8zkRfF0A0U

Задумайтесь — есть ли рядом люди, которые зависят от вас в экономическом смысле? Может быть, это маленькие дети — или пожилые родители, которым нужен уход и материальная поддержка?

Если вы ответили «да» на этот вопрос — то вам нужно страхование жизни. Потому что полис обеспечит финансовую безопасность тем людям, которых вы любите.

А чтобы контракт реально обеспечивал финансовую безопасность семьи — нужно правильно рассчитать необходимый вам уровень защиты, который также называют страховой суммой.

2.1.1 Создание накоплений для детей

Вас может удивить, но помимо смерти объектом личного страхования жизни закон также подразумевает и «имущественные интересы, связанные с дожитием граждан до определённого возраста»:

объекты личного страхования согласно закону

О чём здесь речь с житейской точки зрения?

Если в семье растёт ребёнок — то родители понимают, что в будущем ему потребуются деньги для высшего обучения. Или же на свадьбу, или для покупки квартиры, а может быть — для открытия собственного дела.

Когда ребёнок вырастет, ему потребуются значительные средства для старта во взрослую жизнь. И поэтому предусмотрительные родители заблаговременно начинают накапливать фонды, которые обеспечат будущее ребёнка.

Поскольку накопления делают родители — то создание этих накоплений неразрывно связаны с жизнью и здоровьем родителей. Поэтому для подобных длинных, стратегических накоплений нередко предлагается накопительное страхование жизни.

Эти контракты возвращают в семьи накопленные средства при дожитии до определённого возраста родителей. А что будет, если родитель не доживёт до окончания срока накоплений? Здесь включается защитная функция полиса, и выплата будет сделана в семью при уходе родителя из жизни. Тем самым страхование жизни гарантирует создание важнейших для семьи накоплений.

2.1.2 Создание личного капитала

Но помимо накоплений для детей — у родителей есть и ещё одна важнейшая задача. Это — создание личного пенсионного капитала. Она тоже относится к понятию «дожитие».

Ведь когда человек доживает до преклонных лет — он прекращает работать, потому что в какой-то момент уже не может делать это эффективно. Да, у нас есть пенсионная система — которая гарантирует определённые выплаты по старости.

Но какого они размера? Крайне низкие, можно сказать мизерные. А по демографическим причинам государственная пенсия со временем будет становиться всё меньше и меньше.

И поэтому каждому человеку нужно думать о создании личного капитала, чтобы обеспечить себе достойный уровень жизни после завершения карьеры. Посмотрите мой краткий ролик по теме:

https://youtube.com/watch?v=xCOLl1mOXDw

У человека, который дожил до преклонных лет — тоже возникает имущественный интерес. Это необходимость в личном капитале, который будет обеспечивать его на склоне лет. И этот капитал он должен успеть создать за то время, когда работает и зарабатывает деньги.

Для решения этой задачи также используется страхование жизни. Если быть совсем точным — это специализированные контракты unit-linked, которые фактически являются инвестиционными планами в юридической оболочке страхования жизни.

Отдельный временный порядок расследования страховых случаев, приведших к временной нетрудоспособности

Что касается лиц, приобретших временную нетрудоспособность, то, в разрезе мер страхового обеспечения, предусмотренных Законом № 125-ФЗ (пп. 1 п. 1 ст. 8), им оплачивается пособие по временной нетрудоспособности, а в свете ДСГ, предусмотренных Указом, — категориям персонала, подпадающим под его действие, также дополнительная единовременная выплата согласно пп. б п. 4 Указа (на основании документов, подтверждающих проведение расследования в отношении профзаболевания в установленном порядке). При этом Указом конкретизировано, что такая нетрудоспособность должна быть вызвана заболеванием (синдромом) / осложнением, включенными в Перечень, утвержденный Правительством РФ.

15.05.2020 г. вышло Распоряжение Правительства РФ от 15.05.2020 № 1272-р «Об утверждении Перечня заболеваний (синдромов) или осложнений, вызванных подтвержденной лабораторными методами исследования новой коронавирусной инфекцией (COVID-19), вызвавших причинение вреда здоровью отдельных категорий лиц, предусмотренных Указом Президента Российской Федерации от 6 мая 2020 г. № 313, …, и повлекших за собой временную нетрудоспособность, но не приведших к инвалидности» (далее по тексту также – Распоряжение № 1272-р).

В отношении включенных в него заболеваний (синдромов) можно предполагать, что последние периодически будут корректироваться в зависимости от вновь поступающей медицинской, статистической, научной информации о последствиях (как краткосрочных, так и долгосрочных) для функций организма человека и его жизнедеятельности инфицирования новым вирусом.

Более того, Постановлением от 16.05.2020 № 695 «Об утверждении Временного положения о расследовании страховых случаев причинения вреда здоровью медицинского работника в связи с развитием у него полученных при исполнении трудовых обязанностей заболевания (синдрома) или осложнения, вызванных подтвержденной лабораторными методами исследования новой коронавирусной инфекцией и повлекших за собой временную нетрудоспособность, но не приведших к инвалидности» (далее по тексту также – Постановление № 695) Правительство РФ определило упрощенный порядок расследования таких страховых случаев, позволяющий, что называется «без лишней бюрократии», в максимально сжатые сроки оформить все необходимые документы и обратиться в ФСС за единовременной выплатой пострадавшему медработнику, предусмотренной пп. б п. 4 Указа.

В порядке методической помощи читателям здесь также имеет смысл обратить внимание на весьма содержательный документ – «Методическое пособие по применению Федерального закона от 24 июля 1998 г. № 125-ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний», 06.12.2016 г

подготовленное судебной коллегией по гражданским делам Архангельского областного суда для использования в работе судей федеральных судов Архангельской области при рассмотрении гражданских дел, связанных с разрешением споров о возмещении вреда, причиненного повреждением здоровья при исполнении обязанностей по трудовому договору.

На этом мы предлагаем закончить рассмотрение Порядка расследования страховых случаев и перейти к заключительному вопросу данного цикла статей: «С какой даты медицинские работники могут претендовать на страховые гарантии за работу с COVID-19».

Что такое транш по страховке жизни 92 %?

Речь идёт о ситуациях при заключённом договоре пожизненного страхования резидентом РФ в возрасте от 20 до 70 лет. При оговоренных с клиентом внушительных размерах страховой суммы страховая компания вправе требовать подробного медицинского осмотра с соответствующими заключениями.

Если клиент всячески уклоняется от врачебных комиссий, в содержание договора можно включить ряд дополнительных условий.

Если страховое событие происходит в течение первого года, клиент может рассчитывать на денежные выплаты только при условии строго оговоренного несчастного случая.

Особенность подобного договора в том, что заверять его своей подписью имеет право только лицо, от имени которого он заключён.

В ситуации, когда в течение 1-го года с момента его заключения выясняется, что в договоре подпись не страхователя, а третьего лица, договор расторгается страховщиком в одностороннем порядке с возвратом 92 % от суммы уже оплаченных взносов.

Сколько стоит рисковое страхование жизни

Если говорить о цене коробочного полиса, то стоимость подобных контрактов зависит лишь от уровня защиты. Как вы уже знаете — в коробочных полисах не проводится анализ риска страхования. Поэтому при заключении такого договора не имеет значения профессия, пол и возраст человека.

Имеет значение лишь та сумма, на которую человек хотел бы открыть полис. И от этого уровня защиты будет зависеть стоимость рискового страхования.

Цена полиса изменяется ступенчато, в зависимости от выбранной клиентом страховой суммы. Обычно это выглядит следующим образом:

Например, если человек желает застраховать себя на сумму в 1.000.000 рублей, то стоимость страховки составит 14.000 рублей в год. Нужно открыть условия полиса или правила страхования — чтобы понять, будет ли защищён человек от смерти по любой причине, или только по несчастному случаю. А также — какие дополнительные программы страховщик включил в этот контракт помимо основного риска.

Полисы с анализом риска рассчитываются иначе. Для своих консультантов страховщики выпускают софтверные калькуляторы рискового страхования жизни. И помощью этих программ специалист по страхованию рассчитывает стоимость полиса.

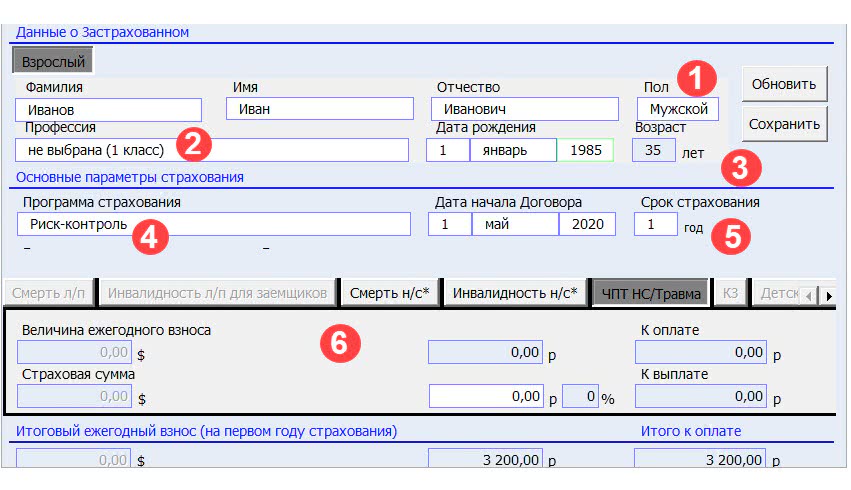

Вот пример такого калькулятора для расчёта полиса страхования жизни:

Как вы видите — здесь финальный результат будет уже зависеть от многих параметров. К их числу относятся:

- Пол человека, который желает стать клиентом,

- Профессия будущего клиента. Уровень риска в жизни библиотекаря и сотрудника МЧС очень разный;

- Возраст. Чем он выше — тем дороже страховка;

- Тип того контракта, который хотел бы открыть человек;

- Срок страхования. Чем он больше — тем выше будет ежегодный взнос по страховке;

- Дополнительные программы страхования, которые хотел бы включить человек в своём полисе.

Также не стоит забывать, что при подаче заявления на выпуск полиса человек отвечает на ряд вопросов о состоянии своего здоровья. Поэтому в данном случае страховая компания может довольно точно оценить риски, которые связаны с выпуском полиса для этого клиента.

В результате страховой тариф для этого клиента будет точно рассчитан. И практически наверняка он будет ниже, чем в коробочном контракте.

Сравнение цены страхования для различных полисов

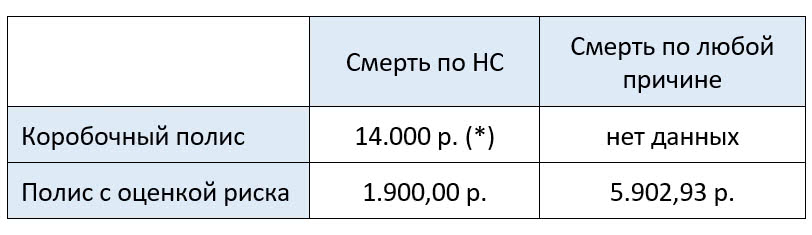

А теперь давайте сравним стоимость рискового страхования жизни для различных контрактов, предлагаемых на рынке. Представим себе условного клиента — пусть это будет мужчина, которому 35 лет.

Он здоров, работает в офисе, и не имеет никаких опасных хобби. И ради финансовой безопасности семьи хотел бы застраховать свою жизнь на один миллион рублей.

В скобках замечу, что это очень низкая сумма, и она не даст семье финансовой безопасности. Однако максимальная сумма защиты в коробочных полисах очень мала — и поэтому для корректного сравнения различных контрактов нам придётся оперировать небольшой страховой суммой.

Итак, человек желает защитить себя на 1 миллион рублей. Сколько же будет стоить подобная страховка? Ответ приведён в таблице ниже:

Почему коробочный полис такой дорогой? В этом контракте по умолчанию включены инвалидность и телесные повреждения по НС. И вычленить из общей цены страхования стоимость защиты от смерти нельзя. В остальных же контрактах указана защита только от ухода из жизни.

Полис Term от зарубежных компаний

Стоит отметить, что наряду с российскими полисами любой гражданин РФ может использовать контракты зарубежных страховых компаний. И это во многих случаях имеет смысл. Потому что западные страховщики предлагают выгодные тарифы, и удобные полисы.

Включите мой мой обзор полисов страхования жизни на срок с рассказом о том, как работают эти контракты, сколько они стоят — и в чём плюсы и минусы подобных полисов:

https://youtube.com/watch?v=ylIqDFBaxk4

Однако нужно понимать, что зарубежные страховщики зачастую устанавливают минимальную страховую премию для тех россиян, которые хотели бы стать их клиентами. На момент написания этой статьи минимальный взнос по зарубежной страховке жизни составляет 1.000 USD в год. Ежегодно уплачивая эту премию, наш 35-летний клиент сможет защитить свою жизнь на 465.000 USD от смерти по любой причине:

Его полис будет действовать 20 лет, и в течение этого времени сумма взноса и уровень страховой защиты будут неизменными.

Одним из самых эффективных полисов рискового страхования жизни сейчас являются контракты зарубежной компании Unilife. Включите мой обзор с рассказом о том, как устроены и работают подобные контракты:

https://youtube.com/watch?v=gsHDF_1nYNk

Преимущества страхования жизни

Очевидный плюс подобной страховки – гарантия того, что временная нетрудоспособность застрахованного в связи с неожиданной болезнью или последствиями несчастного случая не станет финансовым ударом по бюджету его семьи.

Помимо этого, к преимуществам страхования жизни можно отнести:

- Размер страховых выплат в большинстве случаев выше, чем общий объем взноса по договору. Выплачиваемая сумма должна покрывать расходы на восстановление здоровья и обеспечивать привычный уровень жизни семьи;

- Порядок внесения взносов определяется застрахованным лицом. Это может быть оплата раз в квартал, полгода или год;

- Возможность вернуть налог с выплаченных взносов по истечении 5 лет;

- Сумма, накопленная по страховому полису, не подлежит аресту и не является предметом наследования.

Стоит отметить, что единственным весомым недостатком страховки является низкий процент доходности вложений. Например, по сравнению с накопительными счетами в банке или инвестициями в акции и ценные бумаги.

Тарифы пожизненного страхования

Для расчета тарифа страховые компании используют специальные программы. В них вводятся данные желающего застраховаться лица, а на выходе программа рассчитывает процент смертности данной категории, другими словами, рисков.

Какие же характеристики имеют значение? Конечно, возраст, а еще пол, образ жизни, сфера трудовой занятости, наличие вредных привычек, условия проживания и даже демографическая ситуация в государстве.

Затем полученные результаты соотносятся с выбранным видом страхования (срочным или пожизненным) и желаемой суммой страховой выплаты лица.

Как правильно оформить?

Если гражданин выбрал страховую компанию для оформления полиса на случай смерти, он должен подготовить определенные документы и вместе с ними пойти в офис страхователя.

И в завершение

Если вы кормилец семьи — то вам необходимо страхование смерти по любой причине. Это нужно, чтобы обеспечить финансовую безопасность близких вам людей в критической ситуации.

Выбирая свой полис — обязательно обратите внимание на то, чтобы он защищал вас от смерти по любой причине. Есть ряд контрактов, которые имеют полисами страхования от несчастного случая

Их особенность в том, что они покрывают только смерть, которая стала следствием именно несчастного случая.

Но такой контракт будет бесполезен, если человек покинет наш мир по болезни. И вам нужно обеспечить свой семье надёжную финансовую защиту — выбирайте полис с защитой от смерти по любой причине. Ведь он защищает человека также и от смерти по болезни, и по естественным причинам.

В этой категории вы можете использовать контракты отечественных или зарубежных компаний. Западные компании предлагают более низкие тарифы. И если вам нужна защита на крупную сумму с комфортным ежегодным взносом — рассмотрите предложения западных страховщиков.

Не забудьте скачать мой PDF-обзор решений по страхованию жизни доступных в России, чтобы выбрать для себя оптимальный полис.

А если вам нужна консультация по теме – просто напишите мне в удобном мессенджере, чтобы договориться о нашей онлайн-встрече:

Владимир Авденин, финансовый консультант

Читайте далее:

Обзор полиса «Премиум» компании PPF Страхование жизни

Как и где застраховать жизнь на 10 миллионов в России

Добровольное страхование от несчастных случаев — как работает полис

Страхование жизни и здоровья от несчастных случаев

Страхование на срок компании Unilife — обзор

Процедура оформление договора

Если вы приняли решение оформить договор страхования жизни, то вам следует подобрать страховую компанию, в которой данный договор будет заключаться и отправиться туда с надлежащим пакетом документов. Профильные специалисты подскажут вам, какая страховка подходит именно вам.

Как правильно оформить?

Вообще договору стоит уделить особое внимание. Необходимо тщательно всё проверить, прежде чем подписывать

Потому что потом может быть уже поздно, соглашение вступит в силу. Следует выполнять все обязательства, чтобы при наступлении страхового случая получить денежную компенсацию.

Также в соглашении необходимо указать:

- дату, место и время оформления договора, прописать участников и срок действия;

- подробную подлинную информацию о застрахованном лице;

- страховые случаи;

- определённую сумму, если наступит данный случай.

Если вышеуказанные факты отсутствуют или искажаются, то договор является недействительным. Эта ситуация может привести к неприятным последствиям. В случае аннулирования соглашения выгодоприобретатель ничего не получит в случае смерти застрахованного. Поэтому все детали должны быть изучены, и в случае выявления нарушений нужно всё исправить. Только когда вы уверены в правильности договора, ставьте подпись.

Необходимые документы

Как известно, без нужных официальных бумаг не получится оформить договор. Следует принести с собой следующие документы:

- паспорт;

- заполненное заявление на бланке страховой организации;

- медицинское заключение о состоянии здоровья заявителя.

Помимо этого нужно будет заполнить анкету. Именно на её основании страховые специалисты смогут оценить риски. Выгодоприобретатель для получения компенсации также должен представить некоторые официальные бумаги.

Список необходимых документов:

- заполненное заявление, в котором нужно указать персональные данные и информацию о действующем договоре;

- оригинал соглашения;

- копию свидетельства о смерти застрахованного человека;

- медицинское заключение, где описывается причина смерти;

- бумаги, подтверждающие наследство;

- паспорт.

Страхование жизни на случай смерти в России набирает популярность. Организации оформляют всё больше таких договоров. Это связано с тем, что люди стали думать о своём здоровье и не хотят при наступлении несчастного случая подставлять своих близких друзей и родственников.

Условия оформления контракта

К основным параметрам заключаемого договора относятся:

- Срок — от 12 месяцев до 20 лет. В дальнейшем, по обоюдному согласию сторон, период действия документа может быть продлён.

- Условия, при которых договор теряет силу. Определяются обеими сторонами; к наиболее распространённым относятся:

- добровольный уход застрахованного из жизни (самоубийство);

- смерть в результате неудачно проведённых косметических процедур;

- смерть, вызванная несоблюдением предписаний врача;

- гибель от заведомо опасных занятий (экстремальных развлечений, видов спорта и так далее).

- Размер и периодичность страховых взносов. При несоблюдении условий, приведённых в этом пункте, страховщик может инициировать расторжение договора.

- Размер денежной компенсации. Определяется обеими сторонами.

Структура документа

Стандартный договор страхования включает следующие пункты:

- Дата и место заключения контракта.

- Контактные данные контрагентов:

- наименование, адрес и телефон организации-страховщика;

- фамилия, имя, отчество, адрес проживания и телефон страхователя, если это частное лицо;

- реквизиты страхователя, если это юридическое лицо.

- Сведения о страхуемом.

- Перечень страховых случаев.

- Размер и периодичность страховых взносов.

- Сумма компенсации.

Согласно статье 942 Гражданского кодекса, эти пункты относятся к существенным и не должны быть проигнорированы.

Что такое страховка от НС

Полис страхования от несчастных случаев – это договор со страховой компанией, согласно которому человек оплачивает премию, а страховая компания обязана сделать крупную выплату при наступлении страховых событий, указанных в полисе.

И здесь возникает вопрос – зачем нужен людям подобный полис?

А если травма будет очень тяжелой – то человек может получить инвалидность, и потеряет возможность зарабатывать деньги до конца своих дней. Наконец, возможны и фатальные события – когда в результате несчастного случая человек уходит из жизни.

В результате из-за событий, которые мы не в силах контролировать – семья может понести очень крупные убытки. Здесь и приходит нам на помощь полис страхования от несчастных случаев, защищая семью от подобного ущерба.

Если в результате несчастного случая человек получает травму – то согласно договору страховая компания делает человеку крупную выплату. Эта выплата компенсирует человеку внезапно утраченный доход, и дает средства на восстановление здоровья. Таким образом — страхование от несчастных случаев обеспечивает финансовую безопасность семьи.

Автомобильное страхование КАСКО

В отличие от указанных выше видов страхования каждый страховой случай в КАСКО индивидуален для каждого страховщика, но самыми востребованными являются следующие:

- противоправные действия третьих лиц (угон либо кража составных частей автомобиля);

- несчастные случаи;

- стихийные бедствия (большой град, ветер, падение деревьев);

- прочие события (к примеру, затопление автомобиля на стоянке из-за неисправности канализации).

При этом в случаях алкогольного, наркотического опьянения, грубых нарушений правил дорожного движения и проезда на красный свет страховое возмещение не осуществляется.

При страховании коммерческой либо некоммерческой недвижимости

Довольно-таки непопулярный вид страхования, особенно в отношении жилой недвижимости, хотя страховые компании часто предлагают широкий перечень покрываемых рисков:

- повреждение внутренней отделки квартиры/дома вследствие затопления соседями;

- аналогичное повреждение из-за погодных условий (к примеру, землетрясения);

- поломка бытовой техники и электрических приборов из-за перепадов напряжения в сети или других факторов.

Для возмещения ущерба бытовой технике обязательным условием будет наличие чека и документов на такую продукцию, которыми можно будет повредить право собственности.

Некоторые страхователи также добавляют к перечню жизнь и здоровье одного члена семьи, проживающего в застрахованной квартире/доме, если он физически пострадал в результате разрушений недвижимости.

Условия

Полис на случай смерти считается использованным, если произошел страховой случай, смерть лица, который был застрахован.

Как и в любом полиса, в страховке жизни, указываются конкретные причины кончины, которые учитываются и не учитываются в виде страхового случая.

Зачастую перечень причин напрямую зависит от величины страховки и каждый гражданин может самостоятельно “корректировать” перечень причин, предусматривающих выплату.

Однако ни одна страховая компания не застрахует гражданина на случай:

- самоубийства,

- нарушения лечения, предписанного в больнице,

- рисков, которым лицо целенаправленно подвергает себя во время действия договора (например, спортсмены, занимающиеся экстремальными видами досуга, должна заключать договор с особенными условиями и значительно более высокими премиальными – с учетом дополнительных рисков),

Выгодополучатель определяется самостоятельно застрахованным лицом, он может меняться несколько раз за период действия страховки.

Частые вопросы по страхованию при ипотеке

Какие условия предоставления военной ипотеки?

Государственную программу льготного кредитования военнослужащих для покупки жилья регулирует ФЗ №117, который действует с начала 2009 года. Займы дают офицерам, рядовому составу, учащимся военных учебных заведений, которые не менее 3 лет участвуют в НИС (накопительно-ипотечная система). Срок кредитования — не более 25 лет. Сумма — до 2,2 млн. руб.

Что сделать для оформления:

- Обратиться за сертификатом в Росвоенипотеку;

- Выбрать недвижимость (в любом регионе страны), подходящую под условия программы и критерии банка;

- Собрать документы, которые нужны кредитору;

- Оформить заявку на кредит и ждать решения банка.

Стартовый взнос — не менее 10% стоимости недвижимости. Если стоимость недвижимости будет выше, чем предусмотрено программой, недостающую сумму заемщик оплачивает собственными деньгами.

Страхование жизни является обязательным для военнослужащего (ФЗ-52 от 28.03.98г.). Банк не вправе требовать от военного заемщика еще раз застраховать жизнь для ипотеки.

Можно ли переоформить ипотеку на другого человека?

Переоформление может потребоваться при разводе, потере трудоспособности заемщика, переезде, существенном ухудшении материального положения. Замена заемщика разрешается только с согласия ипотекодержателя, при условии, что новый должник отвечает критериям кредитора в отношении уровня доходов, финансовой репутации, занятости (подтверждается документами).

В период подготовки и сбора документов, рассмотрения заявки прежний заемщик продолжает оплачивать кредит, чтобы не допустить просрочки. Для переоформления договора кредитор может потребовать от нового должника сделать оценку предмета залога. Страховку (жизнь, недвижимость, титул) оформляют на нового должника.

Можно ли гражданину России оформить ипотеку за рубежом?

Можно. До пандемии привлекательные условия предлагал Израиль (3,5%). В Испании можно было выбрать подходящую систему начисления процентных ставок — фиксированную (4-5,5%), плавающую (минимум 2% годовых), смешанную. Максимальный период кредитования — 40 лет.

Долгосрочные жилищные кредиты иностранные банки выдают на тех же условиях, что и в России, процедура оформления и пакет документов приблизительно одинаковый. Основная трудность в получении кредита — доказать свою платежеспособность.

Ипотеку оформляют в евро, долларах или местной валюте, поэтому граждане, получающие доходы в рублях, рискуют потратить больше денег, чем рассчитывали.

Что касается страхования жизни, то за рубежом тарифы в 5-8 раз ниже, чем у нас, защита — более продуманная, например, по риску смерть один полис защищает обоих супругов.

Заключение

Страхование жизни – довольно серьёзный шаг, и прежде чем его делать, необходимо всё тщательно продумать и взвесить. Нужно проанализировать все преимущества, которые вы получите, и недостатки

Этот вид страхования имеет множество нюансов, следует обратить на это внимание

Стоит отметить, что в большинстве случаев финансовая защита оправдывает все расходы с ней связанные. Риск, конечно, тоже присутствует. Если страховой случай наступит после окончания срока договора, вы не получите денежную компенсацию. Получается, что все вложения окажутся напрасными. Кроме того, внимательно читайте договор, и только если вы со всем согласны, ставьте подпись. Мошенники есть везде, и нужно всегда об этом помнить. Указывая персональные данные, стоит быть очень аккуратным, не допустить ошибку.

Прежде чем заключить соглашение, рекомендуется оценить предложения всех страховых компаний и выбрать наиболее подходящий вариант.

Источники

- https://BusinessMan.ru/strahovanie-jizni-na-sluchay-smerti-sroki-i-tarifyi.html

- https://yur-pomoshch.info/o_nasledstve/naslednikam/strahovanie-zhizni-na-sluchaj-smerti

- https://pravoved365.ru/pravo/grazhdanskoe-pravo/strahovanie-zhizni-na-sluchaj-smerti-v-rossii

- https://ostrahovke.online/lichnoe/zhizni/strahovanie-na-sluchaj-smerti.html

- http://expert-nasledstva.com/straxovanie-zhizni-na-sluchaj-smerti/

- https://insur-portal.ru/life/strahovanie-na-dozhitie

- https://nasledovanie24.ru/nasledovatel/straxovanie-zhizni.html

- https://strahovoi.expert/lichnoe-strahovanie/zhizn/na-sluchaj-smerti.html

- https://www.sberbank.ru/ru/person/bank_inshure/insuranceprogram/life/dsh_shizn_rabot

- https://SemPravorf.ru/strahovanie/zhizni-na-sluchaj-smerti.html

- https://strahovoi.expert/lichnoe-strahovanie/zhizn/vyplaty-pri-smerti.html

Рекомендуем:

Если начальник орет и унижает на работе: что делать и как в конфликте себя вести?

Коллекторы угрожают расправой, куда обращаться при угрозах по телефону?

Штраф за непропуск пешехода на переходе в 2020 году

Юридические консультации в Отрадном — 562 специалиста, отзывы на PROFI

Адвокаты и юристы метро Медведково

Адвокаты и юристы метро Митино

Юридические и правовые агентства в СВАО Москвы

Адвокаты по семейным делам в Ростове-на-Дону

Юридическое сопровождение сделок с ценными бумагами

Как пожаловаться на Яндекс такси: пошаговая инструкция

Увольнение по статье утрата доверия в 2020 году: процедура, последствия, запись в трудовой

Ст