«Страховая Ингосстрах» — Особенности Страхования Жизни и Здоровья

Страхование жизни – это один из главнейших компонентов, входящих в систему страховой защиты интересов населения. Целью создания всех видов страховых продуктов, относящихся к человеческой жизни является выплата страхового возмещения после того, как наступит страховой риск, а в первую очередь это утрата главного кормильца семьи, пенсионных начислений и работоспособности.

С помощью указанных страховых интересов устанавливается назначение страхования на случай гибели, инвалидности или страхования пенсии. Условия, на которых заключаются договора, очень разнообразны. Стандартный договор может содержать различные модификации, которые в одном документе могут объединять несколько видов рисков.

Под страхованием жизни подразумевается целая совокупность вариаций личного страхования, по которым на страховщика ложится обязанность по внесению страхового возмещения в следующих случаях:

- Если застрахованный гражданин погиб.

- Если застрахованный гражданин дожил до определенного возрастного порога, отраженного в полисе страхования или до окончания периода действия договора.

Страховое возмещение при страховании жизни может выплачиваться как в виде нескольких периодических платежей, так и единовременным.

Услуга страхования жизни закрепляется заключением договора, по условиям которого, одна сторона – это страховщик, в обязанности которого входит выплата страхового возмещения, в случае происшествия в оговоренные сроки страхового события, оговоренного ранее, но только если страхователь внесет всю страховую премию.

Из этого следует, что в договоре должен указываться один человек (иногда несколько), который в дальнейшем будет называться застрахованным. Это нужно для оценки вероятности наступления смерти, в период, пока документ будет иметь силу. В роли страхователя и застрахованного может выступать не всегда одно и тоже лицо. Но при этом первый преследует интерес в жизни второго.

Кроме этого, в роли участников обязательства по страхованию могут выступать третьи лица – выгодоприобретатели (физическое или юридическое лицо, имеющее страховую выгоду, в пользу которого составлялся и подписывался страхователем договор о страховании жизни).

«Ингосстрах» — Страхование от Укуса Клеща: Условия Программы и Онлайн Покупка

Весной и летом появляется большое количество разных видов клещей. Найти их можно не только в лесу на природе, но и в повседневной жизни. Заразить человеческий организм они могут минимум 60 видами опасных заболеваний, в том числе и энцефалитом, от которого можно не только сильно пострадать, но и умереть.

Программа «Антиклещ» предлагает клиентам два варианта страхового покрытия:

- Выплачивается денежная компенсация, которую пострадавшее лицо может использовать для оплаты дорогостоящих медикаментов и лечения.

- Предоставляется медицинская помощь в виде лечения в стационаре больницы, в случае если укус привел к тяжелому осложнению.

Страхование по этой программе возможно на следующих условиях:

- Период действия – от 3 до 6 месяцев (страхователь может находиться в любой части мира).

- Возрастной ценз – от 1 года до 75 лет.

- Минимальный размер – 160 руб.

- Количество застрахованных лиц – от 1 до 5 человек (в один полис вносятся супруги, брак которых зарегистрирован официально и их дети, не достигшие 17 летнего возраста.

- Валюта страховых взносов и платежей – российский рубль.

В роли выгодоприобретателя по риску «Гибель» выступает физическое лицо, которое назначено по письменному согласию страхователя или наследники застрахованного, для других рисков – сам страхователь.

Взнос оплачивается единовременным платежом. К покрываемым рискам относится гибель, инвалидность (1, 2 или 3 группа), нахождение на стационарном лечении (больше одной недели), которое необходимо в результате инфекционного заболевания, возникшего от укуса иксидового клеща, а также от укуса и присасывания зараженного клеща.

Получение травм в пьяном виде

В правилах страхования многих СК сказано, что получение травм в состоянии алкогольного опьянения автоматически исключает этот случай из числа страховых. Логично предположить, что севшему за руль пьяному водителю, спровоцировавшему ДТП и получившему в нём травмы, не заплатят. Но сюда относятся и менее очевидные ситуации.

Например, страховая компания может отказать в выплате, если человек выпил бокал вина, споткнулся на улице и получил травму или на него упал предмет с крыши, хотя это никак не связано с алкоголем. Подвох в том, что некоторые компании учитывают только фактор опьянения – если травма получена нетрезвым человеком, то в компенсации будет отказано в любом случае, разбираться детально никто не будет.

«Ингосстрах» — Калькулятор Расчета Стоимости Страхования от Несчастных Случаев

Подать заявку на получение страхового полиса можно при личном посещении офиса «Ингосстрах-Жизнь». Для занятого населения предусмотрена возможность покупки продукта на официальном сайте. Выполняется это следующим образом:

2. В открывшемся окне после текста с описанием программы будет расположено овальное поле с фразой «Купить онлайн», на которое нужно кликнуть клавишей мыши.

5. После нажатия на клавишу «Оформить» покупатель оплачивает банковской картой стоимость полиса и получает его электронную версию на указанную электронную почту.

Покупка онлайн доступна не для всех страховых продуктов. По программе «Грани здоровья» через сайт можно только отправить заявку, указав свое имя, электронную почту, номер телефона и удобное время для звонка.

Выгодоприобретатель при страховании от НС

Как и в других видах страхования, выгодоприобретателями могут являться как физические, так и юридические лица, назначенные застрахованным. Если таковые не указаны, то ими являются законные наследники застрахованного. В договоре прописывается, какую долю страховой выплаты получит каждый из них. Сумма указывается в абсолютном или относительном значении. Если же такой информации нет в договоре, выплата делится на равные части в соответствии с количеством бенефициаров.

Кроме того, если несчастный случай, к счастью, не закончился кончиной застрахованного, то в этой ситуации чаще всего возмещение получает сам пострадавший.

Бенефициарами могут являться как резиденты Российской Федерации, так и нерезиденты, любого возраста. Если на момент выплаты страховой суммы выгодоприобретателю не исполнилось 18 лет, сумма удерживается до наступления его совершеннолетия или находится в распоряжении законных опекунов.

Что необходимо знать бенефициару?

Для получения страхового возмещения выгодоприобретателю необходимо в установленные в договоре сроки обратиться к страховщику, предоставив необходимый пакет документов. При предъявлении требования о выплате страхового возмещения все обязанности страхователя должны быть выполнены. В противном случае обязанность за их выполнение ложится на бенефициара, и он же несет риски невыполнения этих обязательств.

Отдельно необходимо отметить, что если НС произошел по воле указанного в договоре выгодоприобретателя, то он не только не получит страховую выплату, но и рискует оказаться под следствием. Но в большинстве ситуаций бенефициаром назначается близкий человек, который вряд ли может быть заинтересован в наступлении страхового случая.

«Страховая Ингосстрах» — Страховой случай жизни и здоровья, что делать?

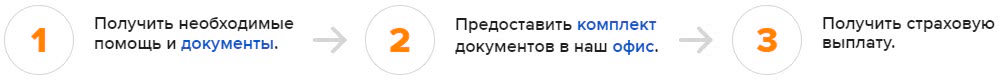

При наступлении события, которое по условиям полиса попадает под страховое, необходимо предпринять следующие действия:

- Связаться с прикрепленным представителем компании «СК «Ингосстрах-Жизнь» и рассказать ему в подробностях о произошедшей ситуации. При этом нужно указать ему сначала свое ФИО, номер полиса, дату происшествия, предварительный диагноз и телефон для дальнейшей связи.

- Передать страховому инспектору документацию, которая сможет подтвердить факт свершения страхового события. Сделать это можно лично или с помощью почтовой пересылки на адрес: город Москва, Ленинградское Шоссе, дом 16, стр. 9.

Сообщить о наступлении страхового события можно по двум номерам: +7 (495) 921-32-23 и 8 (800) 100-50-41 или онлайн с помощью официального сайта «Ингосстрах-Жизнь».

Так как выплата страхового возмещения производится только после предоставления страховщиком письменного заявления и необходимой документации, важно изучить на сайте перечень, относящейся к произошедшему событию (например, гибель, критическое заболевание и т.д.) и требования к оформлению всех бумаг

Есть ряд бумаг, ксерокопии которых необходимо сделать сразу, иначе в дальнейшем с этим могут возникнуть проблемы:

Если застрахованное лицо умерло – ксерокопия справки о смерти (в форме № 33), в которой указана причина. Прежде чем отдавать ее в социальный орган, ее нужно заверить у нотариуса. Если смерть наступила в результате насилия, о еще потребуется акт судебно-медицинской экспертизы. Получить его можно в МВД или Прокуратуре, там его и заверяют.

- Если застрахованное лицо получило травму, в результате, которой ему даль группу инвалидности – если выдается направление на прохождение медико-социальной экспертизы, то нужно сделать его ксерокопию и остальных медицинских бумаг (выписка, эпикриз и т.д). Главврач должен поставить везде подпись, а лечащий врач – печать. Ксерокопию обратного талона после установления группы инвалидности заверить нужно точно также.

- Если причиной страхового случая стало ДТП или разбойное нападение – ксерокопия справки о ДТП, в которой указаны все пострадавшие. Заверяется она в органе ГИБДД. Если дело передается в орган МВД, то нужен еще оригинал или ксерокопия постановления о возбуждении уголовного дела (или отказ от этого). Заверить эту бумагу может только МВД или Прокуратура.

При возникновении трудностей с получением оригиналов документов в больнице рекомендуется составить письменное заявление на имя Главврача больницы и сослаться на статью 19 и 22.

Под страховым ущербом подразумевается потеря страхователя в денежном эквиваленте при наступлении страхового события, подлежащая возврату страховщиком, с которым заключен договор страхования.

Страховой ущерб может выражаться в виде денежных выплат или натуральных. Причины и сроки его предоставления обычно прописываются в договоре. Например, если у человека оформлен полис по программе «Страхование от потери работы», то ситуация, когда руководитель внезапно ставит его перед фактом, что он попадает под сокращение, относится к страховому событию, и в таком случае застрахованное лицо будет получать страховой ущерб. А если он к примеру, сломает ногу во время бега после работы, то страховая по этой программе ему не предоставит деньги на лечение.

Индивидуальное и коллективное страхование

Страхование от несчастных случаев бывает индивидуальным или коллективным (групповым): в первом случае клиент покупает полис исключительно для себя, а при коллективном страховании чаще всего страхуется целый коллектив, например, организации.

Страховка оформляется на целый коллектив, организация или фирма берет на себя часть расходов в качестве бонуса и части социального пакета, а остаток оплачивают сотрудники, если речь о добровольном страховании просто для спокойствия людей.

Если страховка оформлена полностью за счёт фирмы и связана с объективной необходимостью, например, с травмоопасностью производства, то она может действовать только в рабочее время. Но в целом всё зависит от деталей договора: не исключена защита и 24 часа в сутки.

За последствия не заплатят

Важно знать, что исключением из страхового покрытия являются любые проблемы со здоровьем, связанные с заболеваниями, диагностированными до заключения договора страхования, и с несчастными случаями, которые произошли до этого момента. Причём сам клиент может и не связать эти события

Однако всё решает медицинское обследование.

Если хоть какая-то связь между прежней болезнью и несчастным случаем обнаружится, деньги не выплатят.

То же самое с ДТП. Если авария случилась до заключения договора, получить компенсацию за последствия столкновения в период действия страховки не получится.

Сколько я получу, если наступит страховой случай

При страховании от несчастных случаев и болезней страховым случаем называют ситуацию, когда страховая компания должна уплатить выгодоприобретателю страховую выплату или компенсировать его расходы, например, в медучреждении. Для наглядности приведем несколько примеров страховых выплат из реальной практики.

Мужчина делал ремонт дома и сломал палец. Он был застрахован на 10 000 рублей. После окончания лечения он получил выплату в 1 000 рублей. Сама страховка обошлась мужчине в 170 рублей – именно такую сумму он оплатил компании при заключении договора.

Расчет выплаты всегда производится в процентном отношении от страховой суммы и зависит от тяжести полученной травмы. В данном случае компания оценила нанесенный ущерб в 10% от суммы договора.

- Девочка восьми лет играла на детской площадке и ударилась о качели, разбила подбородок. Накладывались швы, пострадавшая проходила лечение в процедурном кабинете. Она была застрахована на 3 000 рублей и получила выплату 90 рублей. Полис обошелся в 21 рубль.

- Женщина из-за гололеда упала и сломала руку. Перелом был сложный, со смещением, пришлось делать операцию с фиксацией спицей. Сумма, на которую она была застрахована – 8 000 рублей. В итоге женщина получила выплату 2 000 рублей (25% от страховой суммы). К слову, сам полис обошелся ей в 78 рублей: женщина страховалась в компании много лет, имела хорошую «страховую историю» и поэтому получила весомую скидку.

Читайте нас в Telegram

Читайте нас в Telegram и

первыми узнавайте о новых статьях!

Правила страхования от несчастного случая и болезней

Условия действия финансовой защиты и порядок получения материальной помощи при наступлении страхового события определяются договором, подписанным с конкретным страховщиком.

Если речь идёт о личном страховании, вам требуется внимательно выбирать страховую программу и её рисковое наполнение.

Материальная помощь предоставляется исключительно по рискам, указанным в договоре. Внимательно выбирайте страховую программу. Договор может заключаться на любой срок, хотя некоторые страховщики устанавливают ограничения.

Например, компания «Сибирский Дом Страхования» имеет тариф «Горняк» для лиц, занятых в угольной отрасли. Страховая защита доступна гражданам до 60 лет.

Размер страховой выплаты зависит от условий договора, заключённого со страховщиком, и определённого риска.

Например, компания «Сибирский Дом Страхования» установила страховую премию в размере 100 000 рублей по программе «Горняк».

Выплата величиной 100% предоставляется при гибели клиента или признании первой группы инвалидности; 60% – при второй; 30% – при третьей.

Настроить условия страхования по вашему усмотрению можно через сайт страховщика, воспользовавшись онлайн-формой, или в территориальном офисе. В большинстве случаев страховые продукты удобнее заказать через отделение определённой компании.

Что такое страховка от НС

Полис страхования от несчастных случаев – это договор со страховой компанией, согласно которому человек оплачивает премию, а страховая компания обязана сделать крупную выплату при наступлении страховых событий, указанных в полисе.

И здесь возникает вопрос – зачем нужен людям подобный полис?

Полис страхования от несчастных случаев призван защитить человека и его близких от внезапных, и подчас очень крупных убытков. Ведь травма помешает человеку работать, а значит — на некоторое время лишит его дохода.

А если травма будет очень тяжелой – то человек может получить инвалидность, и потеряет возможность зарабатывать деньги до конца своих дней. Наконец, возможны и фатальные события – когда в результате несчастного случая человек уходит из жизни.

В результате из-за событий, которые мы не в силах контролировать – семья может понести очень крупные убытки. Здесь и приходит нам на помощь полис страхования от несчастных случаев, защищая семью от подобного ущерба.

Если в результате несчастного случая человек получает травму – то согласно договору страховая компания делает человеку крупную выплату. Эта выплата компенсирует человеку внезапно утраченный доход, и дает средства на восстановление здоровья. Таким образом — страхование от несчастных случаев обеспечивает финансовую безопасность семьи.

На что необходимо обратить внимание при выборе страховки

Главная суть страхования жизни и здоровья от НС – это возможность получить от страховой компании деньги. Причём, сумма по размерам должна в несколько раз превышать ту, которая была уплачена изначально.

Поэтому при выборе страховки от несчастного случая нужно обращать внимание на такие критерии:

- Уровень выплат – соотношение между размером страховых взносов и возмещаемых сумм.

- Репутацию компании и отзывы клиентов. Так как рынок страховых услуг развивается очень быстрыми темпами, на нём появляется множество новых, не всегда надежных организаций. Зато среди новых компаний можно найти наиболее выгодные условия с минимальными вложениями. Чтобы не нарваться на мошенников, всегда нужно изучать данные об этой организации.

- Наличие дополнительных сервисов, которые часто используются для привлечения новых клиентов. Это могут быть дополнительные услуги, пункты в договоре.

- Максимальная сумма компенсации.

- Перечень факторов, влияющих на размер взносов.

Что входит, а что – нет в список страховых случаев

Страховые риски подразделяются на 4 группы: травмирование, инвалидность, нетрудоспособность, смертельный случай. К случаям, на которые распространяется страховка являются травмы, полученные вследствие НС. К ним относится отравление ЛС плохого качества, когда были употреблены просроченные продукты питания.

Несчастные случаи имеют место, когда произошло заражение клещевым энцефалитом и патологическая беременность, роды с последующей операцией по удалению органов малого таза. Также к ним входят вывихи, повреждения органов, утрата конечностей вследствие неправильных медицинских действий.

Если перечисленные случаи (на протяжении года), а также проникновение инородного тела в дыхательные пути, переохлаждение организма, приводят к летальному исходу застрахованного лица. Страховка выплачивается только, когда НС входят в первую группу. Когда застрахованное лицо умирает, то компенсацию получает его семья или родственники.

Кому подходит страховка от НС и болезней

Страховой полис, предусматривающий защиту от заболеваний, лучше всего оформлять лицам со слабым здоровьем

Обратите внимание, что людям с диабетом, инфарктом и инсультом в анамнезе получить полис не удастся. А вот если в семье есть предрасположенность к этим проблемам, но симптомов нарушений еще нет, страховой полис станет полезным приобретением

Кому еще стоит оформить страховку от болезней:

- людям предпенсионного и пенсионного возраста (до 65), особенно мужчинам от 40 лет, у которых повышается риск развития различных заболеваний;

- единственным кормильцам в семье;

- людям с неправильным образом жизни, повышенными трудовыми нагрузками, постоянными стрессами (все это способствует развитию серьезных заболеваний).

Страхование жизни от несчастных случаев лучше оформить тем, чья профессиональная деятельность связана с постоянным риском. Это таксисты, личные водители и дальнобойщики (риск ДТП), строители, работники химических заводов и заводов тяжелой металлургии, работники шахт, лица, которые выходят в моря или трудоустраиваются на Крайнем Севере. Также страховка от несчастных случаев подойдет тем, кто занимается экстремальными видами спорта, любит активный отдых.

Есть и 3-й вариант – оформление смешанного типа полиса, когда предусмотрена и защита от несчастных случаев, и компенсация в случае болезней. Этот тип страхования лучше всего оформить единственным кормильцам семьи, которые переживают, что любая проблема со здоровьем приведет к финансовым проблемам у всей семьи.

При страховом случае выплатят не 100% страховой суммы

В договоре страхования указывается страховая сумма. Не все знают, что рассчитывать на неё могут лишь те, кто получил серьёзные повреждения. 100% выплату компании переводят только в следующих случаях:

- множественные переломы;

- ожоги пятой степени;

- трансплантации органов;

- полная утрата функций какого-то из органов.

Обычно выплаты составляют 10-20% от страховой суммы. Например, максимум 10% можно получить за эндоскопические исследования, протезирование зубов, пластические операции по иссечению участков кожи и т.д. Иногда суммы даже меньше. Например, за переломы часто выплачивают 6-8%.

Важные нюансы использования ИСЖ

Любой полис страхования может иметь как плюсы, так и минусы. Сперва рассмотрим позитивные факторы использования ИСЖ.

Вложенные в ИСЖ средства нельзя ни взыскать, ни арестовать, ни поделить при разводе. Полис страхования имеет особый статус, даже если он инвестиционный.

Не нужно платить подоходный налог НДФЛ по страховым случаям, и при получении инвестиций (за исключением ситуации, когда превышена ключевая ставка ЦБ РФ.

Существует социальный налоговый вычет по ИСЖ, срок которых больше 5 лет. Достаточно подать заявление в ФНС. Но если договор расторгнуть раньше — страховая удержит этот вычет для налоговой.

Владелец может указать любого человека как получателя выплаты. Если произойдет страховой случай (например, смерть плательщика), средства могут получить не только наследники, в сроки, установленные договором.

Низкий порог вхождения, в среднем по рынку — от 100 тысяч рублей.

К негативным факторам стоит отнести следующие:

ИСЖ и средства по нему не входят в систему страхования вкладов. Если банк лишится лицензии, сумму до 1,4 миллиона рублей вернут. А по ИСЖ возврата не будет.

Никто не гарантирует дополнительный доход. Доходность половины полисов ИСЖ за 2017 год не превысила 2%.

Расторгнуть договор заранее без финансовых потерь практически невозможно. Банковский депозит в этом плане проще — теряются только проценты.

Преимущества страхования здоровья работников организации:

- необременительная стоимость: средняя стоимость страховой программы на сотрудника сопоставима со стоимостью одной чашки кофе в неделю;

- максимально широкое покрытие, которое дает возможность работникам и их родным чувствовать себя финансово защищенными практически в любых ситуациях;

- дополнительные выплаты в особенно тяжелых случаях;

- комплексный подход и решения, нацеленные на оказание помощи клиенту в сложных ситуациях, связанных со здоровьем;

- благоприятный налоговый режим: при расчете страховых социальных взносов страховая премия относится на расходы по оплате труда в соответствии со ст.255 ч. 2 НК РФ. Страховая премия не облагается НДС для работодателя и НДФЛ для сотрудника;

- максимальный срок рассмотрения документов по страховому событию – 10 дней со дня их получения;

- управление договором личного страхования работников онлайн через личный кабинет работодателя и работника;

- инновационные инструменты обработки информации – интерактивные формы заявлений, SMS-информирование о рассмотрении страхового случая и движении средств и др.

Получите индивидуальную консультацию по наполнению программы у наших финансовых консультантов! Заполните контактную форму, и наши специалисты свяжутся с вами.

Что делать при наступлении страхового случая

Когда возникают чрезвычайные ситуации, не все люди способны реагировать и действовать правильно, быстро, адекватно. Если возникает именно страховой случай, человеку нужно действовать незамедлительно и последовательно:

- Обратиться за медицинской помощью, постараться в максимально быстрые сроки её получить.

- Сообщить страховой компании о возникновении страхового случая с застрахованным человеком. Обычно на это отводится в договоре срок до 30 дней.

- Написать заявление о страховой выплате (образец) и вместе с документами, подтверждающими факт наличия страхового случая, отправить его в страховую компанию.

- Если наступает смерть застрахованного лица, то выгодоприобретатель, указанный в договоре, или наследник должен предоставить страховой компании документ, подтверждающий его право на получение выплаты.

- Если застрахованный гражданин обращается за выплатами лично, он должен предъявить документ, удостоверяющий личность, полис страхования от несчастных случаев. Каждая отдельная компания может потребовать предъявить дополнительную документацию. О такой необходимости нужно уточнить заранее, ещё при подписании договора.

- Затем осуществляется рассмотрение заявления на выплату средств страховой компанией в интервале от 10 до 60 дней. Если пакет документов максимально полный и точный, другие обстоятельства, которые могли бы опровергнуть наступление страхового случая, выявлены не были, то выплата будет произведена. Замедлить этот процесс может судебное разбирательство, связанное с НС.

- Если страховщик не выплачивает застрахованному лицу всю сумму в полном размере или отказывается выполнять условия договора, то клиент может написать заявление в контролирующий орган ЦБ РФ.

Потребность в личном страховании должна возникать у людей не в момент наступления несчастного случая. Ответственные граждане, имеющие детей, пожилых родственников, обеспечивающие доход своей семье, должны позаботиться о приобретении страховки заранее. Тогда в случае смерти или потери работоспособности благосостояние их семьи не ухудшится, а бюджет не пострадает от болезней или травм.

В каких случаях могут отказать в выплатах

Страховые компании достаточно часто отказывают в выплатах на законных основаниях. Получить компенсацию не получится, если:

- произошла травма, не учтенная в списке;

- клиент погиб, получил травму или заболевание в состоянии алкогольного или наркотического опьянения;

- гибель связана с самоубийством;

- развитие серьезного заболевания произошло по вине пациента, который игнорировал предписания врача;

- получение травм, например, в ДТП, произошло по вине клиента.

В остальных случаях страховщик обязан оперативно выплатить компенсацию. Если этого не произойдет, можно обращаться в суд.

Договор могут признать недействительным

Если после заключения договора страховая компания выяснит, что клиент сообщил ложные сведения, влияющие на степень риска и вероятность наступления страхового случая, договор признают недействительным. В такую ситуацию могут попасть не только мошенники, но и добросовестные страхователи.

Если клиент забыл указать какое-то заболевание, неверно внёс сведения о здоровье, ошибся в названии диагноза, он рискует лишиться всей суммы страхового взноса.

Даже если компания не расторгнет договор, выплаты всё равно не будет, если страховой случай связан с заболеванием, о котором клиент не сообщил в анкете.

Виды и формы страховки

Бывает 2 основные формы страховки от НС:

- индивидуальное страхование;

- корпоративное или групповое страхование.

Индивидуальная форма страхования подразумевает оплату взноса за страховой полис физическим или юридическим лицом самостоятельно. Страховать можно как себя, так и третье лицо. При корпоративном страховании взнос за страховой полис вносит предприятие, компания, организация за своих сотрудников. По сравнению с индивидуальным страхованием, корпоративное имеет более низкие тарифные ставки.

Также существуют обязательные и добровольные виды страхования. Обязательное страхование от НС производится на законодательном уровне и применимо для определенных категорий людей – это:

- военнослужащие;

- работники суда и правоохранительных органов;

- числящиеся в штате МЧС и другие.

При возникновении страхового случая компенсация людям выплачивается из фонда социального страхования в различной форме:

- единовременная;

- каждый месяц;

- пособия для покрытия временной нетрудоспособности;

- дополнительные выплаты для лечения и реабилитации пострадавшего.

Добровольное страхование предоставляет свободу выбора каждому человеку. Он может сам определять размер страховой компенсации, срок действия договора, выбирать определенные риски.

Отдельного внимания заслуживает страхование детей от несчастных случаев. Родителям нужно заблаговременно позаботиться об этом, так как травмоопасность у детей значительно выше. Ребёнок может травмироваться на спортивных занятиях, на уроках в школе, в детском саду, во время игр во дворе, на отдыхе с родителями или в оздоровительном лагере. Благодаря полису, можно будет получить определённую денежную компенсацию. Она поможет восстановить здоровье ребенка без дополнительных затрат из домашнего бюджета.

Проводится страхование детей в возрасте от 2 лет. Есть обычные базовые программы страхования по НС со стандартным перечнем рисков, а также расширенные для спортсменов. При составлении вторых нужно указать конкретный вид спорта, которым занимается ребёнок.

Что нужно для оформления полиса

Чтобы оформить полис, необходимо подготовить пакет документов и страховую премию. В пакет бумаг входят:

- общегражданский паспорт, для детей до 14 лет – свидетельство о рождении;

- заявление страховщику;

- перечень рисков, которые необходимо включить в страховку;

- дополнительные документы, подтверждающие профессиональную деятельность застрахованного (это влияет на размер оплаты полиса).

Дополнительно могут потребовать справку о прохождении медицинского обследования, чтобы удостовериться, что у клиента нет смертельных хронических заболеваний. После этого достаточно заключить договор и оплатить страховую премию. Если она не единоразовая, а разбита на несколько частей, придется платить взнос регулярно – раз в месяц, в квартал или год.

Что нужно знать о договоре

Чтобы заключить договор, следует предоставить в страховую компанию паспорт и заявление. Однако стоит быть готовым, что компания вправе затребовать другие документы, если заявитель относится к категории повышенного риска (например, работа клиента сопряжена с возможностью получить травму).

Страховую сумму можно выбрать самостоятельно, в зависимости от ситуации и состоянии здоровья. Но помните: завышать её не стоит, поскольку больше, чем составит реальный ущерб, всё равно не выплатят.

Страхование такого типа предполагает регулярные взносы, в среднем речь про 0,12 – 10 % от возможной суммы возмещения.

Условия и тарифы

Условия оформления полиса отличаются в зависимости от компании. Выгоднее всего обращаться в дочерние компании банков – «ВТБ Страхование», «АльфаСтрахование», «Сбербанк Страхование». Такие предприятия финансово стабильны, а также предлагают скидки на взятие кредитов после оформления страховки.

Также, вы можете воспользоваться формой подбора страхового полиса. Текстовая информация в материале со временем может устаревать, а через форму можно найти самые актуальные страховые продукты. В случае, если форма не даёт результат, попробуйте изменить критерии, например, задать другую страховую сумму.

Кратко об условиях самых популярных полисов:

- Программа «Будь здоров» от Ингосстраха. Владельцы этого полиса могут бесплатно посещать частные медицинские клиники «Будь здоров», проходить диагностику и лечение, в том числе амбулаторное. Оформляется на людей от 0 до 59 лет, возможно оформление и для людей старше 59, но дороже. Минимальная стоимость (единоразовый взнос) – 17 300 рублей. Страховая сумма – 2 млн рублей.

- «ОтЛичная защита» от ВТБ. Страхование от несчастных случаев для людей от 3 до 55 лет. Минимальная страховая премия – 124 рубля. Страховая сумма рассчитывается индивидуально, начинается от 50 тыс. рублей.

- «Глобальная безопасность» от ERGO. Премия высокая, от 120 тыс. рублей, зато программа подразумевает начисление инвестиционного дохода. Защита от несчастных случаев, выплата компенсации в случае смерти по любым причинам. По окончании срока действия договора, если не наступил страховой случай, вся сумма премии возвращается владельцу.

Файлы для скачивания

Условия по Программе страхования «НС» от «ВТБ»

Программа страхования от несчастных случаев от «Сбербанк»

Правила добровольного страхования от несчастных случаев и болезней «ППФ Страхование жизни»

Программа страхования от НС – «Капитал Лайф»

Правила страхования от несчастных случаев и болезней «Зетта Страхование»

Какие выводы можно сделать

Вот мы и разобрали предложения 3 страховых компаний по страхованию от несчастного случая. В целом можно отметить, что на рынке довольно большой выбор предложений по этому виду страхования – только у 3 страховщиков, продукты которых я посмотрел в рамках данной статьи, есть целый набор различных вариантов страхования, а также возможность подключения дополнительных опций. С точки зрения цены полиса – есть предложения на разный кошелек, но уменьшение стоимости приведет либо к снижению страховой суммы (и размера выплат), либо выключению ряда рисков или их ограничению.

Удобнее всего мне показалось купить полис на сайте АльфаСтрахования – не перегруженный, понятный интерфейс, готовые продукты для наиболее популярных запросов. На сайте Ингосстраха я нашел, пожалуй, самый большой выбор различных опций при возможности покупки полиса онлайн, без похода в офис или встречи с агентом. Сайт РЕСО-Гарантии поразил своей отсталостью – страницы текста при отсутствии интерактивных элементов, головная боль при отсутствии результата – полис вы там не купите. Все-таки, на мой взгляд, в современных реалиях такой подход со стороны серьезной компании выглядит странно.

У всех сайтов, кроме РЕСО-Гарантия, есть мобильная версия. Нет, она есть и у РЕСО-Гарантия, но только для главной страницы сайта. В момент перехода на страницу полиса от несчастных случаев мы получаем ту же самую стену текста, что и на ПК, только в уменьшенном варианте, и получается, что прочитать какую-либо информацию и тем более оформить полис с телефона практически невозможно.

В целом продукты всех трех компаний выглядят довольно достойно, выбор за вами. Есть варианты как индивидуальной защиты, так и семейной, есть полисы и для детей. Цены не кусаются и вполне приемлемы даже при оформлении полиса на год, а при условии, что у каждой компании можно выбрать определенный срок страхования, будь то день, неделя и месяц, все становится намного удобнее и доступнее.

Помните, что эта статья предназначена для того, чтобы вы ближе познакомились с каждым продуктом, не тратили свое время на поиски необходимой информации на сайтах компании и выбрали именно то, что нужно вам. Описанное выше является сугубо личным мнением автора и может кардинально отличаться от того, что думаете по поводу того или иного полиса вы. Эта статья поможет вам узнать цены компаний, условия страховая и многое другое, чтобы сэкономить ваше время.

Выбирайте с умом, не бойтесь страхования и будьте здоровы!

NEO-волонтер D2