Долгосрочные способы сохранения денег

Если деньги будут нужны спустя год, оставляйте их в рублях или поделите пополам доллар/рубль. На столь маленьком горизонте нереально угадать, куда двинется валюта, велик риск потерь на курсе.

Если вы хотите сохранить средства от 3 лет и более, нужно продумать, как уберечь деньги от инфляции. Можно наращивать валютную часть до 60–70%, так как в долгосрочной перспективе инфляция доллара исторически ниже, по сравнению с рублем.

Думая о том, как сохранить и приумножить деньги в России, нужно учитывать финансовые риски. Наименее рисковый вариант – банковские вклады до 1,4 миллиона рублей, которые застрахованы государством. Наибольшему риску подвергаются вложения в высокодоходные ценные бумаги, хеджевые фонды, инвестиции в стартапы, участие в IPO.

В чем лучше хранить сбережения, а в чем – нет, советуют финансовые аналитики. По их мнению, банковские депозиты не слишком выгодны, учитывая отставание от инфляции и дополнительный налог на проценты от вклада. Единственный плюс банковских вкладов – малые риски.

Также аналитики не рекомендуют простым гражданам вкладываться в золото, так как оно достигло исторических вершин. За 3–5 лет оно может сильно упасть в цене.

Покупка недвижимости с целью ее перепродажи либо сдачи в аренду сейчас также не кажется выгодным способом, как сохранить деньги. В 2021 году цены на жилье, вероятнее всего, расти перестанут, ожидать высокой доходности от инвестиций не стоит. Но в длительной перспективе это неплохой вариант, поскольку жилье – материально осязаемое вложение с высокой надежностью.

Так что делать при инфляции и в чем держать сбережения, чтобы не прогореть? Аналитики советуют три варианта.

Гособлигации и евробонды

И те, и другие дают доходность выше депозитов при сопоставимом риске. В России инвестиции в облигации возможны от 1000 рублей. Но лучше потратить от десяти тысяч, чтобы приобрести 10 различных облигаций для создания устойчивого портфеля. Ведь если возникнут какие-либо непрогнозируемые ситуации по конкретной облигации, это отразится лишь на десятой части портфеля. В целом это не является критичным случаем, поскольку убыток такого плана, восстанавливается за год.

Наиболее надежны ценные бумаги федерального займа, которые выпускает Минфин. Их возвращение гарантированно правительством. Доход по гособлигациям обычно на несколько процентов превышает ставку по вкладу. Вдобавок возможен рост прибыли посредством льгот по налогам. Гособлигации не подлежат обложению НДФЛ. Дополнительно можно претендовать на налоговый вычет до 52000 рублей с учетом ежегодных инвестиций не меньше 400000.

Паевые инвестиционные фонды

Еще один вариант, как сохранить накопления от обесценивания. Такие вложения предполагают передачу финансовых средств инвестора в доверительное управление. Представители фонда инвестируют финансы пайщиков, а прибыль, получаемая в результате, распределяется между вкладчиками и самим ПИФом.

Преимущество ПИФов в том, что вам не нужно действовать самостоятельно, все выполнят специалисты. Чтобы получать хорошую прибыль от вкладов не требуется быть профессиональным инвестором. Паевая прибыль не облагается налогом, работа ПИФов регулируется государством, а приобрести паи может любой человек. В среднем доходность здесь составляет 30 процентов, но может достигнуть и пятидесяти, что в пять раз выше, чем прибыль от вклада в банке.

Акции

Акции компаний растут практически вслед за ростом инфляции. Однако тип инвестиций довольно рисковый. Чтобы снизить риски до минимума, в акции можно перевести не более 30 процентов сбережений.

Инвестиции в акции должны быть долгосрочными – от пяти лет и больше. Чтобы локальными просадками, к примеру, из-за санкций, не создавалось убытка. На протяжении года, бумаги могут находиться в минусе, но при долговременном вложении их стоимость обычно возрастает.

В портфеле должны наличествовать акции разнообразных фирм в различных экономических сферах, к примеру:

- финансах;

- высоких технологиях;

- нефтегазовой отрасли;

- фармацевтике.

Также разделение проводят и по странам эмитентов. Инвестирование исключительно в акции РФ рискованно, если учесть нестабильный курс рубля. Помимо этого на отечественном фондовом рынке практически нет предприятий высокотехнологического, фармацевтического и прочих инновационных секторов, из-за чего выбор акций не такой богатый

По этой причине российским вкладчикам следует принимать во внимание также и ценные бумаги американских и европейских эмитентов

Куда инвестировать в 2021 году – на видео:

В какие акции вложить деньги

Лучше всего вкладывать деньги в акции Государственных Компаний и тех компаний, которые зарекомендовали себя как надежные, имеющие стабильный рост и спрос на реализуемый товар или услугу. Давайте рассмотрим наиболее выгодные акции и посмотрим на динамику роста:

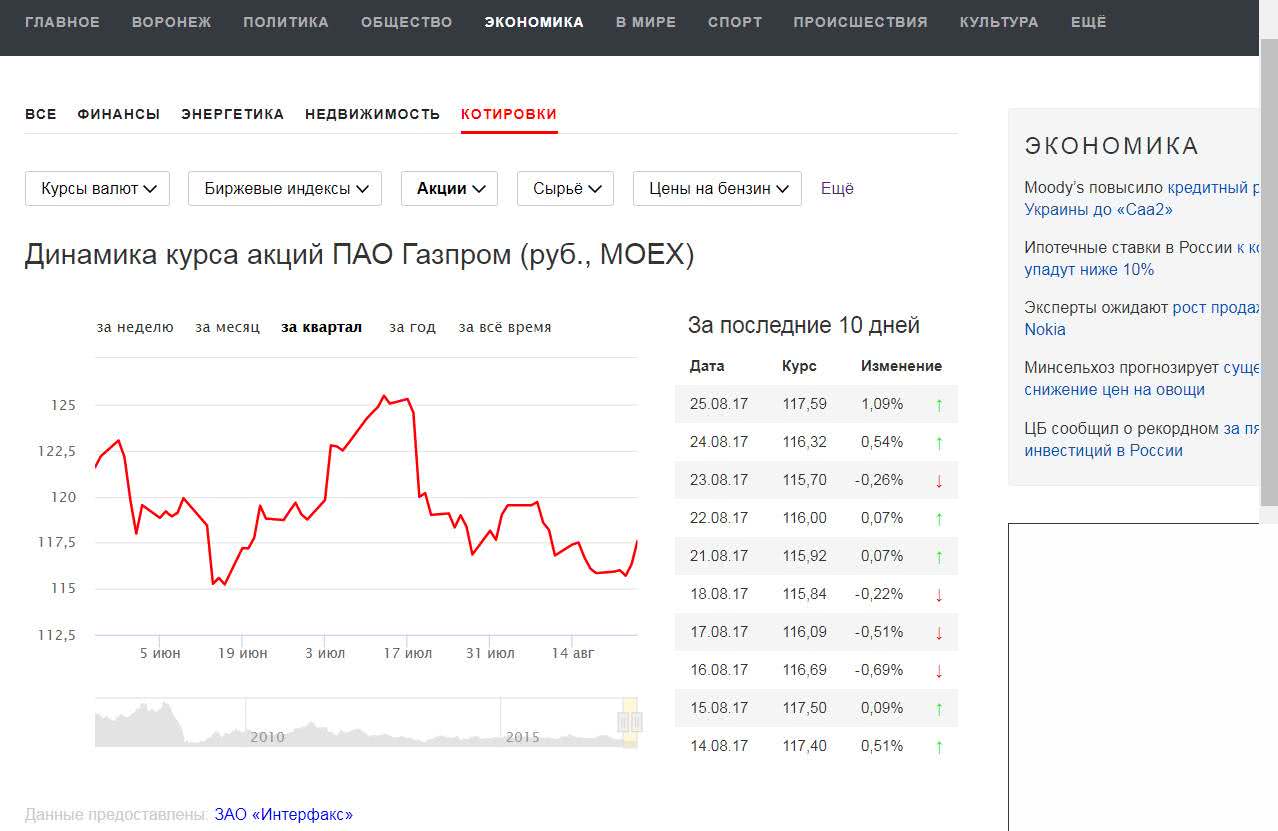

ГазПром

Динамика курса акций ГазПрома

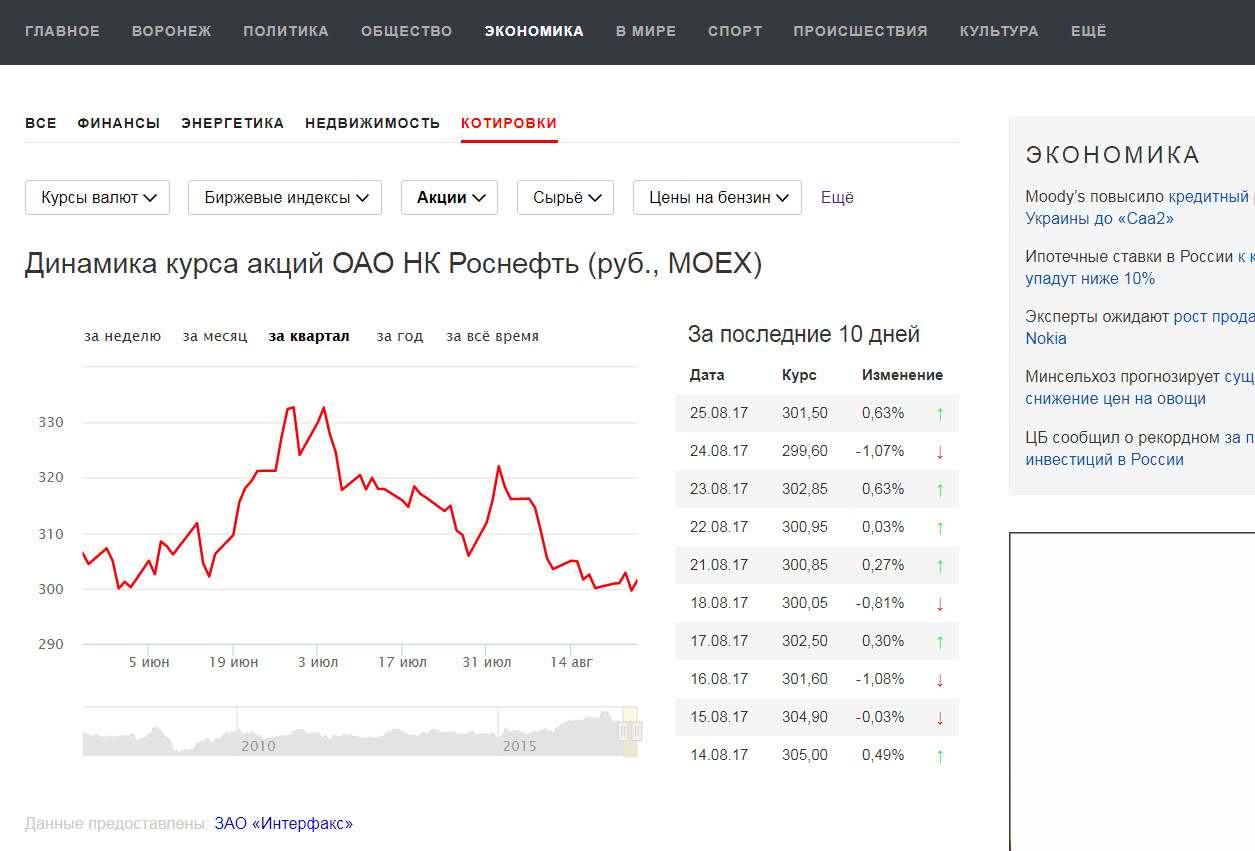

РосНефть

Динамика курса акций Роснефти

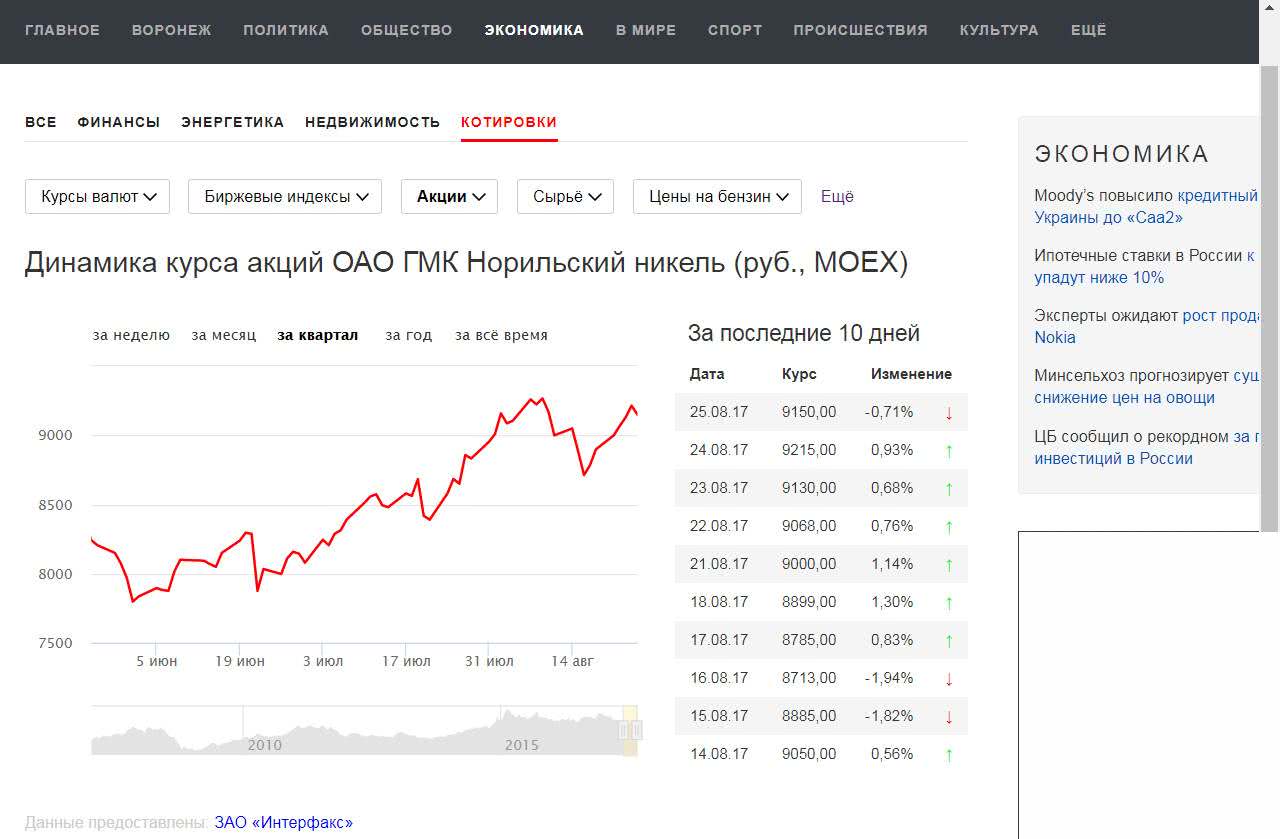

Норильский Никель

Динамика курса акций Норильского Никеля

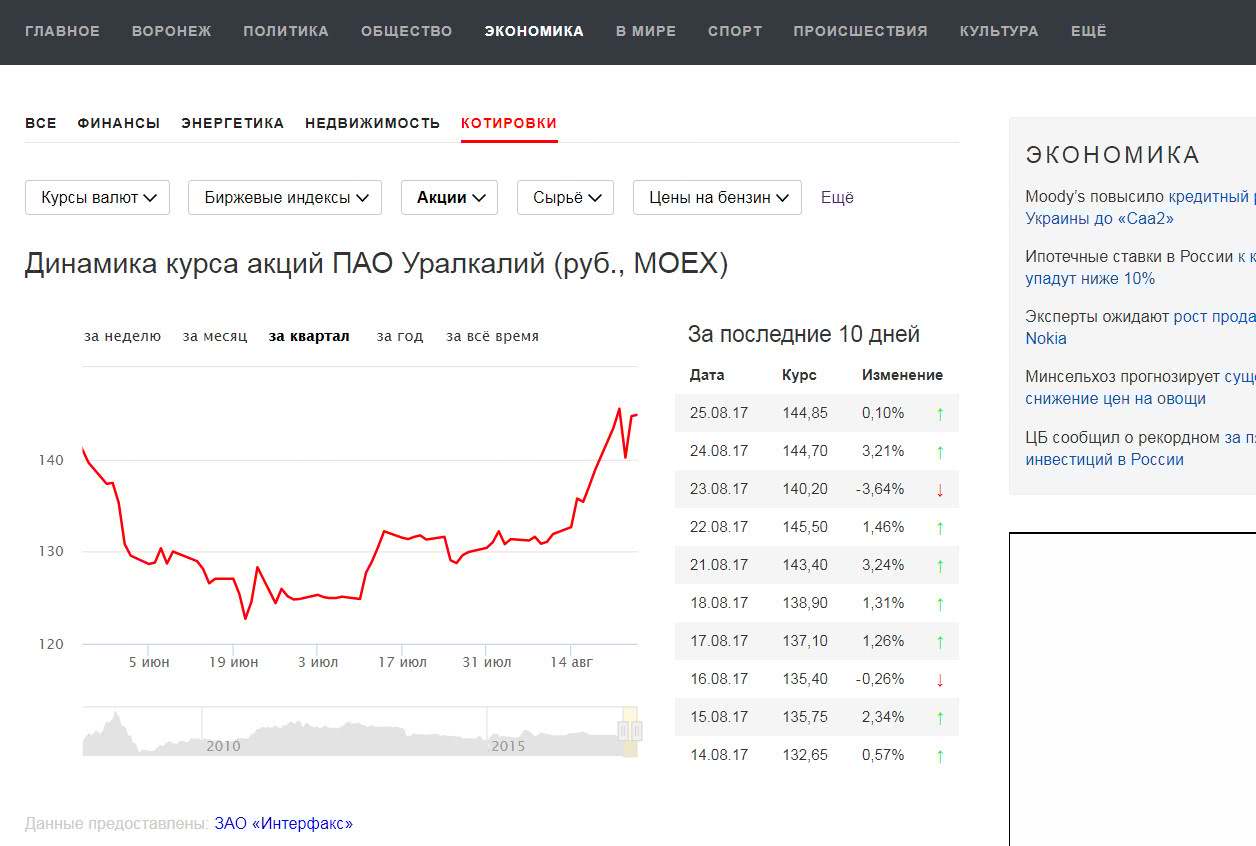

Уралкалий

Динамика курса акций Уралкалия

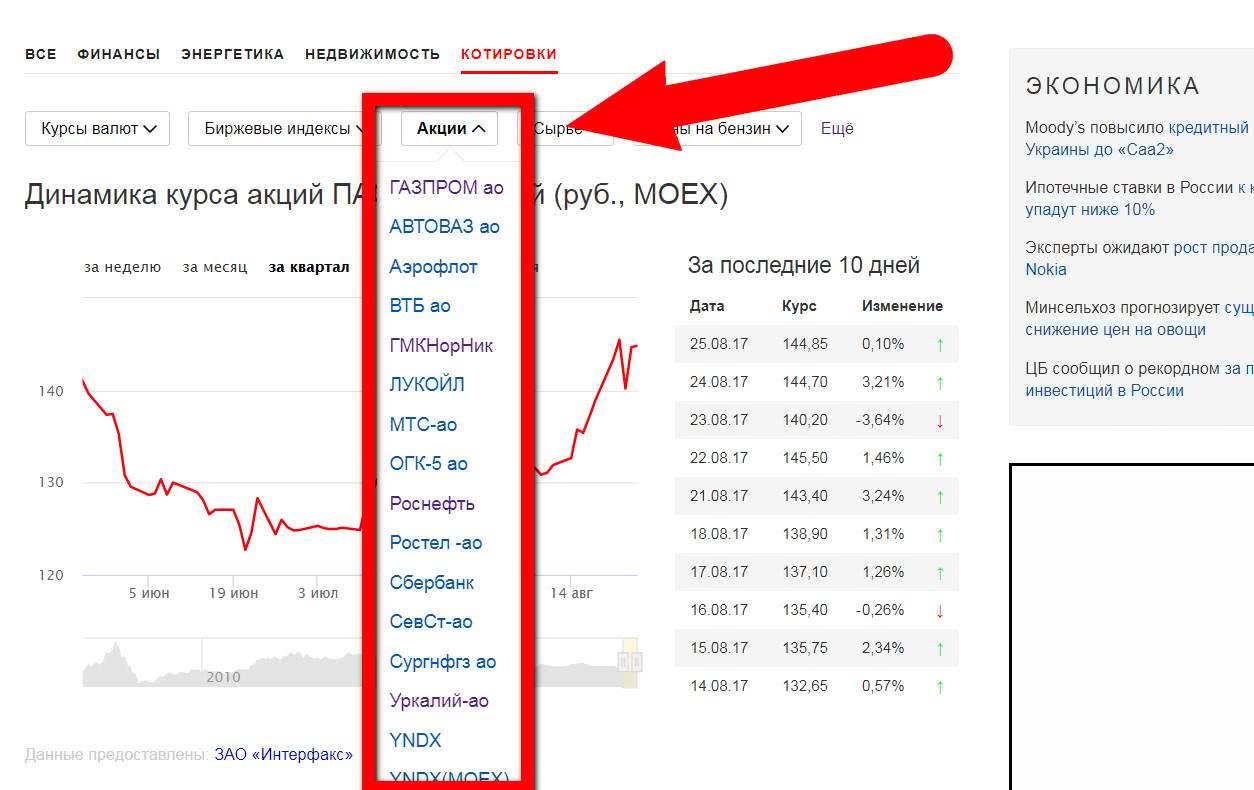

Чтобы следить за ростом и падением цен, можно зайти в раздел «Экономики» в Новостях Яндекса:

Динамика курса акций на Яндексе

Акции – это способ быть частью крупного бизнеса и зарабатывать на этом. Акции крупных известных компаний со стабильным спросом на их продукты производства имеют тенденцию к постоянному росту, так как спрос на товары и услуги постоянный. Например, РосНефть. Нефть сегодня – очень востребованный товар во всем мире.

Без нефти невозможно произвести бензин, благодаря которому ездят машины. А также многие пластмассовые изделия, в том числе корпуса бытовой и цифровой техники сделаны из нефти. Из нефти даже делают одежду, так как в основе многих материалов присутствует синтетическая нитка. Да, да – синтетическая одежда сделана из нефти.

И, наверняка, в вашем шкафу найдется прилично одежды, выполненной из синтетической ткани. Самые популярные болоньевые куртки, которые носят почти все — сделаны из нефти. И как обойтись-то без нефти, если из неё сделано почти все, что нас окружает? Это может быть вам интересно — как взять кредит с плохой кредитной историей и просрочками.

Поэтому компании, добывающие и перерабатывающие нефть имеют стабильный экономический рост. И не только нефть так востребована во всем мире. Например удобрения «Уралкалия». Они нужны для удобрения почв при выращивании. Их закупают разные сельскохозяйственные предприятия, чтобы повысить эффективность урожаев. Поэтому вкладывать деньги в акции такой компании тоже выгодно.

Купить пенсионные баллы, если вы не работаете и еще не на пенсии

Как вариант, если у вас есть деньги, но вы еще не на пенсии, то разумным сбережением средств будет вариант – купить на них пенсионные баллы.

Купив пенсионные баллы, вы можете обеспечить себе высокую пенсию в будущем. Подробнее, читайте в статье про нехватку трудового стажа. Там вы найдете исчерпывающую информацию в доступной форме, как считаются пенсионные баллы, зачем они нужны и как, грубо говоря, купить себе пенсию.

Пенсия индексируется и, купив пенсионные баллы, вы ничего не потеряете, если будет инфляция. Государство рассчитывает и ежегодно, соразмерно инфляции, повышает уровень прожиточного минимума. От него все исчисляется. Поэтому, даже если в будущем будет высокая инфляция, пенсия будет сохранена во всех пропорциях. И баллы никуда не пропадут.

Однако (минусы тоже стоит учитывать), если вам еще нет даже 40 лет, то до пенсии придется ждать приличное время. За этот период может много чего поменяться. У вас могут появиться новые планы, а отказаться от баллов и вернуть живые деньги уже не получится. Поэтому здесь все зависит от конкретной ситуации в вашей жизни.

Доллары и евро

Именно так рассуждает большинство, покупая доллары и евро. Реже другие валюты.

А выгодно ли это?

Давайте рассуждать логически. Вы просто перекладываете сбережения из одной валюты в другую.

А практически у всех валют тоже есть инфляция.

Учитывая среднегодовой рост ИПЦ в России в 7-8%, обмен на доллары позволяет сразу спасти деньги на 5-6% от обесценивания.

Частично вопрос решен. Только выгодно ли это всегда?

Посмотрите на график рубль доллар.

Да видим общий рост. Только главная проблема в том, когда бы вы купили валюту? Возможно на самом пике или около него. Тогда вы понесли бы двойные убытки. За счет укрепления курса рубля. И долларовой инфляции.

Об индексе потребительских цен

Узнать об уровне инфляции в стране не удастся, основываясь на стоимости лишь одного продукта. Поэтому Росстат проводит расчеты по совокупности товаров и услуг. Так определяется индекс потребительских цен. Этот показатель отражает изменение цен за год, а при расчетах рассматриваются продукты и услуги, входящие в потребительскую корзину среднестатистического россиянина. Представим, что раз в год представитель Росстата закупается базовыми товарами, необходимыми человеку в течение месяца, и тратит на это 10 тысяч рублей. Через год он вновь отправляется в магазин, но заплатить ему приходится уже 11 тысяч рублей. Это значит, что годовая ценовая инфляция равна 10%.

Индекс потребительских цен показывает, как меняется стоимость товаров и услуг за год.

Наибольшую стоимость в средней потребительской корзине россиянина имеют услуги ЖКХ, легковые машины, одежда, мясо и спиртные напитки. Для разных продуктов и услуг инфляция не является однородной. На нее влияет сезонность, географическое расположение и категория товара. К примеру, в продовольственную группу товаров народного потребления в РФ входят чай, сахар, соль, растительное масло, молочные консервы и сухое молоко, продукты детского питания, хлебопекарные дрожжи и пищевой этиловый спирт. Товарами культурно-бытового назначения являются канцелярские принадлежности, лампы накаливания, телефоны, моющие средства, газовые плиты и швейные машины.

Как хранить доллары в иностранном банке?

- Валютные вклады могут быть принудительно конвертированы в национальную денежную единицу, причём по самому невыгодному для инвестора курсу;

- Правительство может существенно ограничить операции с иностранной валютой или вообще запретить оборот доллара для физических лиц на территории России;

- Фискальные органы могут начислить НДФЛ на прибыль в рублях, которая образуется за счёт падения курса национальной валюты. Фактически это означает убытки.

Поэтому любой дальновидный инвестор рано или поздно задумывается, как лучше хранить деньги в долларах на иностранных счётах. Стать пользователем зарубежного банка может каждый гражданин РФ, однако нужно учесть некоторые особенности.

Прежде всего, придётся совершить хотя бы одну поездку за рубеж: через интернет ни один серьезный банк счет не откроет. Кроме того, в европейских организациях не очень любят иностранных клиентов, а потому устанавливают для них неснижаемый остаток в пределах 50–100 тысяч евро или долларов. Наконец, большинство банков устанавливает по депозитам ставки в пределах 0,01–0,05% годовых, хотя инфляция евро достигает 1,6% ежегодно. Тем не менее, найти приемлемые условия обслуживания можно — например, в той же Прибалтике. Что наверняка понравится инвестору:

- Европейская банковская система гораздо стабильнее российской. Опасность введения каких-либо экстраординарных мер или разорения банков здесь намного меньше;

- Привлекательная система страхования вкладов может показать, стоит ли хранить деньги в долларах за границей. Лимит в еврозоне эквивалентен 100000 евро;

- Иностранные финансовые учреждения делятся данными с российскими службами только по запросу. Если не выставлять богатство напоказ, о вкладе никто не узнаёт.

В то же время данный способ сложно назвать доступным: чтобы заключить договор с иностранным банком, придётся преодолеть немало препятствий. Кроме того:

- Согласно законодательству, уведомить фискальные органы о зарубежном счёте всё же нужно, хотя такая выписка может носить формальный характер;

- Зачастую хранить сбережения в долларах или евро за границей нереально для новичка, так как банки требуют остатка на счёте не менее 50 тысяч евро;

- Многие европейские банки не имеют полноценного веб-интерфейса, то есть управлять сбережениями придётся не самыми удобными способами.

В Европе работают тысячи банков, поэтому подбирать условия размещения вкладов придётся долго. В качестве примера можно привести предложения банков Прибалтики:

Депозитные счета за границей

| Reģionālā investīciju banka | 0,8–1,80 | 500 | 90–1825 |

| Reģionālā investīciju banka | 0,7–1,60 | 500 | 90–1825 |

| Rietumu Banka | 0,8–1,75 | 5000 | 90–1825 |

| LPB Bank | 0,1–1,40 | 5000 | 90–1095 |

| Rietumu Banka | 0,7–1,65 | 5000 | 90–1825 |

5 советов, как копить при маленькой зарплате

Моя статья не рассчитана на богатых. Они прекрасно научились копить и без моих советов. Я сейчас пытаюсь донести простую мысль до людей, которые живут с мыслью, что с их зарплатой можно только выживать, а не копить. Эта мысль о том, что даже самая маленькая сумма с годами принесет неплохой доход. А если эту сумму каждый месяц пополнять, то результат способен вас удивить.

Вот 5 советов, как копить при маленькой зарплате:

Совет 1. Хотите увеличить доходы – сокращайте затраты.

Как научиться экономить? Читайте в моей статье о возможных способах экономии и внедряйте их на практике. Поверьте, что это легко. Особенно, когда есть цель или мечта.

Совет 2. Не пускайте пыль в глаза.

Знакомая ситуация, когда в не самой обеспеченной семье дорогие телефоны, золотые подарки к праздникам и норковые шубы. Что движет этими людьми? Хотят казаться богатыми. Считают, что это самые главные ценности. Живут одним днем.

Остановитесь! Вы серьезно думаете, что это смысл вашей жизни?

Совет 3. Не берите в долг.

Легкие чужие деньги. Их не надо зарабатывать, их можно тратить, но их надо отдавать. И отдавать с процентами. Выделите пару минут, чтобы подсчитать, во сколько реально вам обойдется эта покупка в кредит. Подумайте, так ли уж важна для вас эта вещь или вы вполне проживете и без нее.

Совет 4. Откладывайте 10 % и не давайте себе поблажек ни при каких обстоятельствах.

Об эффективности этого метода говорят и финансисты и психологи. 10 % – это немного для любой семьи. Я уже останавливалась на этом моменте, но повторю еще раз. Получили доход – сразу же отложите десятину в сторону.

Совет 5. Изучите возможные источники получения дополнительного дохода.

У нас очень любят себя жалеть, винить начальников, государство и т. д. Что мешает вам изменить условия, в которых вы мучаетесь, пытаясь выжить? Неуверенность в себе, лень, безграмотность? У нас всего одна жизнь, и она, к сожалению, коротка. Мы должны прожить ее так, чтобы в гармонии находились все сферы: работа, финансы, личная жизнь, здоровье, отдых и саморазвитие.

Не устраивает доход? Ищите дополнительные источники. Нельзя сидеть на диване и причитать о несправедливости. Что лично вы сделали, чтобы что-то изменить?

Золотая середина

Существует простое правило – сбережения необходимо диверсифицировать, чтобы максимально снизить риск нестабильной экономики. Проверенная временем универсальная формула экономистов не теряет своей актуальности и сегодня.

На практике это выглядит следующим образом: треть сбережений хранится в рублях, вторая и третья в долларах и евро.

Хранение части средств в твердых валютах позволяет снизить риск рублевой инфляции. В США и еврозоне уровень естественного обесценивания валюты традиционно низкий и колеблется на уровне 2-4 %, в то время как в России официальная инфляция существенно выше.

Откладывать процент с покупок

«Альфа-банк» предлагает услугу «Копилку для сдачи»: вы платите с карты, а банк откладывает выбранный процент с каждой покупки в копилку. Если потратить 1 000 рублей за день, в копилку уйдет 10% — всего 100 рублей. Максимальную сумму перечисления можно ограничить.

Аналогичный сервис в «Сбербанке» — «Копилка от расходов».

Для клиентов ВТБ есть «Автопополнение от покупок по карте». Можно выбрать: откладывать процент от покупок, или округлять их стоимость. Если покупаете хлеб за 35 рублей, его стоимость будет округлена до 40, а 5 рублей разницы перечислят на накопительный счет с процентами. Можно выбрать округление до суммы, кратным 10, 100 или 1 000 рублей.

Знакомому, который использует эту услугу, она очень нравится: деньги накапливаются незаметно. Но так сложнее контролировать бюджет. В большинстве случаев траты неравномерны: крупные покупки совершаются не каждый месяц. План накоплений на основе расходов труднее спрогнозировать.

Куда не надо инвестировать

Инвестирование — сложный и неопределённый процесс. Здесь можно как здорово «выиграть», так и жестко «проиграть». И хотя принцип вложений каждый выбирает на свой страх и риск, все-таки возможно выделить пару направлений, куда инвестировать точно не стоит.

- Во-первых, это то, в чем человек совершенно не разбирается. Даже если предложение супер актуально и кажется выгодным, следует сначала досконально изучить теорию, подводные камни, взвесить риски. Окунаться туда, где нет ясности — гиблое дело.

- Во-вторых, не стоит вкладывать в сомнительные проекты, где обещаний больше, чем гарантий. Яркий пример тому всевозможные финансовые пирамиды, разрушившие тысячи человеческих жизней.

Думаю теперь понятно, что возможностей для сохранения и приумножения финансов в современном мире достаточно много. Выбор может казаться сложным, но в денежном вопросе приходится быть осторожным, иначе потерь не миновать.

Хранение сбережений в золоте

Наличные деньги копить рискованно — кроме кражи, их можно потерять ввиду инфляции, кризиса. Банковские вклады компенсируют инфляцию, но не обещают существенный прирост капитала. Поэтому некоторые россияне предпочитают хранить капитал в золоте. Это самый популярный драгоценный металл, стоимость которого медленно, но растет. Финансовые аналитики прогнозируют дальнейший рост цен на золото в долгосрочной перспективе.

СПРАВКА! Инвестиции в золото — безопасный способ сохранить и приумножить сбережения. Драгоценный металл не обесценивается, не подвержен инфляции.

Варианты превращения капитала в золото различные. Это покупка слитков, открытие обезличенного металлического счета, приобретение ювелирных украшений.

Хранение сбережений в ценных бумагах

Это один из достойных способов сохранить и приумножить средства, если грамотно выбирать направление инвестиций. Со временем ценные бумаги могут дешеветь ввиду инфляции, разных экономических факторов. Желающие вложить деньги в такие активы могут приобретать облигации, векселя, акции российских и зарубежных компаний, страховые и имущественные документы.

Акции позволяют инвестору получать прибыль в результате деятельности компании. Вексель — более прибыльная ценная бумага. Доход формируется из разницы между ценой покупки и продажи.

Выдача микрозаймов

В период кризиса очень многие банки сокращают программы кредитования. И это не удивительно, ведь в банковских учреждениях тоже думают, как сохранить деньги во время кризиса 2021 года. Так почему бы вам, не взять на себя функцию выдачи микрозаймов под проценты? Для этого вам нужно, всего лишь, зарегистрироваться на площадках, выдающих микрозаймы и начать выдачу кредитов участникам сервиса. Такое взаимовыгодное сотрудничество отличается:

- Простотой;

- Гарантией возврата;

- Гарантированной прибылью.

Также позитивным моментом является то, что сумму, проценты, сроки кредита определяете вы сами. Кроме того, заём можно застраховать.

Минусы в том, что для начала бизнеса понадобится немалая сумма и есть риск попасть на мошеннический сервис и вместо способа, как сохранить деньги в 2021 году, можно получить крупные неприятности. Поэтому прежде чем регистрироваться, обязательно проверьте ресурс.

Недвижимость

Рассмотрим, как можно сохранить деньги с помощью недвижимости. Инвестирование в это направление – самый простой, но в то же время – эффективный способ сбережения ваших финансов. Цены на недвижимость пусть и не отличаются стабильностью, но такого кавардака, как на валютных биржах или в прочих финансовых сегментах, где текущая политическая обстановка играет большую роль, здесь нет. Кроме того, сдача в аренду купленного помещения может принести вам неплохой дополнительный доход.

Перед тем как сохранять деньги посредством недвижимости стоит знать, что наиболее выгодный сектор для этих целей – новостройки. В этом случае инвестирование будет иметь максимально возможный доход, особенно если вы надумаете связываться с элитным жильем. К примеру, если заплатить за квартиру на этапе проектирования 20 млн рублей, то после сдачи дома в эксплуатацию вы вполне можете запросить за нее порядка 40-50 млн. Так что здесь мы уже говорим о том, как сохранить и приумножить деньги, а не только спасти их от инфляции.

Что касается вторичного рынка, то здесь основной упор можно сделать на аренду. Это самый простой способ сохранения ваших вкладов: и недвижимость своя есть, и деньги какие-никакие, но приносит. Отдельно стоит упомянуть о «черных» риелторах. Дешевой недвижимости – не бывает. Конечно, можно присмотреть себе домик на вулкане или в местах боевых действий, но если дело касается нормального района с благоприятной инфраструктурой, то откровенно привлекательных цен здесь просто быть не может. Помните, бесплатный сыр бывает только в мышеловке.

Распространенные советы

В поисках информации на тему, как не потерять накопления, есть 100% вероятности неоднократно увидеть пункты из перечня:

- Банковский вклад. Это может быть срочный вклад, с которого нельзя снять средства раньше оговоренного срока, или бессрочный, проценты на котором настолько же ниже, насколько удобнее условия. Плюс необходимость заботиться о сохранности, размещая в определенных банках. Раньше проценты гасил подъем инфляции, и деньги сохранялись, а теперь и эта мера не дает гарантии.

- Мультивалютный вклад позиционируется как эффективный и верный способ сохранить деньги, но падение рубля неизменно отразится на стоимости автомобиля, намеченного к приобретению. Уже неоднократно люди, которые подобным образом копили средства на престижный предмет, теряли на разнице в рыночных и обменных котировках, а проценты за размещение валюты в российских банках настолько мизерны, что не компенсируют даже половины инфляционного уровня.

- Золото – хороший совет, если речь не идет о приобретении изделий от известного бренда, а просто о золотых слитках. Это надежное вложение на долгосрочную перспективу, риск потерять значительные средства здесь исключен, и даже при падении котировок потери будут меньше, чем на бумажных деньгах, которые лежат под матрасом или в стеклянной банке.

- Паевые инвестиционные фонды слишком настойчиво рекламируются в последнее время, чтобы безоговорочно им доверять. Образное сравнение с коллективным кошельком, как и призыв доверить средства специалистам, настораживает, особенно если учесть, что по условиям некоторые из них можно выводить только в отведенные интервалы времени или по окончании работы.

- Инвестиционное страхование работает по тому же принципу – на доверии посторонним людям, тем более что вклады по нему даже не защищаются государством.

Конструктивный совет как сохранить деньги в 2022 году – ценные бумаги, и здесь можно действительно сохранить деньги, пусть и не получив большой прибыли. Это привилегированные акции и облигации федерального займа.

Советы экспертов не потребуются, если накоплений немного и они не будут увеличиваться. Здесь работает самый банальный совет – приобрести все необходимое, заняться состоянием здоровья, позволить себе полноценный отдых. В последнее время в столичных мегаполисах вырос спрос на загородные дома. А это говорит о том, что люди со сбережениями все больше думают о собственном комфорте и здоровом образе жизни. И тут уместно вспомнить, что недвижимость – это тоже капиталовложение, которое поможет сохранить деньги и принесет пользу.

Итоги

Открыть неснимаемый вклад

Деньги, лежащие на таком вкладе, можно снять досрочно только с потерей процентов. Для регулярных накоплений подходят вклады с возможностью пополнения. В большинстве банков предусмотрена минимальная сумма, на которую можно пополнить счет. Если она ощутима для бюджета, копить будет неудобно. Придется откладывать деньги в два этапа: сначала накопить сумму для минимального платежа, а потом уже переводить её на счет вклада. Но во многих банках эти операции можно автоматизировать.

Пополняемые вклады без досрочного снятия денег (на 14 октября 2018)

| Банк | Название вклада | Ставка (процент годовых) | Минимальная сумма пополнения, ₽ | Минимальный срок вклада |

| «Сбербанк» | Вклад «Пополняй» | до 4,7% | Любая сумма в рублях при пополнении через «Сбербанк Онлайн», или от 1 000 ₽ наличными | от 3 месяцев |

| «Альфа-банк» | Депозит «Премьер+» | до 6,7% | 5 000 ₽ | от 92 дней |

| ВТБ | Вклад «Пополняемый» | до 5,8% | 15 000 ₽ | от 91 дня |

Инвестиции

Еще один важный инструмент, позволяющих не только сохранить, но и преумножить сбережения – приобретение ценных бумаг, ПИФов и драгоценных металлов.

К ценным бумагам относятся акции, фьючерсы и другие предметы биржевой торговли. Строго говоря, такой инвестиционный путь имеет определенный уровень риска и нуждается в услугах брокеров. Таким образом, эффективность инвестирования в ценные бумаги напрямую зависит от благонадежности и профессионализма нанятого брокера.

ПИФы – это паевые инвестиционные фонды, которые представляют собой консолидированные инвестиционные объединения, которыми управляют профессиональные брокеры. ПИФы предлагают многие крупные российские банки, которые собирают капиталы для передачи их в управление брокерской службе. От эффективности работы брокерского корпуса будет зависеть денежное вознаграждение каждого пайщика. ПИФы не имеют фиксированного процента вознаграждения. Вместо этого, они имеют прогнозный коридор процентной ставки, включая минимальное значение прогнозной прибыли и максимальный показатель. Как правило, максимальное прогнозное значение всегда значительно выше среднего процента по размещению депозитов.

Приобретение драгоценных металлов долгое время считалось одним из самых прибыльных инвестиционных инструментов. Рост цен на золото оставался неизменным по сравнению с колеблющимся валютным курсом. Несмотря на высокую цену, инвестиции в золото по-прежнему остаются привлекательным механизмом для размещения свободных средств.

Совет №4. Акции

Итак, в какие акции лучше вложить деньги в 2021 году? Самые надежные корпорации, в которые можно смело вкладывать деньги, это так называемые голубые фишки. К ним относятся российские компании Газпром, Лукойл, Транснефть и т. д

Если обратить внимание на советы экспертов куда вложить деньги в 2021 году чтобы не потерять, можно заметить, что многие из них рекомендуют покупать акции крупных банковских организаций, таких как ВТБ 24, Сбербанк России и другие. Специалисты считают, что это самый надежный способ, как сохранить деньги в России

Также в последнее время высокой стабильностью отличаются акции компании «МТС». Поскольку спрос на услуги мобильной связи постоянно растет, в последние годы отмечается постоянный рост их стоимости.

Перед тем как принять окончательное решение, куда инвестировать небольшую сумму денег в 2021 году, нужно объективно оценить все риски и убедиться в надежности выбранной организации.

Хранить деньги лучше наличкой, в банке или на карте

В 2021 году появилось много мошенников, по этой причине многие боятся хранить сбережения на карте. Другие 2 способа также имеют недостатки. Сравнение вариантов представлено в таблице.

| Наименование способа хранения сбережений | Плюсы | Минусы |

| Наличка | — возможности использования денег в любое время

— не пропадут при банкротстве кредитно-финансовой организации |

— денежные средства обесцениваются, находясь под воздействием инфляции

— могут быть украдены |

| Банк | — при выборе надежного банка денежные средства не попадут в руки недоброжелателям

— сбережения частично защищены от воздействия инфляции — разные варианты хранения накоплений (депозит, ячейка, копилка и пр.) |

— ненадежная кредитно-финансовая организация может лишиться лицензии, денежные средства будут потеряны

— если деньги лежат под процентами, то воспользоваться ими в любой момент без потери дохода будет невозможно — для снятия крупной суммы потребуется подождать 3-5 дней |

| Карта | — возможность использования в любое время

— начисление процента на остаток по карте — дополнительные бонусы держателям карт с крупными суммами |

— мошенничество, деньги могут быть украдены безвозвратно |

Совет №6. Бинарные опционы

Инвестиции в бинарные опционы – это неплохой вариант для тех, кто не может определиться, куда можно вложить деньги и получить прибыль. Если вы решили заняться торгами на бирже, следует помнить о том, что это достаточно рискованный вид инвестирования. Эксперты не рекомендуют вкладывать весь свой капитал в бинарные опционы, поскольку при неблагоприятном стечении обстоятельств вы можете потерять все свои сбережения.

Желательно использовать для работы с бинарными опционами крупные торговые площадки, созданные в западных странах, поскольку за границей этот вид торгов давно отработан и систематизирован. В нашей стране торговлю бинарными опционами предлагают разные компании, но, к сожалению, за ними могут скрываться финансовые пирамиды или обычные мошенники.

Некоторые инвесторы отказываются от работы с бинарными опционами, но такой подход не всегда целесообразен. Если разработать четкую стратегию, можно инвестировать деньги даже в пирамиды. Самое главное – не делать упор на такие инвестиции, поскольку это может повлечь серьезные убытки.

Причины роста инфляции

Факторов, влияющих на уровень инфляции, очень много. Из них можно выделить ключевые:

- увеличение совокупного спроса на товары, за которым не успевает производство;

- государство увеличивает количество денег в стране и пускает их на содержание военных, государственных служащих, обеспечение соцсферы, поддержку госпрограмм. Между объемом денежных единиц на руках у населения и количеством производимых товаров возникает дисбаланс. Следствие – резкое повышение цен;

- увеличение госинвестирования. Объем инвестиций превышает существующие экономические возможности. Банк России начинает выпускать все больше денег, чтобы справиться с дефицитом бюджета. Регулятор принимает вынужденные меры в попытке удовлетворить госнужды. Нельзя просто напечатать больше денег и раздать их всем. Количество средств в стране должно соответствовать числу производимых товаров. Если на единицу продукции будет приходиться больший объем денег, цены пойдут вверх.

Хранение денег в банке советы

Стеклянная банка, это одно из тех мест, где хранят деньги дома. Конечно, никто не возбраняет сберегать свои средства таким образом. Но, прислушайтесь к советам:

- Если вы достанете купюру из банки, чтобы оплатить ею какой-то товар или услугу через банкомат, он может такую банкноту не принять. Это объясняется тем, что замкнутое пространство изменяет магнитную защиту и банкомат принимает ее за фальшивую.

- Нет гарантии, что воры не найдут вашу заначку, так как знают хорошо психологию хозяев.

- От воздействия высоких температур банка может просто напросто лопнуть, особенно это опасно во время пожара. Ну а купюры просто сгорят.

Примета – стекло прозрачное, увидевший ваши деньги в банке, может негативно на них повлиять или сглазить. Стекло, это не барьер, проникающий солнечный свет может способствовать тому, что деньги “убегут” через прозрачное препятствие.

Банка из стекла не является надежным местом для хранения денег, но плотно закрытая и закопанная в землю она может долго пролежать до тех пор, пока не понадобятся деньги.

Не делайте этих ошибок, тогда все получится

В конце статьи хочу разобрать распространенные ошибки, которые мешают нам накопить:

Нет цели накопления

Вы просто откладываете деньги, но не знаете, на что. Без конкретной цели вы снижаете себе мотивацию, это расслабляет и через какое-то время вы забросите это занятие. Проверено на себе.

Откладывать по остаточному принципу

Сколько осталось в конце месяца, столько и отложу для накопления. В результате вы все чаще будете сталкиваться с ситуацией, что в конце месяца не останется ничего.

Хранить деньги на легкодоступном счете или дома

Вы открыли специальный счет для накопления, но он позволяет снимать деньги в любой момент времени. Соблазн сделать это, чтобы купить очередной гаджет, очень велик. Еще хуже, когда деньги просто хранятся дома. Вы не только рискуете их потратить, но и обесценить.

Копить в ущерб удовлетворению обязательных потребностей

Некоторые люди в стремлении экономить и копить доходят до крайностей. Начинают отказываться от самых необходимых покупок. Например, приобретение лекарств или оплата кружка для ребенка. Это может привести к тяжелым последствиям. Начиная, с проблем в семье и заканчивая проблемами со здоровьем.

Как обезопасить себя от инфляции

Чтобы защитить свои накопления и быть спокойным за них, стоит изучить все способы, предлагаемые ведущими экспертами. Их достаточно много, поэтому каждый может подобрать самый подходящий.

Вложить в недвижимость

Надежно защитить деньги от инфляции поможет вложение в объекты недвижимости. Такой вид инвестирования никогда не теряет актуальности и достаточно высокой стоимости. А судя по прогнозам аналитиков, в ближайшие годы стоимость квадратных метров будет только расти. Также с помощью купленного жилья можно и обеспечить себе текущий доход, сдавая недвижимость в аренду.

Покупка валюты

Еще один неплохой вариант сбережения денег от кризиса. По советам аналитиков лучше вкладывать финансы в доллары, именно эта валюта ожидается наиболее стабильной в ближайшее время. Тогда как Евро и китайский юань могут слегка упасть в цене (на 10-15%).

Анализ используемых инструментарием для сбережения финансов

Анализ используемых инструментарием для сбережения финансов

Вложение в ценные бумаги

По оценкам экспертов покупка облигаций, векселей, акций является одним из самых лучших способов для защиты своих средств от инфляционных процессов. Но стоит понимать, что заработать в кризисное время на таких вложениях не получится, зато они будут обеспечены надежной защитой.

Банковские вклады

Также стоит рассмотреть вариант открытия депозита в одном из надежных и стабильных банков. Стоит заранее просмотреть все предлагаемые программы по вкладам и выбрать наиболее лучшую, которая дает владельцу неплохие проценты. Тогда можно не только сберечь средства, но и приумножить их.

Где хранят деньги россияне: что показывает статистика

Где хранят деньги россияне: что показывает статистика

Оформление ОМС

По данным недавно проведенного соцопроса, вложения россиян финансов в обезличенные металсчета возросло на 12,50%. Банковские структуры предлагают несколько способов открытия таких депозитов:

- слитки, данное вложение имеет свои нюансы, связанные с хранением слитков и их последующей продажей, также стоит помнить и об уплате НДС;

- коллекционные монеты, такое вложение подойдет лишь для истинных ценителей нумизматики и коллекционеров, обычным гражданам данный способ защиты своих денег от инфляции не совсем выгоден;

- ОМС, рублевый счет, где финансы отражаются в виде веса приобретенного драгметалла.