Содержание

Обязательно ли оформлять страховку при получении кредита

Навязывание страховых продуктов при выдаче потребительских займов считается нормальной практикой в работе российских кредитных организаций. Кредитные менеджеры вносят страховку в число обязательных условий для получения займа: без покупки полиса руководство не одобряет кредит и не оформляет договор. Однако такое утверждение представителя банка неправомерно и нарушает права клиента как потребителя, потому что:

Страховой полис не может быть условием получения кредита. Однако он может быть включен в кредитный договор в качестве основания для применения какого-либо специального условия, например, льготной процентной ставки. Да и то если заемщик выразил согласие в письменном виде в заявлении на имя кредитора — п. 18 ст. 5 ФЗ № 353 «О потребительском кредите». Учитывая это, отказ от полиса может стать причиной для предоставления займа на других условиях, но не для отказа в его выдаче.

Случаи когда страховка необязательна

Анализ законодательства о кредитовании позволяет выделить лишь один случай, когда приобретение стразового полиса при оформлении кредита действительно является обязательным – это случаи ипотечного кредитования. В соответствии с п. 2 ст. 31 ФЗ «Об ипотеке», владелец закладываемого по договору ипотеки имущества обязан застраховать его на случай утраты/повреждения за собственный счет.

Оформление страховки в других случаях, в том числе и при получении потребительского займа, осуществляется добровольно. Согласно п. 2 ст. 935 ГК, никто не может возложить на гражданина обязанность застраховать свое здоровье/жизнь.

Когда можно отказаться от страховки

С 2016 года заемщик, который берет кредит и параллельно покупает навязанный ему страховой полис добровольного страхования, вправе отказаться в «период охлаждения». В соответствии с п. 1 Указания ЦБ № 3854-У, для этого у него есть 14 дней с момента оформления соглашения со страховщиком при условии, что за прошедшее с этого момента время не наступило страхового события.

В этом случае, если договор не вступил в силу на момент отказа, заемщик-страхователь вправе вернуть себе всю сумму, внесенную за полис. Если договор вступил в силу, СК вправе удержать часть денег, пропорционально сроку, пока договор реально действовал.

Как выполнить процедуру отказа от страховки во время или после получения кредита

Чтобы не оформлять страховку при получении кредита необходимо убедиться в следующем:

- Кредитные отношения не связаны с залогом;

- Отказ от страховки не влечет существенного изменения процентной ставки по кредиту или меняет ее незначительно (иногда переплата за оформление полиса обходится намного выгоднее, чем итоговая сумма переплат по кредиту без страховки);

Если вышеперечисленные пункты не относятся к оформляемым кредитным обязательствам, то для отказа от страховки необходимо сообщить об этом сотруднику банка. Принуждение к оформлению страховки незаконно, так же, как и отказ в выдаче кредита по этому основанию.

В случаях, когда страховка все же была подписана при формировании кредитных отношений, но заемщик, оценив условия страхового договора, разницу в переплате и вероятности наступления страхового случая, решил отказаться от полиса, следует придерживаться следующего алгоритма:

- Принять решение об отказе в течение 14 дней;

- Собрать нужный пакет документов, среди которых:

- Паспорт заявителя;

- Договор, подтверждающий кредитные обязательства;

- Договор страхования, страховой полис;

- Заявление об отказе от страховки;

- Квитанцию, подтверждающую внесение страхового вознаграждения;

- Реквизиты счета, на который требуется вернуть деньги заявителю;

- Обратиться в банк с уведомлением о принятии решения по аннулированию страхового договора;

- Дождаться ответ банка о возможных изменениях условий кредита;

- Передать собранные документы в страховую;

- Выждать срок рассмотрения заявления и возврата средств (не превышает 10 рабочих дней);

- Получить назад сумму уплаченной страховой премии

- Обратиться в суд (в случае отказа банка или страховой и наличия доказательственной базы на предмет навязывания страховки кредитором).

Судебная практика по случаям незаконного оформления страхового полиса имеет положительный исход, если истец может доказать один из следующих моментов:

- Страховка была навязана кредитором;

- Страховка была включена в счет кредитного обязательства без согласия заемщика.

Доказательственную базу могут составить:

- Диктофонные записи разговора клиента и сотрудника банка на момент оформления обязательства;

- Квитанции с указанием включения сумм страховой премии в первоначальный или ежемесячный взнос;

Большинство банков все же заинтересовано в сохранении кредитов и клиентов, поэтому некоторые, наиболее крупные представители этой сферы предпочитают согласовать отказ заемщика от полиса даже по истечении 14 дневного периода (увеличивая период отказа до 30 дней), в их числе:

- Сбербанк;

- ВТБ 24;

- Хоум Кредит.

Законодательство России о системе банковского страхования

В Гражданском кодексе РФ прописаны базовые положения о страховании в нашей стране. Именно Гражданский кодекс РФ служит базовым документом, который регламентирует процессы страхования в целом и банковское страхование в частности. Помимо Гражданского кодекса РФ, в этих вопросах обязательно стоит полагаться и на закон от 1992 года «О страховании». В нем даются определения основным понятиям, прописываются требования к сторонам сделки, формируется правовое поле страхования и контроль над ним.

Можно смело сказать, что в РФ существует достаточно крепкая законодательная основа, которая регулирует отношения двух сторон в сфере обязательного страхования в банке. Благодаря этому появляется возможность выстраивать в стране прозрачные и прочные партнерские отношения между финансовыми и страховыми компаниями.

Можно ли отказаться и не брать страховку

Банк обучает своих сотрудников тому, как правильно продать услугу. Но она не является обязательной.

Перед тем как отказаться от страхования займа, нужно внимательно изучить кредитный договор. Если он не предусматривает пункт, где зафиксировано требование проведения обязательного страхования определенных рисков, то от него можно отказаться в течение пяти дней (периода охлаждения).

Заемщик должен определиться, нужна ли ему страховка и за указанный срок он может подать заявление в страховую компанию о расторжении контракта по своей инициативе, без последствий по условиям займа. Требования будут удовлетворены и сумма возвратиться в полном объеме, если в указанный период не произойдут страховые события.

Что делать, если кредит был погашен досрочно? Нужно ли продолжать платить страховые выплаты?

Существует возможность попытаться возвратить часть выплаченных за страховку средств. Для этого сразу после внесения последнего взноса по кредиту нужно обратиться в страховую компанию. Туда нужно давать следующие документы:

- копию договора займа;

- паспорт;

- справку из банка, подтверждающую погашение ссуды;

- заявление для страховой компании о досрочном расторжении страхового контракта и возвращении части денег.

Предлагаем посмотреть видео о страховке по кредиту:

https://youtube.com/watch?v=TkDNJS71Lx0

Как отказаться от договора страхования в Сбербанке

Если вы взяли потребительский кредит в Сбербанке, значит, договор страхования скорее всего заключен с ООО СК «Сбербанк страхование». Чтобы расторгнуть договор, воспользуйтесь одним из двух вариантов:

- Обратитесь в офис Сбербанка, в котором был оформлен заём, и заполните заявление. С собой возьмите паспорт, квитанцию об оплате страховой премии и сам договор.

- Направьте СК заявление, приложив копии перечисленных в первом пункте документов.

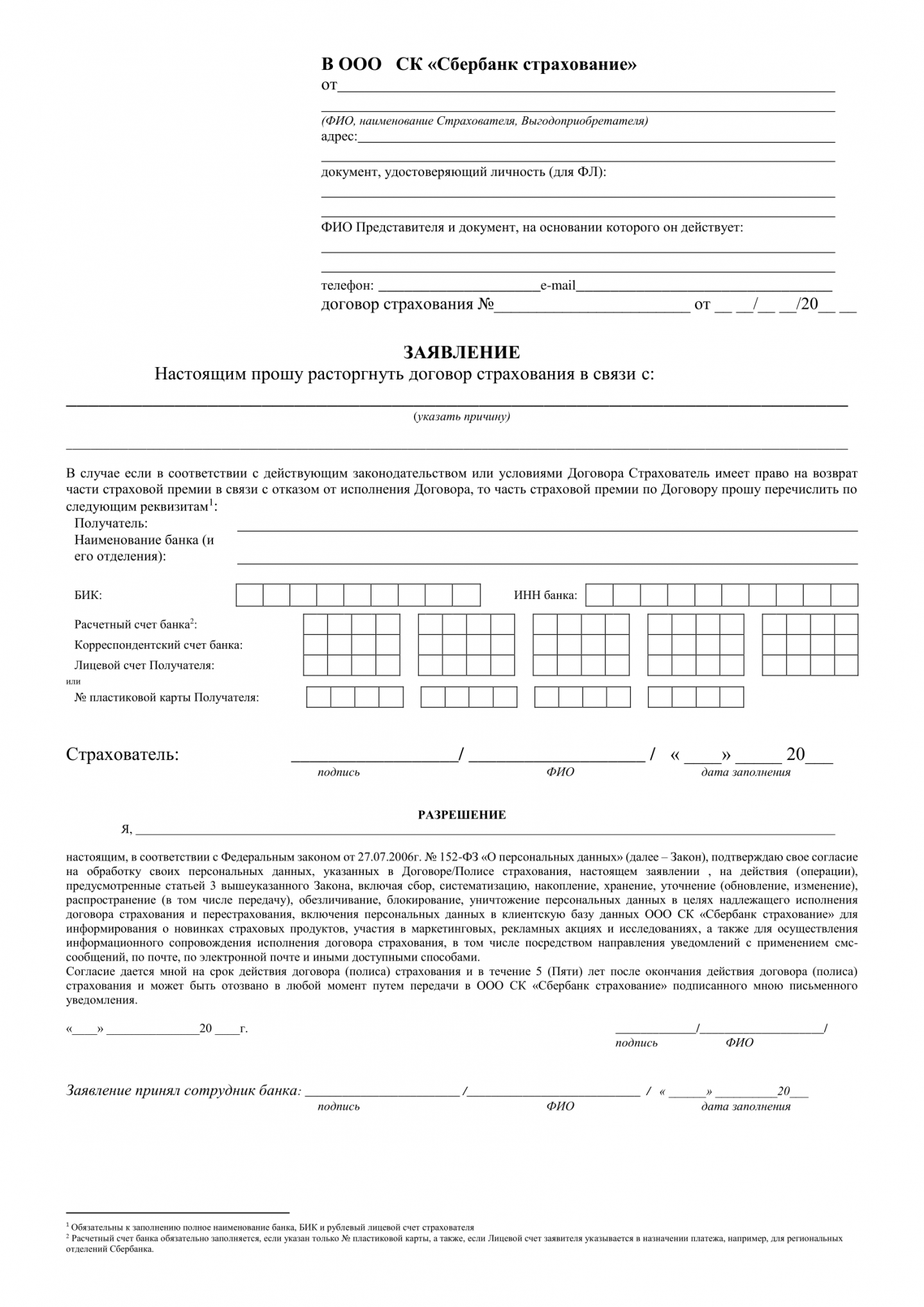

Форма заявление на расторжение договора страхования.

Форма заявление на расторжение договора страхования.

Деньги возвращают в течение семи дней.

Если заявление на отказ от полиса подано до того, как договор вступил в силу, СК вернет всю сумму премии. Если это было сделано после вступления соглашения в силу, но в период охлаждения, страховая вернет премию за вычетом тех дней, в которые полис действовал.

Часть страховой премии можно вернуть и после окончания периода охлаждения. Например, если произошла гибель имущества по причине, не относящейся к страховому случаю, и договор расторгли по соглашению сторон.

Знаете ли Вы что

Самые активные кредитные заемщики — это люди в возрасте от 25 до 45 лет.

Оформить выгодный кредит для людей в возрасте от 18 до 75 лет

Рефинансирование потребительского кредита без страховки в 2019 году

Многие граждане выплачивают несколько займов одновременно. Банки предлагают рефинансировать кредиты, чтобы объединить их в один, но с более низкой ставкой. Это позволит снизить заемщику финансовую нагрузку. Изучим, как можно рефинансировать кредит без оформления страховки, а также что делать, если ее всё же навязывают.

Те заемщики, что обращаются в банк за рефинансированием, обычно имеют страховку. Есть некоторые нюансы, которые нужно учитывать, когда оформляете новый кредитный договор при рефинансировании.

При оформлении рефинансирования кредита нужно учесть особенность страхования. В обязательном порядке оформляется договор страхования при рефинансировании:

- ипотеки. По закону каждый кредитополучатель обязан застраховать свое недвижимое имущество от пожара, стихийных бедствий, затопления и других непредвиденных ситуаций, грозящих порчей объекта;

- автокредита. На весь срок рефинансирования при покупке автомобиля в кредит оформляется каско. При наступлении страхового случая выгодоприобретателем выступает банк.

При рефинансировании займа страховка имеет особенности:

- Полис страхования вы покупаете добровольно. Навязать никто не может – это незаконно. Но во многих банках действует внутренне правило – одобрять заявку на кредит только тем, кто соглашается на оформление страховки. В этой ситуации все понятно: страховой полис является не только защитой, но и приносит прибыль банку в виде комиссии от страховщика.

- При рефинансировании страховка помогает воспользоваться преимуществом: снизить ставку или же повысить максимальный лимит.

Можно ли отказаться от страховки? При рефинансировании займа банк имеет право требовать оформление страховки только при ипотеке или автокредите. Во всех остальных случаях ни одно финансовое учреждение не вправе навязывать заключение договора страхования.

Закон на стороне заемщика. При оформлении кредитной карты или получении потребительского займа страховка оформляется только при согласии заемщика.

В соответствии с законом о защите прав потребителей отказ от страховки или рефинансирования не является основанием для отказа банком в выдаче займа. Если эти условия будут нарушены, то финансовой организации может быть выставлен штраф.

Нужно разобраться, насколько выгодно проводить рефинансирование займа со страховкой.

Совсем недавно потенциальные клиенты не имели понятия о том, что такое рефинансирование кредита. На сегодняшний день клиенты всё чаще прибегают к этой услуге, подбирая максимально выгодные условия.

Изучим положительные и отрицательные стороны рефинансирования со страхованием.

Отрицательные стороны:

- Предполагаются дополнительные расходы. Обычно финансовая организация делает расчет страховой суммы на весь срок действия договора рефинансирования. Чаще всего банк просит оплатить сразу всю сумму.

- Если заемщик не может сразу погасить затраты по договору страхования наличными денежными средствами, а это необходимо сделать, то банк может увеличить кредит на эту сумму. Удобно, но тут на ровном месте возникает переплата, так как с этой суммы тоже нужно будет заплатить процент.

- Если сумма кредита увеличилась на стоимость страховки, то первые несколько месяцев суммы, перечисляемые банку, будут переводиться в счет гашения долга по страховке. И только после этого платежи пойдут на гашение процентов и основного долга. Для заемщика, который планировал досрочно выплатить заем, это неудобно, так как он теряет время на то, чтобы погасить сумму по страховке.

А теперь самые выгодные условия, которые предлагают банки при рефинансировании кредита без страховки.

Какие требуются документы?

После того как заемщик узнает, обязательна ли страховка при кредите в Сбербанке или другом банке, выбирается страховая компания, с которой будет заключаться соглашение. Можно приобрести полис непосредственно в выбранном банке, но обычно его стоимость считается завышенной для многих людей.

Для подписания страхового договора необходимо подготовить определенный пакет документов, в который включаются следующие бумаги:

- паспорт непосредственного заемщика;

- кредитный договор, подписанный с банковской организацией, причем в этом документе приводятся основные условия сотрудничества, размер полученной заемной суммы, срок кредитования и другие нюансы;

- заявление, в котором указывается, какой именно полис желает приобрести гражданин, а также на какой срок покупается страховка, причем нужно взять в отделении страховой компании пустой бланк заявления.

На основании кредитного договора специалист страховой фирмы производит расчет, после чего гражданин оповещается о том, какова будет стоимость полиса.

Страховка юридических лиц

Кредитование юридических лиц является наиболее доходной частью бюджета банка. “Юрики” страхуют залоговое имущество, возможный переход права собственности, а также ответственность за невыполнение условий договора.

Одобрение кредита (со страховкой) осуществляется при предоставлении достоверной финансовой информации. Отчёты должны отражать итоги деятельности фирмы (доходы, расходы, прибыль), промежуточные результаты работы за несколько лет, а также сведения об уплате налогов и об отсутствие задолженности перед государством (судебные споры и обязательства).

Выявление у компании первого кредитного опыта не является ограничивающим условием при ссужении средств и страховке.

Механизм страховых выплат осуществляется аналогично. При наличии страховки юридическое лицо освобождается от ответственности по уплате части долга. При ее отсутствии – возмещение происходит за счёт средств созаемщиков и поручителей. В противном случае банк обращается в суд и возвращает сумму долга с процентами через продажу залогового имущества и другого капитала компании.

Федеральный закон ” О несостоятельности (банкротстве)” возлагает на заемщика меньшую ответственность перед кредитором (всем имуществом компании). Суд полностью регулирует процедуру банкротства. Юридически заемщик освобождается от долговых обязательств с применением к нему мер ограничительного правового характера.

Процедура кредитования тесно связана с созданием условий с минимальными рисками. Любой клиент банка, покупая страховой полис, оберегает себя от нежелательных трат. При этом общая сумма кредита существенно уменьшается, а банк и страховая компания получают дополнительные гарантии и реальные “быстрые” деньги соответственно.

Имеют ли право банки навязывать услуги при взятии ссуды?

В

Менеджер использует уловки, речевые обороты, усиливающие впечатление сказанного. Клиент, решив перестраховаться, часто соглашается на все условия кредитования.

Однако, кредитные организации, в соответствии со ст. 5 Федеральным Законом “О банках и банковской деятельности” не имеют права заниматься страховой деятельностью.

Решением Президиума Федеральной антимонопольной службы от 05.09.2012 № 8-26/4 «О страховании при заключении кредитного договора» было принято, что банки не имеют права принуждать заемщиков страховать жизнь и здоровье.

Также и в Законе № 2300-I “О защите прав потребителей” от 7 февраля 1992 г. в статье 16 говорится о том, что поставщику услуг запрещено приобретение одних услуг другими.

То есть требование о страховке при кредите не законно, за исключением обязательных страховок.

Требование к обязательным страховкам установлено статьей 935 ГК РФ.

С точки зрения закона, есть только два вида обязательного страхования при кредите:

- Страхование залога при ипотеке – конструктива квартиры.

- Страхование залога при автокредите – КАСКО.

Обязанность страховать стены при ипотеке обусловлена ст.31 «Закона об ипотеке (залоге недвижимости)» от 16.07.1998 № 102-ФЗ.

Совершенно все остальные виды страхования добровольны, что гарантируется Законом “О потребительском кредите (займе)” N353-ФЗ и Главой 48 ГК РФ.

Заемщика убеждают застраховаться, но не обязывают. Сразу оговорим страхи: занесут в черный список, в дальнейшем не дадут кредит.

Откажут ли в займе при отказе?

Тысячи, если не миллионы, граждан имеют кредиты без страховок. Опыт большинства показывает, что наличие или отказ от страховки никак не влияет на решение о выдаче займа.

И если выбирать между: получить прибыль с клиента только в виде процентов или отказать из-за отсутствия страховки и не заиметь ничего, банк всегда выберет заработать. Не только заемщикам нужны банки, но и банкам заемщики.

Больше не дадут?

Если просрочек не было – дадут еще как. В банке кредитных историй нет сведений о наличии или отсутствии страховки при кредите, а тем уж о том, возвращал клиент страховку после оформления или нет.

Более того, многие делятся сообщениями о том, что, после одобрения одного банка, сразу получают предложения по почте или звонки от других. А уж после погашения долга, предложения сыпятся как грибы после дождя.

Поэтому не стоит слепо доверять менеджеру банка, он намерено может вводить в заблуждение.

Особенности потребительских кредитов и карт

Заметим, что обязательными страховками являются только защита залога. Если кредит берется с оформлением недвижимости в залог, банк имеет право требовать его защиты.

Но все кредиты, не подразумевающие оформления залога – потребительский наличными или оформления карты – не требуют оформления страховки. Никакой!

Закон №353-ФЗ “О потребительском кредите (займе)”, не регламентирует возврат страховки, но указывает на добровольную основу таких взаимоотношений.

Страхование от несчастного случая, жизни и здоровья или от потери работы – все только добровольно.

Право выбора компании за потребителем

Рассматривая вопрос законности навязывания банком услуг страхования, важно упомянуть о праве выбора, которое банк обязан предоставить заемщику

Мало того, что почти все виды страховок добровольные, так еще и при страховании обязательных видов банк ограничен в требованиях.

Нельзя требовать оформить страхование в определенной компании, или даже в аккредитованной компании.

По закону, банк обязан предоставить право выбора заемщику, что регламентировано статьей 421 ГК РФ – право потребителя на свободу заключения договора.

Виды кредитного страхования

Добровольное

К нему относится страхование:

Жизни и здоровья. Страховая компания возместит убытки в случае смерти или потери трудоспособности заемщиком. Это наиболее популярный полис при потребительском кредитовании.

- Риска потери работы. Следует иметь в виду, что страховой случай наступает только при ликвидации предприятия или сокращении работника. Если он уволился самостоятельно, то страхового возмещения не положено.

- Титула. Этот вид полиса применяется при ипотеке, он защищает объект залога от перепродажи.

- КАСКО. Несмотря на действия некоторых банков по обязательному включению этого полиса в кредитный договор, он является добровольным.

Услуга страхования, в том числе и при получении займов, регулируется сразу несколькими нормативными актами:

Закон “О защите прав потребителей”.

Гражданский кодекс РФ.

Таким образом, приобретение полисов страхования жизни и здоровья при получении кредитов является делом добровольным. Но есть исключение – страховой полис при оформлении займов под залог недвижимости (ипотека). В некоторых случаях – по автокредиту (страховая премия по КАСКО).

КАСКО не является обязательным, но некоторые банки значительно повышают процентные ставки по автокредиту в случае отказа от сотрудничества со страховой компанией.

Сравните ставки в ВТБ по кредиту на приобретение нового автомобиля:

- 16,9 % – без КАСКО и страхования жизни;

- 14,9 % – с КАСКО, но без страхования жизни;

- 12,9 % – со всеми страховками.

Разница в 4 процентных пункта.

Обязательное страхование

Согласно закону “Об ипотеке” гражданин, который берет ипотеку, обязан застраховать передаваемый в залог объект недвижимости от рисков утраты и повреждения.

Все остальные виды страховых полисов при ипотеке являются добровольными.

В любом случае до подписания кредитных документов внимательно прочитайте все пункты. Банки сотрудничают с разными страховыми компаниями, поэтому и условия могут отличаться

Обратите особое внимание на то, какие последствия повлечет за собой отказ от полиса

Что будет, если вы по закону откажетесь от добровольной страховки?

- Банк может отказать в кредите. Он имеет право это сделать, не объясняя причины. Вам останется только догадываться, что это произошло из-за отказа покупать полис.

- Банк может менять процентную ставку на более высокую, если не захочет взять на себя ответственность за риск невозврата вами долга.

- Банк может пойти вам навстречу и отказаться от предоставления дополнительных услуг без каких-либо изменений условий кредитования.

Мы подошли к вопросу, как правильно отказаться от страховки, и можно ли это сделать уже после подписания документов.

Обязательное страхование при получении кредита.

Для того, чтобы повысить стабильность выплат и обезопасить будущие потребительские кредитные займы, банки используют обязательное страхование. Причины возникновения убытков в будущем могут быть разными и связаны с разного рода причинами. Но основным является:

- Повышение стабильности;

- Обеспечение гарантий;

- Защита финансовых средств, не только для банка, но и заемщика;

- Защита от непредсказуемых убытков. Например, ухудшение здоровья заемщика и потеря трудоспособности.

Сюда так же можно отнести кризис, который длится не один день и соответственно риск не выплаты займа серьезно увеличивается. В силу кризиса, увеличились ставки по кредитам, что повлекло за собой увеличение просроченных платежей и даже не выплат по кредитам. Банки и раньше использовали страхование, но теперь это перешло на уровень обязательных условий (отказаться от которых попросту нельзя). Страхование для банков, оказалось прекрасным способом увеличения стабильности выплат и неплохим источником дополнительных доходов.

Страхование кредита: виды и особенности

В зависимости от выбранной программы кредитования, будут предложены различные типы страховки. Для целевых займов (ипотека, автокредитование) обязательным условием является обеспечение целостности покупаемого имущества, поскольку оно является залоговым и принадлежит частично банку до момента полной выплаты долга. Существуют типы:

В зависимости от выбранной программы кредитования, будут предложены различные типы страховки. Для целевых займов (ипотека, автокредитование) обязательным условием является обеспечение целостности покупаемого имущества, поскольку оно является залоговым и принадлежит частично банку до момента полной выплаты долга. Существуют типы:

- на недвижимость;

- на транспортное средство;

- на прочее имущество, которое является залоговым;

- на жизнь и здоровье заемщика;

- на трудоспособность физического лица.

Так в процессе ипотечного кредитования обязательно подлежит страхованию приобретаемая недвижимость – квартира, частный дом, земельный участок. В случае пожара, затопления, частичного или полного разрушения владелец имеет право подать заявление на компенсацию ущерба.

При ипотеке на долевое строительство есть возможность банкротства застройщика и прекращения строительных работ. Услуга СК также распространяется на минимизацию рисков, с этим связанных.

Автокредит требует обязательного получения КАСКО. Он более дорогостоящий в сравнении с классическим ОСАГО, но имеет намного больше страховых случаев, в том числе угон, авария и пр. Без оформления КАСКО фактически ни одна финансовая организация не согласиться заключать договор, поскольку транспортное средство имеет множество возможностей к потере стоимости. А по договору кредитования транспорт подлежит изъятию в качестве залога при задолженностях и отказе от выплаты долга. А зачем банку разбитая или неисправная машина?

Ряд банков предлагает потребительский кредит под залог ценного имущества – драгоценностей, акций, вкладов и прочих активов. Как и прочие займы с залогом, данный вид требует страхования кредита.

Помимо полисов на имущество, страховые компании оформляют страховку на самого заемщика, созаемщика, поручителя. Услуга не является обязательной, но дает выгоды при кредитовании в виде снижения процентной ставки.

Страхование потребительского кредита: жизнь и здоровье

Принцип действия аналогичный. Если заемщик уходит из жизни или получает серьезные увечья, инвалидность и потерю трудоспособности, то страховая компания полностью выплачивает остаток долга банку.

Принцип действия аналогичный. Если заемщик уходит из жизни или получает серьезные увечья, инвалидность и потерю трудоспособности, то страховая компания полностью выплачивает остаток долга банку.

При этом перелом или временные трудности (болезни) не являются показанием к выплате компенсации. Единственное, на что может рассчитывать клиент при такого типа ситуациях – получение кредитных каникул или временное приостановление платежей на период реабилитации.

В случае смерти, банк не предъявляет никаких претензий к родителям, супругам, детям или поручителям займа. Единственное заинтересованное лицо – созаемщик, если таковой имелся при заключении сделки.

При потере работы

Второй распространенный вид полиса, но его значение часто рассматривается заемщиком не верно, что приводит к непониманию, конфликтам и даже к попыткам мошенничества. Оговоримся сразу, действие документа не распространяется на увольнение по собственному желанию или по статье. Клиент имеет право получить выплату исключительно в двух случаях:

- Он попал под сокращение штата и встал на учет на бирже труда.

- Компания работодателя ликвидирована, а вместе с тем и все рабочие места.

Что делать, если страховой полис уже был навязан

В случае, если банк уже осуществил навязывание страховки при получении клиентом кредита, у заемщика есть несколько вариантов действий:

- ничего не делать – нередки случаи, когда навязанная страховка действительно оказывалась полезной и помогала гражданину погасить задолженность при потере источника дохода в связи с получением инвалидности или другим страховым случаем;

- отказаться от навязанной страховки по кредиту, пока не истек 14-дневный «период охлаждения» – тогда есть шанс вернуть страховую премию вообще полностью;

- отказаться от навязанной страховки по кредиту в любое время по истечении 14-дневного «периода охлаждения» – тогда, скорее всего, премию не вернут.