Законные случаи отказа в возмещении

Перед тем как начать разбираться в причинах и законности обоснования отклонения в возмещении страховщиком, необходимо изучить условия, указанные в заключенном договоре. Столкнувшись с проблемой компенсации по ОСАГО, что делать, водитель решает после изучения текста соглашения с СК.

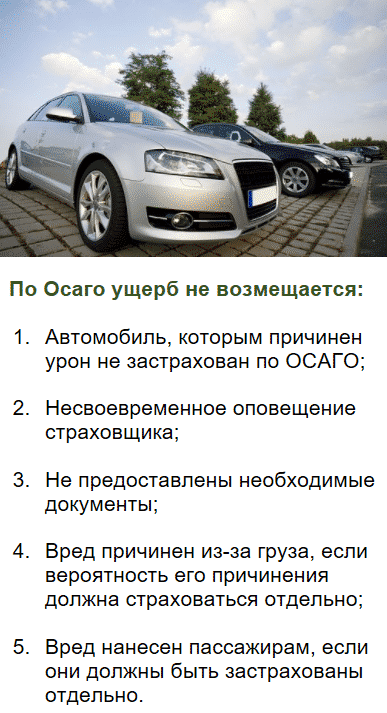

К законным случаям уклонения от возмещения относят следующие причины отказа:

- Участником ДТП стал автомобиль, не застрахованный по ОСАГО.

- Возмещение основано на требовании компенсации морального ущерба.

- В СК обращение поступило слишком поздно.

- ДТП совершено на учебной машине в период практики, на соревнованиях, при прохождении тестов.

- Автомобилю нанесен вред из-за перевозимого груза.

- Компенсация запрошена для сотрудника организации, осуществляющего в момент ДТП свои непосредственные служебные обязанности, покрытые социальным страхованием.

- Требуется компенсация ущерба объекту архитектуры или культурного наследия, антикварным вещам.

Есть и другие основания для отказа в выплате по ОСАГО:

- подача неполного пакета документов (при дополнении пакета недостающими документами процесс рассмотрения продолжается);

- истек срок обращения (данный пункт указан в соглашении с СК);

- банкротство компании (дальнейшие действия по получению возмещения возможны от РСА);

- подделка полиса (требуется разбирательство в полиции и РСА);

- выявление и доказательство мошеннических действий.

Если владеть информацией о поводах для обоснованного отклонения, можно корректировать свои дальнейшие действия, не тратя нервы и бесполезные усилия на получение страховки.

По каким причинам страховая не вправе отказать?

Разумеется, нельзя отказать в ситуациях, когда страховой случай очевиден, все процессуальные нормы соблюдены. Но в данном случае речь о другом: часто возникают вопросы о возможности выплат по ОСАГО, если пострадавший одновременно сам нарушает некоторые правила.

Нарушение пострадавшим норм и правил не лишает его автоматически прав на компенсацию причиненного ущерба.

Не могут быть отменены компенсационные мероприятия, если:

- Виновник произвел действия, приведшие к ДТП, умышленно.

- Стороны аварии или одна из них находились в нетрезвом состоянии.

- Отсутствие у виновного ВУ и/или диагностической карты.

- ДТП случилось, когда полис виновного не действовал или водитель не был в него вписан (в этом случае, страховая, оплатив компенсацию, позже компенсирует себе затраты за счет виновного).

- Виновный изначально скрылся с места происшествия, но был обнаружен позже.

- Пакет документов не был предоставлен в срок или был предоставлен не полностью виновным.

- Виновное лицо не предоставило ТС на осмотр, либо предприняло попытки по восстановлению или утилизации машины до предъявления.

- Полис виновного, в т.ч. и электронный, действующий, но содержит ошибки.

Несомненно, за некоторые нарушения потерпевший может быть привлечен к ответственности, но, повторимся, это не является основанием для лишения его права на компенсационные выплаты.

Как правильно составить претензию?

После получения письменного отказа в выплате возмещения можно начинать составлять претензию. Текст составляется произвольно, но с соблюдением определенных правил.

В претензии должно быть:

- контакты страхователя;

- описание проблемы (дата ДТП, размер ущерба, уже проделанные шаги по урегулированию убытков);

- требования и сроки их выполнения;

- банковские реквизиты (если требуется).

В претензии обязательно пишутся все контактные данные. Четко укажите, когда и где произошла авария, и как именно был поврежден ваш автомобиль и чем подтверждается сумма полученного ущерба.

От страховщика нужно потребовать устранить нарушение законодательства и выплатить деньги в установленные сроки (например, в течение месяца).

Если компания решит оплатить ремонт, то вопрос можно считать закрытым, если же последует отказ, то необходимо переходить к следующей стадии – урегулирование спора в судебной инстанции. При частичном удовлетворении требований также можно обратиться в суд.

На каких условиях проходит восстановительный ремонт?

Предельный срок осуществления ремонта — не более 30 рабочих дней со дня представления потерпевшим транспортного средства на СТО.

СТО не должна находиться дальше, чем в 50 километрах от места ДТП или места жительства потерпевшего (по его выбору).

Ремонт новых автомобилей (не старше двух лет) должен производиться на СТО официального дилера, осуществляющего гарантийное сервисное обслуживание.

Минимальный гарантийный срок на работы по восстановительному ремонту поврежденного транспортного средства составляет 6 месяцев, а на кузовные работы и работы, связанные с использованием лакокрасочных материалов, — 12 месяцев.

Пакет документов для обращения в суд

Вы знаете что делать в случае отказа страховой компании в выплате по ОСАГО. Страхователь, ответственно подходя к вопросу об иске в суд вправе предоставить не только свой иск со справками о страховом случае, но и письменный отказ страховщика об оплате ущерба.

Закон об ОСАГО регулирует список документов необходимых чтобы подать заявление на возмещение.

Чтобы в гражданском суде рассмотрели иск, потребуется практически тот же перечень справок:

- Извещение;

- Протокол;

- Полис зачинщика аварии (номер, копия);

- Акт об оценке урона (копия);

- Иск.

В судебном порядке вы вольны оспорить не только отказ ОСАГО в выплате, но и получить невыплаченную компенсацию с надбавкой в виде пени.

Могут ли отказать в выплате, если нет диагностической карты

Пандемия коронавируса добавила сложностей и в автострахование. Так, с марта по сентябрь 2020 года полис ОСАГО временно можно было оформить без диагностической карты, т. к. пункты техосмотра в этот период не работали. Но теперь прежний порядок восстановлен, в связи с чем Минфином России было настоятельно рекомендовано до 31 октября пройти техосмотр.

Те, кто этого не сделал, должны понимать негативные последствия отсутствия диагностической карты, т. к. согласно п. 5 ст. 14 Закона № 40-ФЗ, страховщик имеет право предъявить виновному лицу регрессное требование в размере страховки, которую он выплатил потерпевшему. Кстати, такое же право на регрессный иск возникает и в случае, когда виновник ДТП скрылся с места происшествия (пп. «г» п. 1 ст. 14 Закона № 40-ФЗ).

Страховая отказала в выплате, в каком случае это законно?

Как ни странно, большинство проблем, с которыми приходится сталкиваться современному юристу — вопросы, связанные со страхованием. Случаи, когда страховая компания отказала в выплате, происходят все чаще. С чем может быть связан такой отказ и когда это действительно оправданно?

Бывает так, что страховики просто ищут отговорки, чтобы сэкономить на вашей выплате. Однако может так случиться, что клиент требует того, чего страховая компания не обязана делать по договору. В таком случае отказ совершенно законен.

Как правило, общие положения описаны в приложении договора страхования. Там описываются основные ситуации, когда страховая откажет в выплате. Вот лишь небольшой перечень таких случаев:

- ДТП было совершено в состоянии алкогольного или наркотического опьянения;

- застрахованное лицо умышленно повредило имущество с целью получения страховой компенсации;

- в случае, если автомобиль не прошел обязательные технический осмотр.

Как правило, в подавляющем большинстве случае страховые компании стремятся сэкономить на своих клиентах, поэтому либо отказывают в компенсациях, либо значительно занижают их размеры. Чаще всего они рассчитывают на то, что пострадавшее лицо не захочет судиться и разбираться. Поэтому не следует сдаваться, нужно отстаивать свои права.

Законный отказ от возмещения страховая компания может предъявить в том случае, если на момент происшествия пострадавший не уведомил свою компанию о наступлении страхового случая. Внесение изменений в ПТС? Также если есть подтверждения того, что застрахованное лицо не предприняло мер для снижения ущерба, в выплате также могут отказать. Однако этот законный пункт бывает очень сложно доказать на практике.

Хотя большинство договоров описывают исключительные случаи, при которых выплаты невозможны, есть некий перечень, который распространяется на все договора страхования, независимо от того, прописаны они в договоре, или нет.

Выплата невозможна, если ущерб автомобилю был нанесен в результате:

- боевых действий;

- ядерного взрыва или при радиационного заражения;

- гражданских волнений, забастовок, военных стычек.

Однако чаще всего водителям приходиться сталкиваться с несправедливостью страховиков и их желанием «сэкономить» на клиенте. Можно ли как-то бороться с этим?

Законные причины отказа в выплатах

Причины, согласно которым страхователь может отказать в выплате по итогам ДТП, всегда прописаны в договоре страхования ОСАГО. Поэтому, столкнувшись с такой ситуацией, водитель первым делом должен изучить текст этого документа, чтобы сделать выводы о правомерности или неправомерности действий компании.

В число основных причин отказа в выплатах по ОСАГО входят:

- подача заявления на возмещение с задержкой во времени;

- наличие требований возместить моральный ущерб;

- возникновение ДТП в ходе практических занятий на водительских курсах, спортивных соревнованиях или во время тест-драйва транспортного средства;

- участие в происшествии автомобиля, не вписанного в полис ОСАГО;

- возникновение аварийной ситуации из-за перевозимого в авто груза, его погрузки и разгрузки;

- возникновение ДТП по причине пикета, забастовки, взрывов, гражданской войны и т. д.;

- требование возместить вред, причиненный субъекту во время исполнения его служебных обязанностей, которые застрахованы согласно социальному пакету;

- причинение имущественного вреда памятникам культуры или архитектуры и т. д.

Кроме основных причин отказа в возмещении, могут иметь место и дополнительные, также являющиеся законными. В большинстве случаев они связаны с наличием установленного и подтвержденного (документами, свидетелями) факта мошенничества, преднамеренного причинения вреда автомобилю водителем или же неправильным оформлением документов при их подаче страховщику.

К дополнительным законным основаниям отказа выплачивать деньги по ОСАГО относятся:

- предоставление неполного пакета документов во время обращения в компанию (клиент получает право на устранение ошибок и повторную подачу заявления);

- истечение срока исковой давности (эту дату можно найти в тексте договора);

- банкротство страховщика (при возникновении подобной ситуации необходимо обращаться в РСА – именно эта структура будет заниматься дальнейшими выплатами денег);

- выявление фальшивости бланка полиса (в данном случае необходимым действием со стороны водителя является направление личного заявления в РСА и полицию);

- наличие установленного факта личной финансовой выгоды водителя в результате ДТП;

- подтверждение умышленного причинения вреда транспортному средству, а также бездеятельности водителя относительно уменьшения урона от аварии;

- наличие вины обоих водителей (при этом компания может компенсировать меньшую сумму или же не платить деньги совсем).

Страховщик имеет право на законный отказ, если у него нет возможности убедиться в том, что авария имела место быть, а также произвести оценку убытков, которые необходимо компенсировать. Случается это тогда, когда водитель транспортного средства отремонтировал его или отправил в утиль до подачи заявления и проведения экспертизы.

Причины отказа выплаты по ОСАГО

Основания для отказа выплаты по ОСАГО бывают:

- Законные;

- Неправомерные.

Нужно иметь четкое понимание ситуации, разобраться, кто виновник ДТП и на что может рассчитывать пострадавшая сторона.

Законные

Пострадавшая сторона получает выплаты при наступлении страхового случая в рамках действующего договора со страховщиком и в соответствии с нормами ФЗ «Об ОСАГО».

Сумма ущерба возмещается в пределах установленного страхового лимита. Прочие материальные убытки обязан возместить виновник ДТП.

Страховая компания может отказать в выплате, если:

- полис ОСАГО оформлен на автомобиль виновника ДТП;

- речь идет о возмещении морального вреда;

- виновником аварии является человек, проходящий обучение в автошколе или выполняющий тестирование машины;

- вред был нанесен гражданину при исполнении трудовых обязанностей;

- авария на дороге произошла по причине перевозки ТС опасных грузов;

- владелец полиса требует возмещения ущерба, который был нанесен дорогостоящему имуществу.

Чтобы не платить, страховщик может объявить себя банкротом, утаить информацию и сообщить владельцу полиса ОСАГО не полный перечень документов. Недобросовестная организация способна выдать просто поддельный бланк.

Что касается владельца ТС, то с его стороны также встречаются нарушения.

Неправомерные

Если виновник дорожного происшествия не имеет полиса ОСАГО, то СК обязана возместить ущерб пострадавшей стороне. При этом, согласно ст.14 ФЗ «Об ОСАГО», страховщик вправе вернуть себе потраченные на выплату по ОСАГО средства, стребовав ее в судебном порядке с виновника ДТП.

Наиболее распространенными неправомерными отказами в выплатах со стороны страховщика считаются ситуации, когда:

- водитель находится под воздействием алкогольных и наркотических средств;

- у автолюбителя отсутствуют права либо нет соответствующей категории для управления машиной;

- виновник ДТП скрылся с места происшествия;

- истек период страхования.

Страховая компания обязана возместить ущерб в рамках страхового случая, но при этом имеет право стребовать с виновника ДТП всю сумму возмещения.

Сложность наступает в том случае, когда работниками ГИБДД устанавливается вина в нарушении правил ПДД в отношении обеих участников аварии. В этом случае определяется степень вины конкретно каждого из водителей. Если дело не доходит до суда, то она распределяется в равных долях.

Законные основания для отказа в выплате по ОСАГО

Но порой имеющие право в автостраховке неправы сами, поскольку просто не знают законных оснований. Компания отказывает в страховании ОСАГО выплатить потерпевшей стороне компенсацию и страховщик довольно известный и крупный, то скорее основания у него законные.

Законные причины отказа страховой компании в выплате ОСАГО :

- Потерпевший спровоцировал (инициировал) ДТП;

- Стихийные бедствия, радиация, война;

- Оповещение СК о катастрофе не произошло в установленный период;

- Пострадавший требует компенсации морального вреда;

- Документы не соответствовали требуемым по количеству;

- Владелец купил новое ТС, а ОСАГО не заменил, по факту потерпевший не застрахован нигде;

- Авария произошла в учебном центре по вождению, на специально оборудованных треках;

- Пострадало недвижимое уникальное, антикварное имущество;

- Страхователь пострадал в аварии с участием не застрахованного опасного груза.

В общем, получив отказ в выплате страхового возмещения в таких случаях ничего не поделать, придется смириться и попытаться судиться с СК до истечения срока исковой давности.

https://youtube.com/watch?v=Cdq4lfFK1IM

Основные проблемы по компенсационным выплатам

Страховая не платит по ОСАГО вовремя или отказывается это делать вообще в разных ситуациях. Чаще всего, под любыми предлогами происходит затягивание сроков. Самыми распространенными являются:

- Отказ в выплате.

- Несоблюдение установленных сроков.

- Недоплата.

В чем интерес у страховой в затягивании процесса? Основными предпосылками к нарушению установленного регламента является нехватка сотрудников, непродуманный документооборот или сложные ситуации, в которых авто участвует в административном или уголовном процессе. Что делать в каждом конкретном случае, стоит разобраться подробнее.

https://youtube.com/watch?v=xOU0zboaJP4

Отказывают в выплате

Почти каждый клиент однажды задается вопросом, может ли страховая компания отказать в выплате по ОСАГО, и в каких случаях надо идти защищать свои права. Гражданским кодексом и Федеральным законом «Об ОСАГО» такая возможность предусмотрена, но перечень часто не включает в себя тот пункт, которым руководствуется страховая. Поэтому, если он был получен в письменной форме, необходимо обязательно проконсультироваться с юристом относительно законности действий компании. Основными причинами отказа в выплате по ОСАГО являются:

- Водитель был в состоянии алкогольного опьянения.

- У лица, управлявшего транспортным средством, не было нужной категории или прав во время ДТП.

- Виновник уклонился от ответственности, то есть скрылся с места ДТП.

- Собственник не вписал водителя в полис «автогражданки».

Если страховая компания не платит по ОСАГО по одной из следующих причин, можно получить от нее отказ в письменной форме и готовиться защищать свои интересы в суде.

Нарушение сроков выплаты

Еще одним распространенным правонарушением является отсутствие выплаты по ОСАГО от страховой компании в установленные нормативами сроки. Что делать в этой ситуации, знают не все, поэтому многие просто ждут, когда фирма сама про них вспомнит. Законом четко установлен конкретный период, в который компания должна выполнить взятые на себя обязательства. Он составляет 20 дней с момента подачи заявления потерпевшей стороной. В расчет берутся все календарные дни, но без официальных праздников. Что должен сделать в этот период страховщик:

- Принять от потерпевшего все документы.

- Провести сверку предоставленной информации и экспертизу повреждений авто.

- Отправить лицу мотивационное решение компании.

- Предоставить полное возмещение или отказ в выплате по ОСАГО.

Если сроки искусственно затягиваются, а страховщик не выполняет всех действий, отказывается принимать документы или озвучивает причины только в устной форме, стоит написать жалобу в РСА или отправить в адрес нарушителя претензию.

Недостаточная сумма компенсации

Кроме отказа и затягивания сроков страховщики часто идут и на еще одну хитрость: переводят деньги не в полном количестве. В этой ситуации клиент вынужден просто ждать остатка суммы, не понимая точно, когда они должны прийти. Это только оттягивает срок обращения в суд.

Размер выплаты определяется после проведения экспертизы, с учетом износа. Получить ее можно как собственнику, так и его родственникам, если он погиб в ДТП. Переводятся средства на расчетный счет заявителя, указанный в обращении, при подаче документов.

Пример из судебной практики

Руководствуясь ФЗ №40 от 25.04.2002, гражданин Мельников Г.П подал исковое заявление в суд в отношении страховой компании, выдавшей ему полис ОСАГО. Представитель страховщика утверждал, что возникновение механического дефекта на задней части кузова не является страховым случаем при отсутствии констатации факта ДТП работниками дорожной полиции. В декабре 2012 года Заводским районным судом города Орла было вынесено решение об установлении необходимости страховой выплаты по полису ОСАГО гражданину Мельникову Г.П., несмотря на отсутствие возможности применения базовых знаний трасологии. Причиной для вынесения подобного вердикта стал договор, подписанный страховщиком и страхователем, в котором прописываются обязанности сторон, а также определение страхового случая. Заводской районный суд г.Орел обязал СК возместить сумму ущерба, причиненного транспортному средству. К тому же, ответчику придется доплачивать за понесенные истцом судебные издержки.

При покупке ТС автомобилист обязан позаботиться о безопасности, вовремя проходить техосмотр, купить страховку ОСАГО и пытаться мирно урегулировать спорные ситуации на дороге. При возникновении недоразумений с СК, водитель всегда может сделать независимую экспертизу и обратиться в профессиональное объединение страховщиков.

Watch this video on YouTube

Отказ в выплате при оформлении ДТП по Европротоколу

Более просто решается вопрос с получением средств по Европротоколу. Однако и в данном случае СК может отказать в выплате. Например, когда:

- извещение об аварии заполнено с ошибками или не по форме;

- виновное лицо не выполнило свои обязательства.

При ошибках в извещении урегулировать проблему поможет повторное заполнение бланка с учетом выявленных ошибок. Для этого придется найти водителя, виновного в ДТП и договориться о переоформлении документа. Обязательства виновного лица и пострадавшего автомобилиста должны быть соблюдены согласно общей процедуре выполнения требований по страховке.

Если при составлении извещения возникли сомнения в правильности процедуры либо появились какие-либо подозрения и недоверие ко второй стороне ДТП, рекомендуется все-таки вызвать сотрудника ДПС к месту аварии. Это исключит двусмысленность и неясности в процессе разбирательства с виновным.

Когда водитель сталкивается с явным нарушением прав, а в страховой компании в выплате отказывают, необходимо добиваться правды в РСА и Центробанке. Последней инстанцией будет суд, если предыдущие действия автовладельца не приведут к должному результату.

Автомобильный омбудсмен

С 1 июня 2019 года в России появилась новая схема досудебного и судебного решения споров по страховому возмещению ущерба от ДТП и новая административная должность – финансовый омбудсмен. Этот человек будет выступать посредником в страховых спорах по ОСАГО с возмещением ущерба на сумму до 500.000 рублей. Его участие в разрешение споров для физических лиц бесплатно, а для страховщиков – бесплатно, если дело выиграет страховая компания, и 45 тысяч рублей — при выигрыше физического лица в суде.

Омбудсмен действует и принимает решения в соответствии с законодательством РФ. Стороны либо соглашаются на мировую в ходе досудебных переговоров, и тогда решения омбудсмена обязательны для исполнения, либо не соглашаются и могут оспорить их в суде.

Отказ при оформлении по Европротоколу

Отказ при оформлении по Европротоколу объясняют обычно по двум причинам:

- Неправильно заполнен бланк извещения о ДТП;

- Невыполнение виновником своих обязательств.

Заполнено с ошибками

Эта самая частая причина отказа. Самое простое, что можно сделать – найти виновника, и переписать или исправить вместе с ним указанные в отказе страховой недочеты.

Если из-за каких-то обстоятельств встретиться со второй стороной не представляется возможным, и вы считаете, что ошибки несущественны, можно написать досудебную претензию страховщику, а потом и судебный иск. Но судебная практика по этому вопросу мне неизвестна.

Обязательно должны быть подписи во всех положенных местах, в том числе в графе 18, признание виновности одной из сторон, а также правильное указание повреждений. Это существенные причины отказа. При наличии таких нарушений в заполнении, скорее всего, суд не удовлетворит вашу просьбу.

Поэтому, если есть сомнения, как правильно оформить по Европротоколу, вызывайте ГИБДД.

Ссылка на действия виновника

Часто в выплатах отказывают, потому что виновник не сообщил своей страховой о ДТП, не показал свою машину, у него нет техосмотра. Это – незаконно, что прямо закреплено в законе «Об ОСАГО».

Вам отказывают по этим причинам – смело подавайте жалобу в ЦБ или РСА, или пишите досудебную претензию. Страховая не изменяет свое решение – обращайтесь в суд.

Что делать, если страховая компания отказала в выплате

Даже если срок обращения в СК истек, данный повод не может служить основанием для окончательного отклонения обращения. Главное для водителя — знать, что нужно делать, если страховая компания отказала в выплате по ОСАГО: доказать факт оповещения страховщика либо сослаться на то, что несвоевременность подачи, согласно п. 2 ст. 961 ГК, не может являться причиной категорического отказа в получении возмещения по закону.

Если страховая отказала в выплате по ОСАГО на незаконных основаниях, потребуется разбирательство в судебной инстанции.

Получение отказных документов

Основанием для обращения в суд станет наличие письменного уведомления с отказом в выплате страхового возмещения по полису ОСАГО, в котором страховщик обосновывает свои действия по отклонению заявления. Если СК знает о том, что отказывает в выплате по ОСАГО с нарушением закона, водитель может добиться пересмотра решения, запросив в страховой письменное подтверждение.

Обращение в ЦБ и РСА

Грубое нарушение закона станет поводом для наказания недобросовестного страховщика. Жалоба должна быть подана в контролирующие и надзорные органы – РСА и Центробанк. Зачастую, вопрос решается уже на данной стадии дела.

Наиболее действенной будет подача жалобы в Центробанк, для чего стоит воспользоваться стандартным бланком для рассмотрения претензий к страховой компании

Важно грамотно изложить, как именно были нарушены права автомобилиста и подкрепить это доказательными документами

Досудебная претензия

Если отказали в выплате по ОСАГО при не столь явном нарушении, потребуется рассмотрение дела в суде. Однако, перед подачей иска, закон предписывает пройти процедуру досудебного урегулирования.

Руководству СК подается жалоба, в которой описывается суть претензии. Нужно не забыть указать в заявлении свои точные контактные данные и номер страхового договора, а также реквизиты для произведения перечисления.

Особое внимание уделяют содержанию претензии, хотя специального бланка для нее не существует. В основной части документа детально описывают, в чем конкретно состоит нарушение прав страхователя, с обязательной ссылкой на соответствующие статьи закона

Размер суммы, на которую претендует человек, должен быть обоснован. В завершение указывают на меры, которые будут предприняты, в случае неисполнения, а также сроки, в течение которых СК должна решить вопрос.

Досудебное регулирование требуется для подтверждения факта, что водитель обращался в СК, прежде чем подать иск. Доказать, что все попытки решить вопрос мирным путем оказались неудачными, позволит проставление даты на втором экземпляре заявления о принятии документа. Если обращение отправлено по почте, необходимо сохранить уведомление о вручении.

Подача иска в суд

Выбор суда будет зависеть от суммы искового требования. При ущербе до 50 тысяч рублей заявление подают в мировой суд. При превышении данной суммы дело должно рассматриваться в районном суде по месту регистрации страховщика или его представительства.

Основанием для обращения должен стать письменный повторный отказ страховой в компенсации. Иногда СК попросту игнорирует обращение, намереваясь снова отказать в выплате по ОСАГО.

Заявитель имеет право требовать от страховой выплачивать:

- возмещение ущерба;

- уплату неустойки;

- дополнительную компенсацию из-за некорректной работы сотрудников СК.

Чтобы грамотно составить иск, рекомендуется прибегнуть к помощи юриста, предоставив ему следующие документы:

- Справка о ДТП.

- Протокол, справки, любые документы, выданные ГИБДД в связи с произошедшим происшествием.

- Полис ОСАГО (копия) от виновного в аварии лица.

- Заявление в СК (копия) с отметкой компании о получении к рассмотрению обращения.

- Результаты оценки авто после ДТП.

- Заключение страховщика с оценкой полученного ущерба.

Все вышеуказанные документы будут являться приложением к основному — заявлению, без которого дело в суде рассмотрено не будет.

Что следует предпринять в случае незаконного отказа?

Если страхователь выявил факт неправомерного отказа страховщика от выплаты компенсации, ему для начала необходимо отправить письмо-претензию на имя руководства самой компании. Если ответа не последовало вовсе (в течение пяти рабочих дней) или же он является неудовлетворительным, страхователь получает право подать иск в суд.

И претензия, и судебный иск должны быть оформлены согласно существующим требованиям. В частности, при составлении обращения предусмотрено указание следующих сведений:

- наименование страховой компании / суда, куда направляется документ;

- данные о страхователе без сокращений (фамилия, имя, отчество, адрес) / для иска – плюс полная информация об ответчике;

- основания требований к страховщику с описанием ситуации со ссылками на законодательство / для иска – также указание причин, которые привели к обращению в суд;

- размер компенсации и банковские реквизиты страхователя;

- дата и подпись.

В стандартный перечень документов, необходимых для подачи претензии и/или судового иска входят:

- паспорт владельца ТС;

- документы, удостоверяющие права собственности на транспортное средство;

- полис ОСАГО;

- протокол о случившемся ДТП, постановление об административном правонарушении, отказ от возбуждения дела и т. д.;

- акт страховщика, содержащий оценку ущерба;

- отчет экспертов об осмотре пострадавшего в аварии авто;

- при составлении иска в суд – подтверждение направления претензии в страховую компанию.

Претензию и иск страхователь должен подать в письменной форме лично или же отправив заказное письмо по адресу инстанции. Чтобы быть уверенным в правильности оформления документов, всегда можно обратиться за услугами юристов. Квалифицированной консультацией специалиста не помешает воспользоваться, как только страховая компания отказала в выплате. Это поможет избежать обмана со стороны недобросовестного страховщика.

Советуем почитать:

Основания для освобождения страховщика от страховых выплат по ОСАГО

Рейтинг: 0/5 (0 голосов)

Страховщика не уведомили в срок

В правилах четко прописано, что виновная сторона обязательно должна уведомить страховщика о наступлении страхового события в течение 5 рабочих дней (по европротоколу). Если ДТП было зафиксировано сотрудниками ГИБДД, то обратиться можно в любой удобный для себя день, поскольку срок исковой давности в этом случае равен 3 годам.

Не всегда компания обязана отказать пострадавшему, если он обратился спустя 5 дней за выплатой, и нет официального подтверждения от сотрудников ГИБДД. В такой ситуации страховщик обязан:

- запросить бланк договора ОСАГО;

- европротокол;

- заявление, в котором прописана причина, согласно которой виновная сторона не смогла своевременно обратиться.

Только после принятия заявления страховая должна озвучить решение. В случае признания дела страховым, направить пострадавшего к независимому эксперту для оценки ущерба. При отказе следует подготовить официальный документ и направить клиенту заказным письмом или вручить лично под роспись.

Если страховая компания отказывает в выплате по ОСАГО

По закону, у страховщика есть 30 дней на изучение ваших документов по ДТП, проведение экспертиз и выплату страхового возмещения понесенного ущерба. Иногда выплата может быть задержана на больший срок, если происшествие оказалось сложным и требует дополнительных экспертиз, возникли новые обстоятельства дела или подозрения в мошенничестве, деньги медленно перемещаются в банковской системе и т.д.

Обо всех отсрочках и продлении сроков страховая компания должна уведомлять вас письменно. Однако, если все же последует отказ, который покажется вам незаконным или безосновательным, у вас есть право обратиться в РСА, государственные контролирующие органы или суд.