Зачем страховать жизнь?

Страхование жизни является подспорьем на случай непредвиденных ситуаций со здоровьем и неотъемлемой финансовой опорой для семьи для поддержания ее благополучия.

Дело в том, что статистические данные показывают печальную картину человеческих смертей.

Люди с каждым годом все больше болеют неизлечимыми болезнями и попадают в смертельные ДТП. В таких ситуациях, оставшиеся без кормильца семьи, терпят серьезную психологическую и денежную потерю. Страховка поможет хоть как то поднять материальное положение родственников.

Добровольное страхование жизни и здоровья необходимо в следующих случаях:

-

Деятельность в опасных условиях производства.

- Если человек является единственным кормильцем и от его жизни зависит материальное благосостояние членов семьи.

- При получении кредита или в случае возникших обязательств по поручительству. При несчастном случае застрахованного лица его наследники могут рассчитывать на погашение долгов страховой организацией.

- Родительская опека. Забота о престарелых отце и матери заключается в поддержании их материального положения за счет страховой организации, в случае несчастного исхода их застрахованного ребенка.

- В случае необходимости оплаты образования своих детей, но не уверенности в завтрашнем дне. Если иных источников на оплату обучения не имеется, то стоит позаботиться об этом на случай возможных несчастных случаев.

- Если в семье имеется человек, нуждающийся в постоянной заботе или опеке, то на случай смерти опекуна следует застраховать его жизнь.

Что дает полис?

Страхование жизни нужно для следующего:

- финансовую безопасность всей семьи;

- защиту от смертельных болезней;

- гарантию материальной поддержки на случай непредвиденной смерти застрахованного для близких родственников;

- защиту накопленных активов;

- льготное налогообложение вложенных капиталов за счет освобождения их от пошлин на момент действия;

- создание и увеличение наследства за счет выплаты денежных средств в размерах на много выше вложенных в течение жизни застрахованным.

Актуальность

Человек любого возраста, особенно люди до 40 – 50 лет, не понимают зачем нужно страхование жизни.

Они уверенны, что им еще рано умирать и с ними ничего не может произойти в принципе. Но все прекрасно знают статистику человеческих смертей от несчастных случаев и от серьезных неизлечимых болезней.

Основные виды личного страхования (ЛС)

Термин «личное страхование» определён ФЗ 4015 «Об организации страхового дела в Российской Федерации». Этот закон определяет три подвида, которые и входят в состав ЛС:

классификация основных видов личного страхования

классификация основных видов личного страхования

Разберём несколько подробнее эти различные виды ЛС.

2.1 Страхование жизни

К сожалению, человек может уйти из жизни. По разным причинам — в результате болезни, или же несчастного случая. И особенно опасно это в экономическом смысле, если этот мир покидает кормилец семьи.

Если это происходит, то семья остаётся без средств к существованию. Это удар не только по текущему уровню жизни, но и по будущему детей. Потому что вряд ли они смогут в перспективе получить хорошее образование, а значит и престижную профессию. У семьи, которая потеряла кормильца — просто не будет средств для этого.

Страхование жизни решает эту проблему. Каким образом? Если человека не стало, то при наличии полиса это будет страховым событием. И в результате страховая компания сделает близким крупную выплату.

Экономический смысл этой выплаты в том, что полис возвращает в семью тот доход, который утрачен для неё со смертью кормильца. Так с помощью контракта мы защищаем экономическое благополучие тех людей, которых мы любим.

Посмотрите моё видео по теме:

https://youtube.com/watch?v=O8zkRfF0A0U

Задумайтесь — есть ли рядом люди, которые зависят от вас в экономическом смысле? Может быть, это маленькие дети — или пожилые родители, которым нужен уход и материальная поддержка?

Если вы ответили «да» на этот вопрос — то вам нужно страхование жизни. Потому что полис обеспечит финансовую безопасность тем людям, которых вы любите.

А чтобы контракт реально обеспечивал финансовую безопасность семьи — нужно правильно рассчитать необходимый вам уровень защиты, который также называют страховой суммой.

2.1.1 Создание накоплений для детей

Вас может удивить, но помимо смерти объектом личного страхования жизни закон также подразумевает и «имущественные интересы, связанные с дожитием граждан до определённого возраста»:

объекты личного страхования согласно закону

объекты личного страхования согласно закону

О чём здесь речь с житейской точки зрения?

Если в семье растёт ребёнок — то родители понимают, что в будущем ему потребуются деньги для высшего обучения. Или же на свадьбу, или для покупки квартиры, а может быть — для открытия собственного дела.

Когда ребёнок вырастет, ему потребуются значительные средства для старта во взрослую жизнь. И поэтому предусмотрительные родители заблаговременно начинают накапливать фонды, которые обеспечат будущее ребёнка.

Поскольку накопления делают родители — то создание этих накоплений неразрывно связаны с жизнью и здоровьем родителей. Поэтому для подобных длинных, стратегических накоплений нередко предлагается накопительное страхование жизни.

Эти контракты возвращают в семьи накопленные средства при дожитии до определённого возраста родителей. А что будет, если родитель не доживёт до окончания срока накоплений? Здесь включается защитная функция полиса, и выплата будет сделана в семью при уходе родителя из жизни. Тем самым страхование жизни гарантирует создание важнейших для семьи накоплений.

2.1.2 Создание личного капитала

Но помимо накоплений для детей — у родителей есть и ещё одна важнейшая задача. Это — создание личного пенсионного капитала. Она тоже относится к понятию «дожитие».

Ведь когда человек доживает до преклонных лет — он прекращает работать, потому что в какой-то момент уже не может делать это эффективно. Да, у нас есть пенсионная система — которая гарантирует определённые выплаты по старости.

Но какого они размера? Крайне низкие, можно сказать мизерные. А по демографическим причинам государственная пенсия со временем будет становиться всё меньше и меньше.

И поэтому каждому человеку нужно думать о создании личного капитала, чтобы обеспечить себе достойный уровень жизни после завершения карьеры. Посмотрите мой краткий ролик по теме:

https://youtube.com/watch?v=xCOLl1mOXDw

У человека, который дожил до преклонных лет — тоже возникает имущественный интерес. Это необходимость в личном капитале, который будет обеспечивать его на склоне лет. И этот капитал он должен успеть создать за то время, когда работает и зарабатывает деньги.

Для решения этой задачи также используется страхование жизни. Если быть совсем точным — это специализированные контракты unit-linked, которые фактически являются инвестиционными планами в юридической оболочке страхования жизни.

Как оформить НСЖ или ИСЖ?

Самое главное — выбрать надежную страховую компанию, у которой есть действующая лицензия Банка России. На нашем сайте есть отдельный раздел, где собраны разные предложения по инвестициям с эксклюзивными условиями. Там же можно подобрать подходящую программу НСЖ и ИСЖ от проверенных компаний. Чтобы ознакомиться с подробными условиями, которые они предлагают, перейдите по этой ссылке.

Не менее важно внимательно прочитать договор и выяснить все интересующие вас моменты, такие как размер и график взносов, условия инвестирования, нюансы наступления страхового случая, размер комиссии, возможность смены инвестиционной стратегии. Не стесняйтесь задавать вопросы — чем больше вы узнаете до подписания договора, тем лучше

Не стесняйтесь задавать вопросы — чем больше вы узнаете до подписания договора, тем лучше.

Полина ШИПКОВА, Banki.ru

Что такое НСЖ?

Накопительное страхование жизни (НСЖ) — это финансовый продукт, который одновременно позволяет и копить деньги, и страховать жизнь и здоровье.

В чем суть: покупая полис НСЖ, в первую очередь вы страхуете свою жизнь. Ежегодно вы платите определенную сумму страховой компании, а по окончании срока действия договора получаете назад свои деньги и небольшой процент. На протяжении всего срока действия договора жизнь и здоровье застрахованы: если наступит страховой случай, то страховая компания выплатит компенсацию, а в случае смерти застрахованного деньги получит выгодоприобретатель, указанный в договоре.

Чаще всего НСЖ оформляется на довольно долгий срок — от пяти до 30 лет. Сумма и периодичность взносов устанавливается в момент заключения договора: раз в месяц, квартал, полугодие или год.

НСЖ можно оформить на себя или на другого человека. Если владелец полиса не указал выгодоприобретателя, то при наступлении смерти страхователя деньги получат его наследники — согласно закону, через шесть месяцев. Если же выгодоприобретатель указан, то деньги выплачиваются сразу после наступления страхового случая, и родственники страхователя не смогут наследовать эти средства. Также взносы и выплаты нельзя конфисковать, разделить при разводе или взыскать по суду, потому что вложения в НСЖ не считаются имуществом.

Полис НСЖ всегда включает риск смерти, а другие страховые случаи (инвалидность, травма, потеря трудоспособности из-за болезни и проч.) обсуждаются индивидуально.

Страховая компания выплачивает деньги в двух ситуациях:

- срок действия договора закончился, владелец полиса жив и здоров и получает все внесенные деньги и оговоренный заранее процент дохода. Процент может быть известен заранее и прописан в договоре, но иногда страховая устанавливает доходность ежегодно по итогам своей деятельности;

- наступил страховой случай ухода страхователя из жизни, и тогда указанный в договоре выгодоприобретатель получает всю сумму независимо от количества сделанных взносов.

Методология

Анализ рынка страхования жизни осуществляется на основе статистических данных Банка России, а также анкетирования страховых компаний, специализирующихся на страховании жизни, проведенного агентством «Эксперт РА» по итогам 1-го полугодия и 9 месяцев 2020 года. В результате анкетирований было собрано по 22 анкеты от страховщиков жизни. Суммарная рыночная доля страховщиков жизни, участвующих в анкетированиях, в совокупных премиях по страхованию жизни составила порядка 96 %.

Оценка объемов взносов по ИСЖ за 9 месяцев 2018 года и ранее, по сегментам НСЖ, страхованию жизни заемщиков и прочим видам страхования, а также рынку страхования жизни в целом и по его отдельным сегментам за 9 месяцев 2020 года производилась на основании суммы взносов по данным анкет компаний, принявших участие в анкетировании, и экстраполяции результатов с учетом оценки объемов взносов компаний, не предоставивших данные в этом году. Объемы премий по страхованию жизни в целом и по пенсионному страхованию жизни за 1-е полугодие 2020 года и ранее, а также по ИСЖ за 1-е полугодие 2019 года, 9 месяцев 2019 года, 2019 год и 1-е полугодие 2020 года были взяты из статистических данных Банка России.

Расчет концентрации рынка страхования жизни и его отдельных сегментов производился на основании предоставленных компаниями данных, объемы взносов компаний, не предоставивших данные в этом году, не учитывались. Таким образом, оценка концентрации рынка является консервативной.

Чтобы добиться максимальной достоверности, каждая анкета рассматривалась по следующим трем пунктам:

- соответствие единиц измерения;

- суммы строк в разбивке должны быть меньше или равны итоговым значениям;

- суммы разбивки отдельных строк также не должны превышать итогового значения.

На основании анкетирования были подготовлены рэнкинги компаний по совокупным взносам по страхованию жизни, ИСЖ, НСЖ и страхованию жизни заемщиков за 9 месяцев 2020 года. В указанных рэнкингах агентства «Эксперт РА» представлены только те компании, от которых онополучило заполненные анкеты. Все прогнозы даны в номинальном выражении без учета инфляции.

Что входит в ипотечное страхование

Обычно кредиторы работают с аккредитованными страховыми компаниями, кэптивными фирмами, которые страхуют:

- Недвижимость — обязательное страхование, предусмотренное Законом «Об ипотеке». Полис гарантирует кредитору возврат кредита в случае ухудшения финансового состояния заемщика, утраты/порчи предмета залога. Объект защиты — квартира, дом, земельный участок. Стандартные риски — пожары, стихийные бедствия, аварии систем водоснабжения, кражи, взрыв бытового газа. Имущество не должно быть аварийным, ветхим (физический износ — не более 70%), недостроенным или находиться под запретом (арест, залог, судебные споры). Срок действия полиса совпадает со сроком погашения кредита (или пролонгируется каждые 1-3 года). Страховая сумма покрывает полную стоимость недвижимости или остаток задолженности по ипотеке (в случае рефинансирования). Размер выплат зависит от политики СК, пакета услуг (набора страховых случаев). Выгодоприобретатель — кредитор, которому СК выплачивает возмещение ущерба при наступлении страхового события.

- Титул — защита от риска потерять право собственности на имущество в случае признания судом сделки купли-продажи недействительной или прежних собственников недвижимости недееспособными. Титульное страхование — добровольное. Применяется, при покупке жилья в новостройках, на вторичном рынке, помогает кредитору, заемщику избежать финансовых потерь в ситуациях, связанных с мошенничеством. Стоимость страховки зависит от реальной цены недвижимости, количества проведенных с ней сделок, срока полиса (от года до 10 лет).

- Гражданская ответственность за вред, причиненный жизни/здоровью/имуществу третьих лиц при эксплуатации залоговой недвижимости. Плюсы страховки — сохраните деньги при наступлении страхового случая, не нужно тратить время на судебные разбирательства. Выгодоприобретатель — третьи лица, которым СК перечисляет компенсацию. Если жилье сдается в аренду и вред причинен арендаторами, возмещения не будет. Тарифы — 0,3-0,7% стоимости недвижимости.

- Жизнь/здоровье заемщика. СК предлагают страховку жизни с фиксированной или плавающей ставкой. Страховая сумма, как правило, равна задолженности по кредиту и уменьшается вместе с ней, или может быть выше, но не более, чем на 10%. Договор СЖ заключают на 1 год с ежегодным продлением.

Часто для ипотеки СК предлагают комплексные страховки, которые включают все виды ипотечного страхования — недвижимость, титул, жизнь, ответственность. Такой пакетный продукт снижает финансовые последствия убытков и потерь, к которым привели сразу несколько событий.

Как работает НСЖ

Часто такие программы открывают на образование детей, дополнительную пенсию после ухода с работы и т. д. Но с этой задачей справится и банковский вклад. А это более знакомый и удобный для россиян инструмент. Чем отличается от него НСЖ? Дело в том, что полис не только помогает копить, но и устраняет риски, которые наступают при смерти, потере трудоспособности страхователя. Рассмотрим подробнее, как это работает.

Механизм работы НСЖ:

Вы определяете сумму, какую хотите накопить, и срок, к которому это надо сделать.

Выбираете страховую компанию и программу, наиболее удовлетворяющую ваши ожидания.

Подписываете договор и начинаете регулярными платежами вносить взносы, определенные вашей страховой организацией. Так, год за годом, происходит накопление средств.

Страховщик инвестирует ваши средства в консервативные инвестиционные инструменты, тем самым позволяя деньгам зарабатывать.

Но помимо накопления, полис еще и защищает жизнь

Эта функция является очень важной, ведь срок действия программы от 5 до 40 лет. Вряд ли вы можете на такое длительное время быть на 100 % уверенным, что ничего плохого не случится.

Если страховой случай не наступил, то через оговоренный срок страхователь получает всю накопленную за эти годы сумму с учетом инвестиционного дохода.

Если человек уходит из жизни раньше, чем сформировал планируемый капитал, то страховщик выплачивает лицу, указанному в договоре как выгодоприобретатель, всю сумму по договору

Даже если прошло совсем немного времени, и человек успел сделать всего один взнос. Либо возможен другой вариант: страховая компания сама вносит платежи в последующие годы, пока не накопит зафиксированный в договоре капитал.

Последний пункт является ключевым отличием страхового полиса от банковского вклада. По депозиту наследник получит только сумму, накопленную к дате печального события и ни рублем больше. Есть и другие отличия, о которых тоже поговорим в статье.

Вот как иллюстрирует Сбербанк свою программу страхования.

При таком поверхностном рассмотрении выходит, что НСЖ – это отличный инструмент для создания капитала. Но это только на первый взгляд.

Раз инструмент состоит из накопления и защиты жизни, рассмотрим его с этих двух сторон:

- Ваши деньги инвестируются в безрисковые активы, которые дают совсем небольшой доход (чуть больше инфляции). Поэтому, если вы решили выбрать НСЖ в качестве инструмента для инвестирования, есть более эффективные.

- Страхование жизни. Чтобы использовать НСЖ в качестве страхового полиса и защитить себя и свою семью от неблагоприятных событий, придется вносить ежегодно приличные суммы денег. Эту функцию отлично выполняют обычные договоры страхования жизни с гораздо меньшими годовыми взносами.

Если вы читали книги по инвестированию, то наверняка видели основные этапы, которые должен пройти любой инвестор на своем пути к финансовой независимости:

- Создание финансовой подушки безопасности.

- Защита жизни и здоровья главного инвестора и кормильца семьи.

- Непосредственно само инвестирование.

Вот именно для выполнения второго требования и разработаны программы страхования. Но накопительные не выполняют этой функции на 100 %.

Совсем другое дело, если мы имеем дело не с накопительным, а с инвестиционным страхованием жизни (ИСЖ). Не стоит путать эти два понятия. ИСЖ – более привлекательный инструмент, для которого я отвела отдельный раздел в статье. К нему точно стоит присмотреться.

После прочтения Вы поймете, как перестать работать за копейки на нелюбимой работе и начать ЖИТЬ по-настоящему свободно и с удовольствием!

Скачать книгу

Еще один вопрос, который интересует клиентов страховых программ: “Что будет, если досрочно расторгнуть договор?” В этом случае вы будете иметь дело с выкупными суммами. То есть вернут вам не все деньги, а только их часть. Процент возврата зависит от условий конкретной программы и организации.

Я приведу пример страхового полиса моего мужа. У него не НСЖ, а ИСЖ, но сути это не меняет. Принцип действия одинаковый. Выкупная сумма зависит от срока страхования по договору и количества уже выплаченных годовых взносов.

Выкупная сумма в процентах от уплаченных страховых взносов

| Количество полностью оплаченных ежегодных взносов | Срок договора страхования | ||

| 10 лет | 20 лет | 30 лет | |

| 1 | 0 % | 0 % | 0 % |

| 2 – 4 | 55 % | 45 % | 35 % |

| 5 – 9 | 70 % | 65 % | 55 % |

| 10 | 95 % | 70 % | 65 % |

| 11 – 19 | 70 % | 65 % | |

| 20 | 95 % | 75 % | |

| 21 – 29 | 75 % | ||

| 30 | 95 % | ||

| После накопительного периода | 100 % |

У моего мужа заключен договор на 20 лет. Если он захочет расторгнуть его, например, через 2 года, то вернет только 45 % от вложенного капитала, через 10 лет – 70 %. Поэтому расторгать договоры страхования – себе дороже.

Для чего нужно страховать жизнь и здоровье

Чтобы иметь возможность воспользоваться денежной компенсацией на лечение или в худшем случае – на похороны. Так ответит непосвященный. Но даже в стандартный страховой полис входит намного больше опций.

Если грамотно использовать предлагаемые страховые услуги, спустя 10-20 или больше лет можно получить такие выгоды:

- приличную сумму для обучения ребенка или для покупки квартиры;

- обеспечение безбедной старости;

- подспорье для молодой семьи с неопределенным будущим и необустроенным бытом, так как страховка поможет получить ипотеку или кредит на ремонт.

Страхование распространяется на любой вид деятельности человека и применимо практически во всех сферах. Полис защитит предприятие при банкротстве, поможет справиться с ипотекой или кредитом, оплатить медицинское лечение, отдохнуть. Страховок может быть несколько. А можно подобрать одну универсальную программу, максимально соответствующую запросам страхуемого.

Как формируется стоимость полиса страхования

При расчете стоимости страхования жизни учитывается ряд факторов:

- Возраст. Это один из основных параметров, который учитывается при оформлении договора. Чем старше гражданин, тем выше вероятность его внезапного ухода из жизни, соответственно, тем дороже для него обойдется полис. Отсюда стоит сделать вывод – чем раньше открыт полис, тем меньше будет сумма ежегодного взноса.

- Пол. На основании статистических данных, мужчины живут гораздо меньше, чем женщины. Следовательно, страховка для мужчины обойдется несколько дороже, чем для женщины точно такого же возраста.

- Образование, уровень дохода. При оформлении страховки во многих западных фирмах данные факторы влияют на формирование стоимости страхового полиса. Образованность человека предполагает более высокую и стабильную заработную плату. В том случае страхуемый может позволить себе заботиться о своем здоровье (медицинские услуги, полноценный отдых, хорошее питание) – и скорее всего, проживет дольше. Именно поэтому его страховка будет дешевле.

- Статус курения. Если человек подвержен табакокурению, его полис будет дороже, чем у человека, который не курит вовсе. Статистика доказывает, что курящие люди больше подвержены заболеваниям, соответственно, из жизни уходят раньше. Это является причиной того, что тариф для них несколько выше. Курящими являются те лица, которые курят не только обычные сигареты, но и электронные, вэйперы и люди, употребляющие табак (жевательный/нюхательный).

- Профессиональные риски, опасные хобби. Многие профессии несут в себе определенную степень риска. От самого минимального у библиотекаря, до максимального у военных, МЧС, каскадеров и т.д. Это может в определенной степени влиять на стоимость полиса, как и наличие у страхуемого опасных для жизни хобби – к примеру, альпинизма, верховой езды.

«Ингосстрах» — Страховой случай жизни и здоровья, что делать?

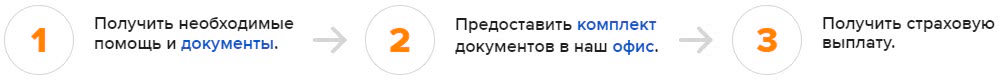

Если в жизни страхователя произошло событие, относящееся к страховому по условию ранее заключенного полюса, то ему необходимо обязательно предпринять ряд необходимых действий:

- Не позднее 30 календарных дней обратиться к своему представителю «Ингосстрах-Жизнь» и подробно рассказать о случившемся событии.

- При этом указывается своя фамилия, имя, отчество, номер полиса, точный месяц и день, когда наступило страховое событие и при каких обстоятельствах все свершилось (предварительный диагноз).

- Оставить свои личные контакты для связи (мобильный или стационарный номер телефона, почтовый адрес или электронная почта).

В оговоренные сроки привезти в офис страховой всю необходимую и заранее собранную документацию по условиям договора страхования.

Если страхователь лично приехать в офис компании не может, то разрешается направить бумаги заказным письмом (адрес: город Москва, индекс- 127018, Ленинградское шоссе, дом 16, строение 9).

Еще уведомить компанию о страховом происшествии можно двумя способами:

- Позвонить по одному из следующих номеров: 8 (800) 100-50-41 или +7 945 921-32.

- Перейти на официальный портал «Ингосстрах-Жизнь», выбрать опцию и заполнить открывшуюся анкету.

Так как выплата страхового возмещения производится только после предоставления страховщиком письменного заявления и необходимой документации, важно изучить на сайте перечень, относящейся к произошедшему событию (например, гибель, критическое заболевание и т.д.) и требования к оформлению всех бумаг

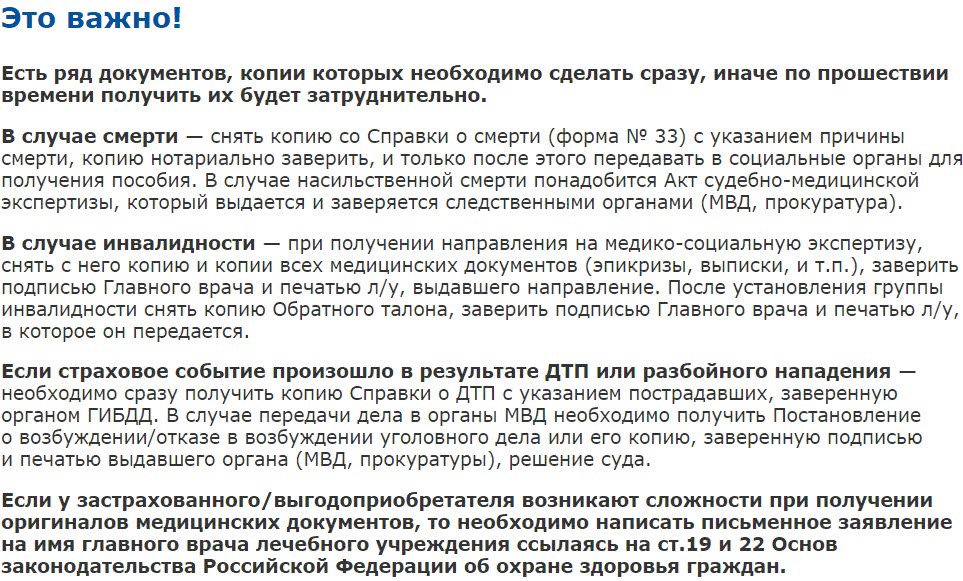

Кроме этого, на сайте отмечено, что настоятельно рекомендуется сразу же сделать ксерокопии некоторых документов и заключений, так как через время это уже станет практически невозможным:

Наступила гибель страхователя – справка о гибели по форме №33, в которой отражается причина наступления смерти. Ее ксерокопия заверяется у нотариуса в обязательном порядке и только после этого направляется в социальное учреждения, которое в дальнейшем предоставляет пособие. Если гибель наступила из-за причиненного насильственного действия от другого человека, то дополнительно требуется акт судебно-медицинской экспертизы. Получить и сразу заверить его можно в прокуратуре или министерстве внутренних дел.

- Страхователь получил группу инвалидности – направление на медико-социальную экспертизу и все сопутствующие медицинские документы (выписка, эпикриз и т.д.). Главврач все это должен заверить подписью, а лечащий врач печатью. Когда будет установлена группа инвалидности, то необходимо точно также заверить ксерокопию обратного талона.

- Случившаяся авария на дороге или разбойное нападение привело к страховому случаю – справка о дорожно-транспортном происшествии, в которой отражены все пострадавшие. Заверить ее может только орган ГИБДД. Если дело было передано в структуру МВД, то необходимо дополнительно взять постановление об отказе или возбуждении уголовного дела. На ксерокопии этого документа должна стоять печать и подпись органа МВД или прокуратуры. Если имеется решение суда, то сделать его копию тоже необходимо.

Иногда случается, что застрахованному или выгодоприобретателю отказываются выдавать на руки оригиналы медицинских документов. В таком случае рекомендуется главврачу больницы направить письменное заявление, ссылаясь на статьи 19 и 22 (Основы законодательства РФ об охране здоровья населения).

Что это такое – страхование жизни

Это договоренность с финансовой организацией, согласно которой сначала страхуемый делает взнос/взносы, а затем, при определенных обстоятельствах, прописанных в полисе, имеет право получить часть или всю внесенную сумму на оговоренные расходы. Иногда страхование подразумевает не выплату денег, а предоставление услуг, например, медицинских или погашение кредита.

В России распространено преимущественно принудительное страхование:

- автострахование является обязательным для владельцев транспортных средств;

- многие банки настаивают на предоставлении страхового полиса на сумму кредита;

- если человек выезжает за границу, без оформления страховки международного образца он может не получить визу.

Страхование жизни пока что в РФ новинка, диковинка, пришедшая с Запада. Там подобные полисы есть у всех, их оформляют каждому ребенку едва ли не с рождения и делают взносы год за годом. Если по истечению определенного срока (оговаривается при составлении страхового полиса) страховка не была использована, ее выплачивают в полном размере с процентами, согласно заключенному договору.

Добровольная или обязательная страховка – это не только палочка-выручалочка для близких, если несчастный случай все-таки произойдет. Это своего рода инвестиция. Застрахованный человек получает ряд дополнительных преимуществ и возможностей, о которых мало кто из россиян задумывается. Это, на самом деле, подушка безопасности на все случаи жизни – свадьба, учеба, покупка жилья и пр. Она нужна всем без исключения.

Что сегодня предлагают страховые компании?

Подыскать надёжного страховщика с по-настоящему выгодным предложением – дело непростое и не менее ответственное, чем выбор банка для открытия депозитного счета. Кстати, для тех, кто как раз ищет наиболее выгодные условия для вложения свободных средств, у меня есть статья «Как выбрать надежный банк для вкладов».

Что же касается НСЖ, то крупные страховщики предлагают своим клиентам множество всевозможных программ с различными условиями. Размеры минимальных вкладов напрямую зависят от степени надежности компании, региона, в котором заключается договор, и данных страхователя. Чтобы разобраться с ценовой политикой агентств, выстроить собственный рейтинг компаний, которым можно доверить свое будущее, предлагаю вашему вниманию следующую сравнительную таблицу.

| Страховая компания | Стоимость услуги | Размер выплаты | Особенности |

|---|---|---|---|

| Сбербанк | От 900 до 4 500 рублей | От 100 до 500 тысяч рублей, в зависимости от выбранной программы |

Программа действует 1 год, после чего ее можно продлить; За смерть в результате авиакатастрофы компания дополнительно выплачивает 1 миллион рублей; Чтобы оформить полис, нужно иметь при себе один лишь паспорт |

| Росгосстрах | Стартует с отметки в 5 тысяч рублей в год. На официальном сайте компании представлен специальный страховой калькулятор, позволяющий подобрать оптимальную программу страхования | Варьируются в пределах 500-1000 тысяч рублей |

Предлагает на выбор сразу 4 индивидуальных продукта; Застрахованное лицо должно быть не старше 70 лет; Страховой период составляет 5-40 лет |

| Ингосстрах | Стоимость зависит от выбора страхователя и рассчитывается для каждого клиента в индивидуальном порядке | Свыше 1 миллиона рублей |

Предлагает 3 варианта накопительных программ; Застрахованное лицо не должно быть старше 75 лет; Страховой период варьируется в пределах 5-35 лет |

| Альфа Страхование | От 30 тысяч рублей в год или в полгода | До 12% годовых |

Три варианта накопления; Отсутствие рассрочки на внесение обязательного платежа; Застрахованное лицо должно быть не старше 80 лет; Минимальный страховой период составляет 10 лет |

| Согаз | От 5 тысяч рублей в год | До 1 миллиона рублей |

Единая программа НСЖ; Возможность отсрочки внесения обязательного взноса; Длительность страхового периода 5-25 лет |

| РЕСО-Гарантия | От 3 тысяч рублей в год | Свыше 1 миллиона рублей |

Шесть индивидуальных программ НСЖ; Длительность страхового периода 5-30 лет |

Отдельно выделю предложение от БКС:

- инвестировать можно как в рублях, так и в долларах;

- счет пополняется раз в полгода, год либо вся сумма вносится одним платежом;

- есть 4 типа инвестиционных программ – взрослая, детская, пенсионная (на 5-30 лет) и грани здоровья. В последней помимо непосредственно инвестиций предлагается еще и комплексное медобследование, что позволяет выявить заболевания на ранней стадии;

- в течение 14 дней после заключения договора можно расторгнуть его и получить деньги обратно.

На фоне аналогов НСЖ от БКС выделяется гибкими сроками инвестирования (5-30 лет), возможность работать не только с рублями, но и с долларами, а также дополнительными сервисами. Отдельно выделю предложение health-check – фактически клиент получает медобследование высшего уровня и возможность диагностировать проблемы со здоровьем на ранней стадии, когда заболевания легче поддаются лечению.

В остальном предложение БКС на уровне остальных игроков на рынке накопительного страхования жизни.

«Ингосстрах-Жизнь» — Стоит ли вкладывать в ИСЖ и НСЖ вместо депозита?

Страховой ущерб – это компенсация в денежном эквиваленте, которую обязуется возместить страхователю или законному выгодоприобретателю в соответствии с положением ранее заключенного страхового договора страховое учреждение, в данном случае «Ингосстрах-Жизнь».

Получить его можно, как в виде одноразового платежа, так и несколькими частями. Этот момент обычно предусматривается на начальном этапе страхования. В отношении страхования жизни и здоровья в страховые риски входят следующие ситуации:

- Гибель страхователя или страховщика.

- Наступление тяжелой болезни.

- Инвалидность.

Главное условие в этом случае заключается в том, что страхователь/выгодоприобретатель получит деньги только в том случае, если наступление случившегося события указано в договоре страхования. В один документ может включаться как один, так и несколько видов рисков. Выбор, как правило, предоставляется страхователю.