Для чего оформлять НСЖ?

НСЖ подходит тем людям, которые желают сэкономить и накопить большую сумму. Поскольку периоды накопления длинные, то может случиться что угодно. В НСЖ уже после первого платежа потребитель застрахован на нужную ему сумму.

Почему люди оформляют НСЖ?

- Копят достойную сумму денег на высшее образование своих детей;

- накапливают деньги для будущей пенсии;

- сохраняют деньги на недвижимость.

Чтобы сэкономить, потребуется много времени, поэтому НСЖ по-прежнему является долгосрочной страховкой, по крайней мере на 6 лет, а взносы крупные – 10–100 000 рублей в год. Это нужно учитывать.

Различные страховые фирмы накапливают незначительную прибыль на сумму вкладов – 3–5 % в год. Бывает, что прибыль может быть выше, однако это целиком зависит от готовности страховой компании поделиться с лицом. Невозможно предсказать такой доход.

ВАЖНО! НСЖ подойдет для тех, кто хочет накопить средства в течение длительного времени и не ожидает получения высоких процентных ставок. Если вам необходимо скопить определенную сумму менее чем за 5 лет и одновременно получать значительную прибыль, то НСЖ не подойдет

Дополнительные услуги

Оформляя инвестиционное страхование в финансовой компании «Открытие», вы можете рассчитывать на следующие привилегии от банка на бесплатной основе:

- письменная консультация для подготовки необходимых документов для налоговой от имени клиента;

- профессиональный юрист компании проверит все документы и поможет исправить ошибки, а также отправит их в налоговую службу от вашего имени;

- дистанционный выпуск персональной электронной подписи на официальном сайте страховой компании;

- юридическая консультация по любым вопросам, связанным с услугой.

Важно отметить, что эти преимущества предоставляются только клиентам, которые оформляют страховой полис на срок от 5 лет

Что такое инвестстрахование

Инвестиционное страхование жизни выполняет две функции. Первая заключается в классической страховой защите клиента. Вторая направлена на получение прибыли путем инвестирования. Отмечу, что список финансовых активов для вложений утверждается страховщиком.

Для чего оформлять ИСЖ

Инвестиционное страхование жизни — это некий вклад на относительно небольшой срок (три-пять лет). От классического банковского депозита его отличает более высокая потенциальная выгода.

Кому подойдет инвестиционный продукт? Тем, кто имеет свободные деньги и хочет сделать вложение.

Налоговые вычеты

Ключевая особенность ИСЖ заключается в предоставлении финансовых льгот. Каждый клиент получает налоговый вычет, объем которого составляет 13% от внесенного платежа. Кроме того, с него снимаются обязательства погашения налоговых начислений по страховым выплатам.

Отмечу, что предел взноса, с которого разрешено оформить вычет, равен 120 000 р. Причем применяется он исключительно для вкладов сроком от пяти-шести лет.

Если прибыль превышает установленную ставку рефинансирования, на размер превышения накладывается подоходный налог. Иными словами, максимальная сумма к возмещению — 15 600.

Преимущества страховых программ ИСЖ и НСЖ

В связи с популярностью страхования жизни, которая растет в прогрессии, пристальное внимание на данный вид деятельности обращают законодатели, стремясь обязать страховщиков раскрывать всю информацию об особенностях полисов и условиях страховки, ее рисках и принципах распределения средств (эта обязанность введена с 1 апреля 2019 года). Но позаботиться о сохранности своих денег нужно еще на этапе планирования

Решив вложить деньги в страхование жизни, следует внимательно изучить все плюсы и минусы ИСЖ и НСЖ

Но позаботиться о сохранности своих денег нужно еще на этапе планирования. Решив вложить деньги в страхование жизни, следует внимательно изучить все плюсы и минусы ИСЖ и НСЖ.

1. Преимущества и недостатки НСЖ

В числе несомненных плюсов:

Неизменность условий.

Страховщики предъявляют ряд требований к клиентам, что вполне понятно: подписание договора страхования со смертельно больным человеком не представляет интереса для компании в силу объективных причин. Поэтому оценке подвергаются и состояние здоровья, и условия труда, и возраст заявителя – но только единожды. В дальнейшем условия останутся прежними, даже если жизнь и деятельность застрахованного человека изменятся (например, он перейдет на другую работу).

- Сохранность взносов.

- Долгосрочность вкладов.

На срок действия полиса влияют возраст клиента и некоторые сопутствующие факторы.

Любой выгодоприобретатель.

Выгодоприобретателем может быть любой человек, даже не являющийся наследником по закону. В договоре указывается счет, куда в случае смерти клиента передаются его накопления.

Особый статус страховых средств.

На период действия договора взносы в полном объеме являются собственностью компании-страховщика, поэтому не могут быть арестованы или конфискованы.

Теперь о минусах накопительного страхования жизни:

Инфляция.

Взносы обесцениваются очень быстро, особенно учитывая неспокойную экономическую ситуацию в стране и мире.

Невыгодные условия досрочного расторжения.

Многие организации сразу обращают внимание клиента на невозможность получить взносы в полном объеме в случае, если договор будет прекращен раньше предполагаемого срока. Выплате подлежит только выкупная сумма, размер которой напрямую зависит от периода, прошедшего со дня оформления полиса: чем меньше времени деньги были у страховщика, тем ниже выкупная сумма

- Риск потери лицензии страховщиком.

- Низкий доход.

2. Преимущества и недостатки ИСЖ

Плюсы инвестиционного страхования жизни:

- Страховой взнос находится под защитой от внешних обстоятельств, не может быть конфискован в пользу третьих лиц даже по решению суда, не подвергается аресту. Кроме того, при наступлении страховых случаев он не облагается налогами (деньги выплачиваются выгодоприобретателю в полном объеме).

- Однократность взноса.

- Степень родства и наследственная очередь выгодоприобретателя не имеют значения, выплата взносов указанному лицу не может быть оспорена.

- Права застрахованного защищают несколько структур (в том числе, Роскомнадзор следит за защитой персональных данных). Размер взноса является конфиденциальной информацией и не подлежит разглашению.

К числу слабых сторон ИСЖ относятся большой размер единовременного взноса, его зависимость от темпов инфляции. Решив сегодня накопить на обучение ребенка в вузе, нужно быть готовым к тому, что через пять-семь лет сумма может значительно увеличиться, в отличие от вашего взноса.

Досрочно расторгая договор, можно рассчитывать только на выплату выкупной суммы – это также не может положительно восприниматься клиентами, поэтому решение об открытии страхового полиса должно быть взвешенным и обдуманным. Конечно, могут сложиться разные обстоятельства, требующие немедленного участия крупной суммы денег, и прогнозировать их все невозможно. И все же досрочно расторгать договор стоит только в самых крайних случаях.

Еще один фактор риска – отзыв лицензии у страховщика, который также предсказать весьма сложно. Выбирать стоит солидные компании, но и это не является гарантией от банкротства и других форс-мажоров, в результате которых возврат страховых взносов клиентам никто не гарантирует.

Что такое ИСЖ и принцип его действия

При обычном страховании жизни вы платите небольшие взносы в течение срока действия договора и получаете большую выплату при наступлении страхового случая. Если с вами ничего не случится, то вы ничего и не получите, и не вернете затраченных денег. При ИСЖ вы регулярно вносите довольно большую сумму на счет. При наступлении страхового случая вы получаете выплату. Если ничего не произошло, то в конце срока вам вернут внесенные на счет деньги, премию (не все компании) и накопленный инвестиционный доход.

Есть еще один вид страхования жизни – накопительное страхование жизни (НСЖ). В отличие от ИСЖ клиенты НСЖ не рассчитывают на получение большого инвестиционного дохода. Их цель – накопить крупную сумму денег к определенному сроку.

Внимание! Индивидуальное страхование жизни не является аналогом депозита в банке. Обратите на это внимание, когда увидите привлекательные проценты по вкладу

Скорее всего, этот вклад является инвестиционным и потребует от вас приобретения дополнительного продукта, например, полиса ИСЖ. Взвесьте все риски такого предложения.

ИСЖ состоит из 2 частей:

- Гарантированная часть – это возврат 100 % от внесенных денег за все время действия страхования и премия, если она предусмотрена соглашением между клиентом и страховой компанией.

- Инвестиционная – выплата инвестиционного дохода от вложенных средств страхователя в активы, предложенные страховщиком. Не является гарантированной. За весь срок клиент может заработать 0 руб., что с успехом демонстрирует компания, с которой сотрудничает мой муж.

Взаимодействие со страховой компанией заключается в следующем:

- Выбор программы страхования и заключение долгосрочного договора. Обычно на срок от 5 лет.

- Регулярное перечисление взносов на счет страховщика. Как правило, 1 раз в год.

- Внесение изменений в договор в случае частичных изъятий средств раньше срока.

- Иногда можно поменять направление инвестирования. Например, в полисе моего мужа допускается один раз в год выбрать между российским и зарубежным рынком.

- Оформление подтверждающих наступление страхового случая документов и получение выплат.

На первый взгляд ИСЖ выглядит идеальным продуктом для тех, кто не хочет самостоятельно разбираться в инвестициях, а хочет доверить это профессионалам, плюс еще и застраховать свою жизнь. Но дьявол кроется в мелочах. В них сейчас и будем разбираться.

Что такое ИСЖ и НСЖ

Страхование жизни в РФ постепенно превращается в продукт, помогающий осуществлять финансовое планирование и производить инвестирование средств. Хотя у большинства россиян все еще бытует мнение, что страхуют свою жизнь либо обладатели опасных профессий, либо только очень ответственные граждане, думающие о том, как облегчить жизнь близких при «наступлении страхового случая».

На самом деле, кроме роли «подушки безопасности», страхование жизни может стать средством достижения разных целей, например, обеспечить дополнительный доход. Разумеется, речь в данном случае идет об особых видах страхования, потому что привычное большинству рисковое страхование принесет доход, только если с застрахованным что-то случится. Но лучше все-таки оставаться живым и здоровым, а уплаченный страховой взнос пусть станет доходом страховщика.

Два других вида страхования жизни работают иначе. И самое главное отличие в том, что сумма страхового взноса не «теряется», а возвращается страхователю (по истечении срока действия договора) либо указанному выгодоприобретателю (при наступлении страхового случая). Иногда на сумму взноса могут быть начислены проценты по итогам инвестиций. Существенно отличаются и сроки: рисковое обычно оформляется на год, накопительное – от 5 до 35 лет, инвестиционное – от 3 до 7 лет. С рисковым все понятно, а вот каким образом работают два других полиса — разберем более детально.

НСЖ – накопительное страхование жизни Итак, человек ставит перед собой цель: через 10 лет необходимо иметь определенную сумму, которая понадобится для оплаты обучения ребенка в вузе. 10 лет – долгий срок, нельзя предугадать, как сложится жизнь, будет ли возможность взять кредит, будет ли стабильная зарплата и т.д. В данный момент есть возможность делать накопления, но хочется их обезопасить, гарантировать наличие нужной суммы к определенному моменту. И клиент обращается в страховую компанию с целью оформления полиса накопительного страхования жизни.Далее регулярно он делает взносы, размер которых зафиксирован в договоре, и через десять лет получает сумму, которую удалось скопить.Резонный вопрос: зачем? Если не подходит дедовский метод накоплений дома, можно открыть банковский вклад – это привычно и понятно. Разумеется, выбор способа накоплений остается за гражданином, но следует учитывать одно кардинальное отличие: НСЖ гарантирует, что требуемая (указанная в договоре) сумма окажется в семье! Если владелец полиса уходит из жизни, деньги выплачиваются немедленно и являются в таком случае выплатой по страховке

Данная сумма (и это крайне важно) не включается в состав наследства, а передается непосредственно выгодоприобретателю. То есть не нужно ждать полгода, оформлять массу документов и уплачивать пошлину нотариусу.Вклад работает иначе: после смерти владельца его наследники не могут рассчитывать на получение запланированной суммы

Возврату подлежат только накопленные к этому моменту средства и не сразу, значит, планы, на реализацию которых требовались деньги, останавливаются или вовсе отменяются.

ИСЖ – инвестиционное страхование жизни У человека есть определенная сумма денег, с которой он может безболезненно для себя на некоторое время расстаться, чтобы через несколько лет истребовать ее и, возможно, получить дополнительные выплаты, зависящие от успеха/неудачи инвестиций. Прибыль может присутствовать, ее может не быть, но сумма взноса выплачивается всегда.ИСЖ предполагает заключение договора на срок от 3 до 7 лет, чаще всего – 5 лет, и единовременное внесение страхового взноса, который становится инвестиционным капиталом. Компания инвестирует деньги клиента согласно своим стратегиям, которые могут оказаться удачными и принести дополнительный доход, или убыточными, в таком случае выплат сверх взноса не последует.И вновь вопрос: зачем? Если есть деньги, разве нельзя инвестировать их самостоятельно, без посредников? Можно, при условии верно выбранной тактики и сопутствующей удачи размер дополнительного дохода в разы превзойдет стартовый капитал. Но если инвестиции будут неудачными, ни о каком возмещении потраченных средств речи не идет. Выбор вида вложения и ответственность за его итог целиком ложатся на плечи гражданина. Полис инвестиционного страхования жизни является гарантией возврата взноса при любом итоге инвестирования, поскольку компания старается оптимально распределять средства по инвестиционным каналам.Получение страховых выплат обеспечивается в соответствии с законом «Об организации страхового дела», но вносимые средства не страхуются Агентством по страхованию вкладов, поэтому к выбору компании, предлагающей ИСЖ, нужно относиться крайне ответственно.

Насколько выгодны ИСЖ и НСЖ

В 2018 году страхование жизни подняло показатели страхового рынка до заоблачных высот, дав страховщикам более чем тридцатипроцентный рост сборов. Случилось это, в основном благодаря активным продажам полисов инвестиционного страхования жизни, которое российские граждане под влиянием страховщиков воспринимают как более выгодную альтернативу привычным банковским вкладам. Однако эксперты говорят (и их слова подтверждаются объективной статистикой), что в 2019 году темпы продаж существенно упадут.

Причиной этому служит влияние Центробанка и законодательно закрепленная обязанность страховщиков открыто и честно предоставлять информацию об условиях НСЖ и ИСЖ, условиях страхования и выгодах, которые в реальности не соответствуют рекламным обещаниям, а потому становятся неинтересны людям.

Идеи, заложенные в страхование жизни, правильные. Создание некоего финансового фонда, гарантирующего безопасность в случае возникновения непредвиденных обстоятельств, грамотные инвестиции с целью повышения дохода – все это расценивается исключительно положительно. В западных странах практика страхования применяется массово: с раннего детства в людях воспитывается финансовая грамотность, что позволяет создавать «подушку безопасности» на случай потери работы, тяжелой болезни и т.д. Но за границей эти инструменты реально работают и позволяют получать доход. В России же всерьез рассчитывать на прибыль не приходится.

Накопительное страхование подразумевает высокие взносы (ведь страхователь обязан копить желаемую сумму, изначально указанную в договоре), которые и дополнительного дохода не приносят – в лучшем случае, проценты могут хотя бы немного сгладить негативное влияние инфляции, но не более. В итоге размер полученной суммы в современных условиях оказывается уже недостаточным для реализации намеченных несколько лет назад целей. Инструмент себя не оправдывает.

Равно как и инвестиционное страхование жизни, большая часть взноса на которое вкладывается в безрисковые активы. Таким образом, страховая компания обеспечивает себе страховку на случай, если инвестиции (в которые вкладывается меньшая часть взноса) будут убыточными. Но для клиента никакого смысла в таком хранении средств нет: отдавая крупную сумму денег сегодня, через несколько лет он получает ее в том же размере, но не в том же эквиваленте – из-за инфляции происходит серьезное обесценивание.

Что же делать в таком случае? Например, воспользоваться страхованием жизни за рубежом, где разработаны и действуют весьма эффективные продукты, позволяющие выгодно страховать жизнь и при этом инвестировать средства с гарантированной доходностью.

Плюсы и минусы ИСЖ

Для того чтобы решить для себя стать владельцем полиса ИСЖ или нет, в перовую очередь нужно рассмотреть все положительные и отрицательные стороны этого вопроса.

Достоинства

Недостатки

Любая страховая выплата не может быть обложена налогом. Напомним, что компания начисляет деньги при наступлении рисковых событий оговоренных в договоре.

Страховые взносы вкладчика не являются имуществом, а значит, не могут быть подвержены каким – либо конфискациям, арестам либо разделу между супругами в случае их развода.

Страховые выплаты не передаются по наследству. Обычно вкладчик указывает лицо, которому он доверяет их получить в случае наступления страхового случая.

Наличие страхового вычета. Каждый участник ИСЖ может получить вычет в размере 13 %, при условии, что он внес на счет компании сумму не менее 120 000 рублей.

Договоры ИСЖ хотя и заключаются на длительный срок, при этом сумма дополнительных взносов не меняется несмотря на экономическую обстановку в стране.

Регулярный взнос денег на счет, а так же невозможность их потратить развивает в человеке не только дисциплинированность, но и учит заботиться о завтрашнем дне.

Система гарантирования вкладов в отношении страховых полисов не работает. Потому как инвестиционный продукт – это услуга компании, а не банка, а значит, такой вклад не может быть защищен

Вместе с тем принимая во внимание тот факт, что договоры ИСЖ заключаются на длительный срок, никто не может дать гарантии, что страховая компания не обанкротиться через несколько лет, и с ней не исчезнут все вложенные деньги вкладчиков

После подписания договора ИСЖ вкладчик не может его досрочно расторгнуть. В противном случае страховая компания потребует компенсацию

А такие расходы могут составлять порядка 80% от суммы вклада.

Никакая страховая компания не дает гарантии о том, что вкладчик получить какой-то инвестиционный доход.

Более того узнать подробную информацию о деятельности компании в области инвестиций просто невозможно. Клиентам приходится верить тем цифрам, которые им предоставит компания.

Договор ИСЖ не может быть заключен, если вкладчик является инвалидом, либо находится на амбулаторном лечении. Обо всех нюансах клиент должен сам поставить в известность сотрудника компании. К сожалению, случаются неприятные моменты, когда клиент вовремя не сообщил о своей болезни, и в результате он не может получить страховую выплату. Очень часто по причине недосказанности договора признаются недействительным.

Договоры ИСЖ содержать внушительный перечень случаев, которые страховыми считаться не будут. Например, совершение ДТП в нетрезвом состоянии, либо заражение ВИЧ инфекцией. Естественно, что при наступлении нестрахового случая никто ничего платить не будет.

Однако и факт наступления страхового случая необходимо еще доказать. Для этого потребуется собрать немало подтверждающих документов.

Длительный срок проверки предоставленного пакета документов на выплату. Обычно он составляет не менее 14-ти рабочих дней. Однако и это еще не все. В случае принятия положительного решения, деньги, на счет застрахованного поступают не сразу, а в течение 10-ти рабочих дней..

Стоимость полиса может меняться от количества страховых рисков. Чем больше перечень, тем выше цена и наоборот.

Как видно из представленной информации, договор ИСЖ имеет как весомые «плюсы» так и «минусы». Естественно, что при заключении договора каждый человек сам решает, что для него важнее получение большой прибыли, которая может с лихвой перекрыть все отрицательные моменты, либо отсутствие риска и небольшой процент

Однако стоит обратить пристальное внимание на ряд нюансов, о которых речь пойдет далее

Оформление

Для оформления страховки нужно обратиться к выбранному страховщику. При себе нужно иметь паспорт и деньги.

Компания подготовит текст страхового договора, в соответствии с выбранной страховой программой и его нужно будет только подписать.

Что указывается в договоре:

- страховая сумма и размер страховых взносов;

- срок страхования;

- весь комплекс рисков, которые покрывает полис;

- права, обязанности, ответственность сторон;

- порядок выплат и размер возмещения в зависимости от вида страхового события.

Договор всегда подписывается в письменной форме. Многие компании предоставляют возможность оформить заявку онлайн на покупку полиса страхования жизни. Это сокращает сроки оформления, ведь большую часть данных можно отправить через интернет.

В качестве дополнительных документов, после заполнения анкеты страхователя, компания может попросить медицинские справки о состоянии здоровья. Например, это возможно, если у клиента были в прошлом серьезные заболевания.

Доходность

Страховщики зарабатывают немного, если сравнивать с высокорискованными инвестициями в акции или в недвижимость. Среднегодовая доходность редко когда превышает 6-8% годовых в рублях.

В основном компании выбирают сбалансированные консервативные стратегии и умеренный, но стабильный доход.

Когда рассчитывать на получение выплат?

Выплаты проводятся после признания страхового события. Делается это в сроки, указанные в договоре (обычно в течение месяца). Суммарный размер страховой суммы по каждому риску, за исключением ДТП или авиакатастрофы, страховщики часто ограничивают.

Например, в договоре прописывается, что выплаты не могут превышать 1,5-2 млн. рублей. Если клиент умер, то наследникам потребуется подождать 6 месяцев для получения выплаты.

Наступил страховой случай: что делать?

При наступлении страхового случая нужно известить страховщика в течение месяца. Подаются также документы на выплату, в соответствии со списком, указанным в договоре. Это делает либо сам застрахованный, либо его наследники.

В страховую компанию подается:

- заявление о страховой выплате;

- копия паспорта;

- договор страхования жизни;

- полные банковские реквизиты для перечисления страховой выплаты;

- медицинские справки, подтверждающие факт наступления инвалидности или заболеваний (например, справка МСЭ об установлении группы инвалидности и пр.);

- свидетельство о смерти и другие документы.

Если соблюдены все формальности, то страховщик выплачивает деньги на банковский счет клиента. Например, по страховому риску «Дожитие», единовременно выплачивается 100% страховой суммы и начисленный дополнительный инвестиционный доход на дату страхового случая.

По риску «Смерть» в первые несколько лет делается единовременная выплата, равная сумме страховых взносов, подлежащих уплате до даты наступления страхового случая и плюс инвестиционный доход. Если клиент умер от несчастного случая или попал в ДТП, то его наследникам выплачивается 100% страховой суммы.

Обзор лучших программ

РОСГОССТРАХ-Жизнь.

Компания предлагает целый ряд программ страхования жизни. Самые популярные: “Забота о будущем: Престиж», “Забота о будущем: Комфорт для детей”, “Комфорт для взрослых”.

Величина начисленного дополнительного дохода не гарантируется и определяется в зависимости от результатов инвестиционной деятельности компании.

ИНГОССТРАХ-Жизнь.

Что еще нужно знать об ИСЖ и НСЖ

-

Налоговый вычет Налоговые вычеты на страхование вошли в обиход налоговиков в 2015 году.Претендовать на данный вид вычета могут граждане РФ, являющиеся плательщиками налога на доходы физических лиц. Налоговый кодекс (ст. 219) регламентирует, по каким видам договоров страхования можно получить вычет. В их числе договор добровольного страхования жизни на срок не менее 5 лет. То есть, полисы накопительного и инвестиционного страхования жизни становятся основой для обращения в налоговую за возвратом 13-процентной части от суммы взноса.Вычет будет рассчитываться от суммы взносов, не превышающей 120 тыс. рублей. При этом в названный лимит входят и другие расходы, получившие название социальных. Исключение составляют дорогостоящее лечение, обучение детей и пожертвования.Обращаясь за вычетом, следует подготовить пакет документов, в котором справка 2-НДФЛ и заполненная декларация дополнены полисом и документами, подтверждающими уплату взносов. Этой возможностью обязательно нужно пользоваться, ведь, учитывая длительность периода договора, сумма вычетов может быть весьма значительной

Пример. Павел оформляет полис накопительного страхования жизни, рассчитанный на 15 лет, в 2018 году. Ежегодный взнос составляет 100 000 рублей. В 2019 году Павел подает документы на налоговый вычет 13% от суммы страхового взноса. 13% × 100 000 = 13 000 – сумма налогового вычета к выплате.

Если размер ежегодного страхового взноса равняется 150 000 рублей в год, то вступает в силу лимитированный законом максимум (120 тысяч рублей) и сумма вычета будет рассчитываться так: 13% × 120 000 = 15 600 рублей налогового вычета.

-

Юридические нюансы Продолжая тему налогов, стоит отметить, что выплата накоплений по окончанию срока действия договора признается страховой и не подлежит налоговому учету. НДФЛ будет удержан только с полученной прибыли и только свыше ставки рефинансирования Центробанка (ключевой ставки).Есть и другие тонкости, которые необходимо учитывать. Взносы по договорам накопительного и инвестиционного страхования жизни не являются совместно нажитым имуществом супругов и не подлежат разделу при разводе, их нельзя арестовать и взыскать через судебные органы.

Пример. Дмитрий и Марина – супруги, владеют квартирой, машиной, загородным участком и банковским вкладом. Также Марина заключила договор инвестиционного страхования жизни, в котором выгодоприобретателем значится Дмитрий.

Случилось так, что супруги разводятся. Предстоит раздел имущества, нажитого в законном браке. Не имеет значения, на кого оформлен автомобиль, а кто по документам является владельцем вклада в банке – имущество делится поровну. При этом полис ИСЖ продолжает принадлежать исключительно Марине, как и все взносы по нему. Более того, в любой момент женщина может потребовать исключить бывшего мужа из выгодоприобретателей и выбрать другого человека, которому перейдут деньги в случае ее смерти.

Доходность ИСЖ

Раз вы еще здесь, посмотрите реальные доходности программ по инвестиционному страхованию жизни.

Как вам доходность полиса АльфаСтрахование от 10 до 30% по полису ИСЖ? Прибыль получена за 7 лет.

Это соответствует средней годовой доходности в 2-4%. И это при том, что текущая ставка по депозитам составляет более 7%. А в 2014-2015 годах она превышала двузначное число. Можно было открыть вклады под 15-18% годовых и выше. И получить аналогичную гарантированную прибыль всего за 1-2 года. И не покупать полис ИСЖ на 7 лет.

Ниже представлена прибыль, от вложений в высокодоходные активы за 3 года.

Только учтите, что показана прибыль от роста базового актива. С этого нужно будет брать только сумму согласно коэффициента участия.

В итоге имеем скромную реальную прибыль в 3-5% за за трехлетний период, которую получают владельцы ИСЖ.

Чтобы быть объективным отмечу, что есть программы показывающие неплохие доходности. Но в большинстве случаев это связано со случайным стечение обстоятельств: удачным времени покупки полиса или выбором направления инвестирования.

Например, только за счет резкого обесценивания рубля все валютные инвестиции сразу же принесли владельцам прибыль. Или полис куплен как раз в момент начала резкого роста актива.

На сайте Росгосстрах есть калькулятор, показывающий доходности полисов ИСЖ по разным стратегия. Просто изменяя срок инвестирования посмотрите как менялась бы ваша прибыль.

И не всегда увеличение срока влечет повышение прибыли. Часто бывает наоборот. На отрезки 3 года получили 50% дохода. А на 5-м периоде прибыль снижается до 20%.

Доходность ИСЖ

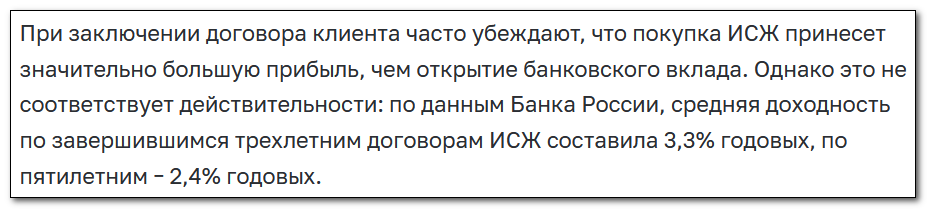

Наиболее интересный для многих пункт это доходность программ инвестиционного страхования. Продавцы полисов ИСЖ часто называют их «улучшенным депозитом», имея в виду, что при доходности на уровне депозитного вклада вы получаете полноценную страховую защиту. А то и просто обещают высокую доходность со страховкой, т.е. продают идеальный финансовый инструмент.

Но соображения выше и здравый смысл подсказывают, что повышенная доходность тут должна возникать нечасто — при хорошем результате инвестиционной части вклада. Если же она будет хотя бы на уровне депозита, то инвестор просто в силу комиссий страховой компании должен получить меньше.

На самом же деле ситуация для инвестора еще хуже, поскольку продавец ИСЖ получает сразу порядка 15% от суммы вклада инвестора. Это возможно в результате длительного срока страхового полиса, когда его владелец может расторгнуть договор только с сильным убытком. Цифра взята из данных ЦБ, согласно которым «вознаграждение кредитным организациям составило 14,8% от совокупных взносов по страхованию жизни»

Средние цифры доходности по ИСЖ прямо публикуются на том же сайте банка России:

Кроме того, инвестиции посредством ИСЖ не защищены Агентством по страхованию вкладов. Если инвестор вкладывает свои деньги на банковский депозит, то даже в случае банкротства банка он получит до 1.4 млн руб. от страхового агентства. Взносы по ИСЖ никак не застрахованы: в случае банкротства страховой компании и отсутствия перестраховщика клиенту придется возвращать свои деньги в судебном порядке, и вероятность получить полную сумму весьма мала. Однако клиенты часто об этом почему-то не знают, как и о последствиях досрочного прекращения отношений с компанией.

Выводы

При оценке ИСЖ стоит упомянуть такие положительные моменты, как удобство наследования счета и невозможность предъявить претензии со стороны третьих лиц. Последнее иногда пытаются использовать для сохранения незаконно полученных сумм, однако в данном случае они недоступны не только для других, но и частично для самого владельца полиса: расторгнуть договор чревато большими убытками. Однако для честного гражданина есть дополнительная возможность воспользоваться налоговыми вычетами.

Главные минусы продукта — низкая ликвидность и низкая доходность с очень большой переплатой посредникам, продающим страховки (например, банкам) и собственно страховой организации. В последнее время многие сотрудники банков грешат тем, что подсовывают неграмотным клиентам ИСЖ вместо депозитного счета. В случае зарубежной страховой компании посредника просто не избежать, поскольку ваш договор оформляет финансовый консультант, представляющий страховщика. И в его услуги заложена отличная комиссия — я знаю, поскольку был представителем одной компании в течение года.

Что важно знать про ИСЖ?

ИСЖ не является вкладом. Вследствие этого у ИСЖ нет страхования вкладов. После отзыва лицензии у страховой компании возможны два варианта развития событий:

- компания расторгает договор и возвращает полученные вклады;

- компания передает ваш контракт иной страховой фирме, которая станет им заниматься.

Если страховая фирма не совершила ни одного, ни другого, то вы сможете вернуть страховые вклады только общим способом взыскания долгов с банкрота.

Важно выбрать надежную страховую фирму. Доход от ИСЖ не гарантируется

Прибыль может быть как значительной – 20, 50 и 100 % в год, так и низкой – 1 % и 0 %

Доход от ИСЖ не гарантируется. Прибыль может быть как значительной – 20, 50 и 100 % в год, так и низкой – 1 % и 0 %.

Страховая защита ИСЖ была уменьшена. Чтобы сделать больше финансируемую часть инвестиционного взноса, фирма снижает долю риска. С одной стороны, это позволяет получать большую прибыль. С другой стороны, страховая защита для этих программ минимальна.

ВАЖНО! Следует тщательно прочитывать договор