Где застраховать жизнь на 10 миллионов

Итак, вы понимаете — на какую сумму вам нужна защита. Теперь необходимо выбрать страховую компанию для выпуска полиса. Как это сделать?

Прежде нужно понять, из каких компаний вы можете выбирать. Первое, что приходит на ум — это отечественные компании по страхованию жизни. Многие люди на этом и заканчивают поиск доступных страховщиков.

Однако стоит взглянуть на выбор страховой компании несколько шире. Дело в том, что любой россиянин может страховать жизнь в зарубежных компаниях. В тех компаниях, которые готовы принимать на страхование жителей России.

Почему имеет смысл рассматривать предложения зарубежных компаний по страхованию жизни? Дело в том, что страхования тарифы в западных компаниях значительно ниже, чем у российских страховщиков. И это имеет серьёзное значение, если вам нужно застраховать свою жизнь на крупную сумму.

Есть и ещё один важный аспект, который нужно учитывать. Для отечественных компаний 10 миллионов рублей — довольно крупная сумма. И поэтому очень вероятно, что подающего заявление на страхование человека попросят подтвердить его доход.

Не всегда человек сможет подтверждать свой доход. Или он не захочет этого делать — потому что это связано с бумажной волокитой и потерей времени. С этой точки зрения полис в зарубежной компании открыть значительно проще, потому что сумма в 10.000.000 рублей, или же примерно 130.000 USD — это очень небольшая сумма для страхования жизни с их точки зрения. И нет необходимости подтверждать доход для выпуска такого полиса.

Наконец, зарубежный рынок значительно старше, чем отечественный. И поэтому в зарубежных контрактах есть опции и свойства, которые в российских полисах ещё не предлагаются. Поэтому в зарубежной компании вы сможете застраховать жизнь по значительно более низким тарифам. И получить при этом удобный, функциональный контракт.

Скачайте краткий PDF обзор решений по страхованию жизни, которые вы можете использовать:

Расчёт накопительного страхования в калькуляторе НСЖ

У каждой компании, предлагающий НСЖ — есть специальная программа для расчёта полисов. Детали будущего контракта будут зависеть от многих параметров. Среди них — пол и возраста человека, сумма и срок накопления, и ряд других данных.

Рассмотрим, как делается расчёт на примере калькулятора НСЖ «Премиум» компании PPF страхование жизни. Об этом я подробно рассказал в своём видео:

https://youtube.com/watch?v=MWThxLQ0Iu8

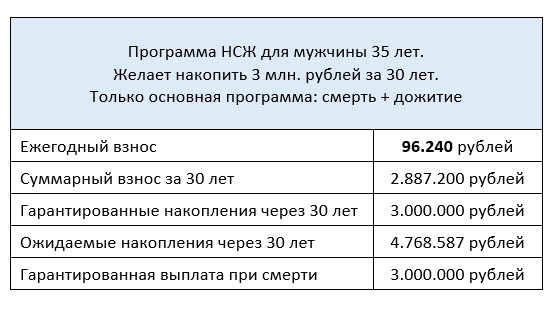

Рассчитаем сначала полис, в который включена лишь только основная программа. Напомню, что это совокупность двух событий – дожитие до окончания действия договора, либо уход из жизни по любой причине. Никакие дополнительные опции сейчас не включены.

Итак, Ивану Ивановичу 35 лет, он желает накопить в своём полисе 3.000.000 рублей за 30 лет. Тогда финансовые параметры его договора будут выглядеть следующим образом:

Расчёт программы НСЖ на примере «Премиум» PPF Страхование жизни

Расчёт программы НСЖ на примере «Премиум» PPF Страхование жизни

Что такое гарантированный и ожидаемый капитал? Гарантированный капитал – это гарантированные накопления в полисе к его завершению.

Однако страховая компания предполагает получить ещё и дополнительный инвестиционный доход. Который увеличит накопления человека. И поэтому она указывает также ожидаемый капитал, который, однако – не гарантирован.

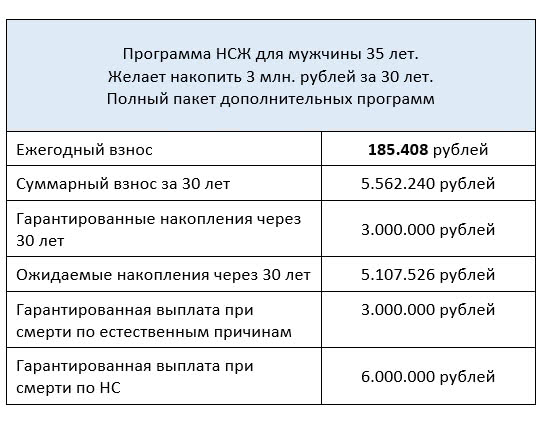

А теперь давайте посмотрим, каковы будут условия договора Ивана Ивановича, если он подключит в своём контракте вообще все дополнительные опции, доступные в полисе:

Проект контракта смешанного страхования с дополнительными программами

Проект контракта смешанного страхования с дополнительными программами

Мы видим, что накопления в полисе меньше суммы взносов, которые Иван Иванович сделает в свой полис за 30 лет. Это результат того, что в полис добавлены все возможные дополнительные программы. Они всесторонне защищают человека — но и расходуют много средств для этого.

Вы можете сравнивать накопительное страхование жизни сбербанка, ВТБ и других крупнейших игроков на рынке. Расчёты будут весьма похожи, потому что рынок этот рынок весьма конкурентный.

Часто НСЖ преподносится как способ создания пенсионного капитала. Однако вряд ли вы сможете накопить нужный себе капитал с помощью такого контракта. Потому что капитал вам нужен очень значительный. О том, как его рассчитать и создать — я рассказал в своем видео, включите:

https://youtube.com/watch?v=cHLi6Way2Bc

Виды договоров страхования жизни

Пожизненное страхование на случай смерти. Страховщик обязуется выплатить указанное в договоре страховое обеспечение выгодоприобретателям в случае смерти застрахованного лица, когда бы она не наступила. Договор не ограничен датой окончания. Страховые взносы уплачиваются в течение определенного срока (пожизненное страхование на случай смерти с сокращенным сроком платежа страховых взносов) или в течение всей жизни застрахованного (пожизненное страхование на случай смерти с пожизненным платежом страховых взносов). Разумеется, в последнем случае страховой платеж будет выше, чем в первом. Этот вид страхования является наиболее распространенным в мире и имеет множество модификаций.

Временное страхование на случай смерти. Страховщик обязуется произвести выплату в случае смерти застрахованного в течение оговоренного периода времени. В случае же дожития застрахованного до конца обусловленного периода страхование прекращается, а страховщик освобождается от обязанности производить выплату. Данный вид страхования жизни является рисковым и не содержит элементов накопления. Временные договоры страхования на случай смерти часто заключаются с условием их автоматического возобновления. Существует несколько разновидностей временного страхования на случай смерти: страхование с возрастающей или убывающей страховой суммой и т. д.

Страхование на дожитие. Страховым случаем является дожитие застрахованного до срока, указанного в договоре. При дожитии страховщик берет на себя обязательство выплатить страховую сумму. В случае же смерти застрахованного ранее наступления этого срока страховщик либо освобождается от выплаты, либо возвращает поступившие к нему страховые взносы (обычно с некоторым удержанием). Страхование на дожитие является особой формой накопления денежных средств. К разновидности страхования на дожитие относится образовательное страхование.

Смешанное страхование. Смешанное страхование жизни представляет собой комбинацию двух приведенных видов страхования: временного страхования на случай смерти (обеспечение ближних застрахованного) и страхования на дожитие (обеспечение самого застрахованного). При этом виде страхования страховщик обязуется выплатить страховую сумму, если застрахованное лицо доживет до определенного момента времени или же если оно умрет ранее наступления этого срока. На практике существует множество разновидностей смешанного страхования жизни.

Страхование рент (аннуитетов) является разновидностью страхования на дожитие и предусматривает наступление ответственности страховщика по выплате при достижении установленного договором возраста (или по истечении оговоренного времени после вступления договора в силу) в течение всей жизни застрахованного или определенного срока или сразу после заключения договора в течение всей жизни застрахованного или определенного срока.

Различают ренты (аннуитеты) немедленные (выплата которых начинается на первом же году после заключения договора страхования) и отсроченные (выплата которых начинается спустя несколько лет после заключения договора); пожизненные (выплачиваемые до смерти застрахованного лица) и временные (выплачиваемые при жизни застрахованного лица, однако не больше определенного числа лет). Рентные страхования с давних пор приобрели широкое распространение; ими пользуются преимущественно для того, чтобы получать от денежного вклада повышенный доход — больше того, какой можно иметь, пользуясь процентами на вклад, внесенный в банк.

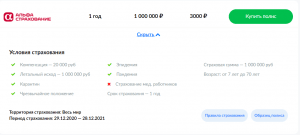

Стоимость и условия страхования

Важно знать, что цена вашего полиса будет зависеть от разных факторов. Кроме вашего состояния, страховые компании должны просчитать:

Кроме вашего состояния, страховые компании должны просчитать:

- набор рисков при страховании;

- условия страховки;

- срок, на который заключается страховка.

Из личных данных анализу подвергнуться: возраст объекта, его физическое состояние, профессия (вредная ли у вас работа и влияет ли она на состояние вашего здоровья) и даже пол. Так, например, почти во всех страховых компаниях используют плату таким образом, что мужчины всегда платят больше, чем женщины. Так, например, если дело касается возраста до 40 лет, разница является незначительной, или ее вообще может не быть.

Но вот все, что касается срока после данного периода, могут иметься большие различия. Так, согласно исследованиям экспертов, мужчина после 40 лет постоянно подвергает себя риску, а потому, чаще всего им придется платить на 10% больше, чем женщине в тех же самых ситуациях. Еще одним фактором является то, что согласно статистике, женщины живут намного дольше мужчин.

Согласно разности страховых компаний, страховые взносы вы также можете уплачивать по-разному. Одни требуют совершать выплаты ежемесячно, другие же – ежегодно или же вообще лишь единожды. Сроки уплаты могут равняться тому, каков срок вашей страховки, или же быть значительно короче его – этот вопрос зависит от договоренности страховой компании со страхуемым.

Так, если полис является бессрочным, в контракте отдельно прописывается время внесения выплат. После того как данный срок будет закончен, объект больше не должен будет вносить деньги, но будет застрахован до конца своих дней. Интересно знать, что некоторые контракты ставят ограничение на бессрочный образ, чем заканчивают его в тот момент, когда страхуемый достигает 100 лет. Также многие из них предлагают варианты неуплаты взносов, если объект поучит какую-либо инвалидность и больше не сможет приносить в семью доход.

https://youtube.com/watch?v=DX_F3Rc3sz4

Что выбрать?

Чтобы понять, какой из продуктов подойдет именно вам, надо определиться с целями и приоритетами. И НСЖ, и ИСЖ — это страховые продукты, но первый помогает накопить нужную сумму к определенной дате, а второй — накопить и приумножить за счет инвестирования.

НСЖ подойдет тем, кто готов копить долго (срок договора — более пяти лет), хочет застраховать свою жизнь и обеспечить близких в случае своей смерти или потери работоспособности

Важно понимать, что НСЖ — это не инструмент для инвестиций, а способ гарантированно накопить серьезную сумму (например, на образование детей, недвижимость или дополнительный капитал к пенсии). Если вы хотите получить более существенный доход за срок менее пяти лет, то вам больше подойдут классические вклады или ИСЖ

ИСЖ подойдет тем, кто хочет застраховать жизнь, но при этом не боится инвестировать часть средств в высокорисковые продукты

Важно помнить, что никто не гарантирует вам прибыль: страховые компании предлагают разные стратегии инвестирования, и вы можете выбрать, во что будут вкладываться ваши деньги

Какие программы предлагают страховщики?

Сегодня на российском рынке представлены четыре категории страхования:

1. Рисковое.

Речь идет о выплатах при наступлении только одного страхового случая – ухода из жизни страхователя. В зависимости от условий договора, оплачивается либо единоразовый взнос, либо оплата проводятся равными частями раз в год. При уходе из жизни клиента, указанные в полисе лица получают компенсацию.

По желанию можно выбрать смешанное страхование. В таком случае выплаты компенсации предусмотрены по болезни, при травмах. Накопительной части у такой страховки нет. Страхователь самостоятельно выбирает:

- Величину страхового покрытия.

- Перечень страховых случаев (травма, инвалидность, смерть и т.д.).

- Срок действия договора – от 1 года и до 20 лет, либо дольше.

Сколько именно необходимо будет платить каждый год по такому продукту, расскажет представитель страховщика. Многое зависит от действующих в компании тарифов, а также выбранных клиентом условий.

Особая категория рискового страхования – кредитное. По нему выгодоприобретателем становится банк, выдавший страхователю ссуду. При наступлении страхового случая предусмотренную договором выплату получит банк

Это особенно важно при кредитовании на крупные суммы. Страхование жизни для ипотеки – весьма востребованный продукт, без которого порой получить деньги на покупку квартиры или частного дома невозможно

2. Накопительное.

Комплексный продукт выполняющий функции страховки и накопительного счета. У такого полиса есть определенная, зафиксированная договором доходность, которая ниже, чем в инвестиционном страховании.

Предусмотрены две категории рисков:

- «Уход из жизни». Выгодоприобретатель получает компенсацию.

- «Дожитие до указанного события». По достижении определенного момента страхователь возвращает вложения с процентами.

Иными словами, продукт весьма выгоден для семьи, желающей иметь гарантию финансовой помощи в случае смерти одного из ее членов, а также выгодно вложить имеющиеся средства. Клиенты сами решают, какова будет величина взносов, их периодичность, срок действия договора. Обычно полис оформляют на 5-20 или даже больше лет. При меньших сроках доходность падает, а сумма вносов увеличивается.

3. Добровольное пенсионное.

Этот продукт имеет много общего с накопительным полисом. Разница состоит в том, что ожидаемым событием является только достижение страхователем пенсионного возраста. Клиент на свое усмотрение выбирает период, в течение которого выгодоприобретатель (он сам или кто-то из членов семьи) станет получать ежемесячные выплаты. Для этого в течение всего срока действия договора необходимо регулярно погашать взносы.

Востребованы две категории дополнительной пенсии:

- Пожизненная. Страхователь указывает отрезок времени, в течение которого будут производиться выплаты. Если с ним что-то случится раньше указанной даты, то остаток станут получать указанные в договоре лица.

- Срочная. Четко оговаривается возраст начала и окончания выплат. Например, с 65 до 80 лет.

Договором могут быть предусмотрены различные дополнительные условия. Например, от погашения полагающихся взносов клиент освобождается после получения статуса инвалида I или II группы. Размер компенсации может быть увеличен. Такие же условия оговаривают при несчастном случае.

4. Инвестиционное.

Клиент поручает страховщику распоряжаться собственными накоплениями, которые делят на:

- Гарантийную часть. При кризисе на фондовом рынке эту сумму инвестор получит обратно.

- Инвестиционную часть. Позволяет получать доход от вложений.

Страховые компании предлагают клиентам различные инвестиционные программы, условия которых зависят от того, какой конкретно инвестиционный портфель будет выбран. При агрессивной стратегии вложений действуют высокие риски, но и доходность в случае успеха значительная. Консервативная стратегия предполагает инвестирование в низкорисковые сферы экономики, где доходность невысока.

Если страхователь отдает предпочтение инвестиционному полису, то получает налоговый вычет со своих взносов

При этом важно помнить о том, что и взносы, и вероятная прибыль не застрахованы, как это делают банки. Если произойдет банкротство страховщика, то возврата вложений не будет

Поэтому так важно обращаться к услугам только самых надежных компаний.

Финансовая защита семьи

К завершению этой статьи вы уже знаете, как застраховать жизнь на 10 миллионов — или на нужную вам сумму. Всё больше людей в России задумываются о том, чтобы защитить себя для финансовой безопасности близких людей.

И чтобы решить эту задачу полноценно — нужно обеспечить себе высокий уровень защиты. Именно поэтому в заглавии статьи фигурирует довольно высокая сумма.

Одним из возможных решений этой задачи может быть полис на срок. Или term insurance в западной терминологии. С весьма небольшим бюджетом эти контракты могут защитить человека на очень высокую сумму. Однако убедитесь, что выбранный вами полис защищает человека от смерти по любой причине. Потому что страховка от смерти только лишь по несчастному случаю не даёт семье полноценной финансовой защиты.

Не забудьте скачать мой PDF-обзор решений по страхованию жизни доступных в России, чтобы выбрать для себя оптимальный полис.

А если вам нужна консультация по теме – просто напишите мне в удобном мессенджере, чтобы договориться о нашей онлайн-встрече:

Владимир Авденин, финансовый консультант

Читайте далее:

Где выгоднее страховать жизнь и здоровье жителю России и стран СНГ?

Как застраховать жизнь

Как выбрать и открыть страхование жизни и здоровья

Сколько стоит застраховать жизнь человека

Страхование жизни Unilife — почему сумма взносов меньше уровня защиты?

Страховка от COVID-19

Если вас интересует страхование жизни в период пандемии, то вы можете выбрать отдельную страховку от коронавируса.

Подобный вид страхования может оказаться более рациональным способом защиты своего здоровья. Банки и страховые компании обещают выплаты до 1 млн рублей в случае подтвержденного положительного теста на коронавирус.

Правда, по условиям, которые сильно разнятся от компании к компании, максимальная сумма выплачивается только в крайнем случае и зависит от ряда факторов.

Обратите внимание на следующие нюансы:

- покрывает ли страховка любые случаи заражения: как бессимптомные, так и требующие госпитализации;

- какой метод подтверждения диагноза принимает страховая компания;

- какая сумма выплачивается в случае бессимптомного заражения, госпитализации и летального исхода.

Какой полис выбрать для защиты на крупную сумму

Для защиты жизни от смерти существуют полисы с накоплениями, и без таковых. Самые простые контракты называются рисковым страхованием жизни. Эти полисы не накапливают средства. Они только защищают человека от смерти, и всё. Включите мой обзор с рассказом об этих контрактах:

https://youtube.com/watch?v=GwvzhZW2xVU

Какие же контракты рискового страхования вы можете можно использовать? Одним из наиболее эффективных решений сейчас является срочное страхование жизни компании Unilife. Включите мой рассказ с обзором этого контракта:

https://youtube.com/watch?v=gsHDF_1nYNk

Наряду с этим существую страховки, которые одновременно с защитой позволяют делать накопления внутри контракта. Например, так работает накопительное и универсальное страхование жизни.

Выбор конкретного решения зависит от задачи человека, которую нужно решить. Если задача в том, чтобы с минимальным бюджетом защитить жизнь на крупную сумму, тогда стоит выбрать полис без накоплений.

Однако многим людям по ряду причин, которые не являются предметом этой статьи — удобнее использовать полисы, которые накапливают денежную стоимость. И помимо защиты жизни решают для человека ряд других важных задач.

И ещё один важный момент, касающийся выбора полиса. Существуют контракты, которые выплачивают деньги, если только человек погиб в результате несчастного случая. Если же он ушёл по естественным причинам, скажем по болезни — то выплаты подобная страховка не предусматривает.

Почему это важно понимать. Потому что во многих случаях полис открывается, чтобы обеспечить финансовую безопасность семьи

Подробнее о том, почему это нужно — я рассказал в своём видео «Зачем нужно страхование жизни» — включите мой рассказ:

https://youtube.com/watch?v=YtIJXaRpNbo

Однако обеспечить полноценную защиту полисом от несчастного случая нельзя. Потому что всегда есть вероятность того, что человека покинет этот мир по болезни. И в таком случае семья, потерявшая кормильца — останется без средств к существованию.

Типы страховки

В страховых компаниях вы не найдете точную классификацию страховки жизни и здоровья, в каждой из них существуют свои критерии, которые обуславливают условия страховки и выплаты. Но существует несколько типов, которые употребляются на страховых рынках наиболее часто.

Так, для полной ясности, давайте выделим три абсолютно разных полиса, с отдельными критериями и условиями:

- Срочная страховка жизни и здоровья. В этом случае, в случае внезапной смерти раньше положенного срока, все деньги получит ближайший родственник или лицо, прописанное в контракте со страховой фирмой. Кроме этого, компания предлагает периодическую систему премий для страхуемого. Данный вид страховки не имеет возможности выкупа, но является самым дешевым вариантом. Чаще всего его используют перед неминуемой смертью объекта, которая будет в ближайшее время.

- Пожизненная страховка жизни и здоровья. В этом случае деньги получат объекты в независимости от того, когда умрет субъект, и что станет для этого причиной. Тут также присуща система премий, но чаще всего банки предоставляют ее одноразово. Возможность выкупа появляется не сразу, а с истечением какого-то времени. Основной выгодой данного страхования является то, что субъекты точно поучат свои деньги. А не только если объект умрет вовремя.

- Смешанная страховка. Данный вид принимается, если объект умрет раньше срока, или же если доживет до него. Из его особенностей хотелось бы отметить возможность полного выкупа, а также периодическую возможность премии. Данный вид страхования эксперты называют своеобразной инвестицией, так как платить вам придется достаточно много. А вот риском остается вопрос, получите ли вы свои деньги назад.

https://youtube.com/watch?v=epHStgDN4sU

Российские компании, осуществляющие страхование жизни

На рынках существует великое множество компаний, которые помогут вам застраховать свою жизнь, к ее выбору стоит подойти ответственно, так как это является вашим гарантом в случае болезни или смерти. Так, существует ТОП компаний, которые распределяются в зависимости от сумм, которые им выплачивают объекты. Так, на первый взгляд эта отдаленная цифра поможет понять нам, какой компании доверяют больше всего. Ведь никто не будет нести деньги в малоизвестную и непорядочную фирму.

| Компания | Суммы, которые были собраны в качестве сборов за год в миллионах рублей |

| Росгосстрах | 7 100 |

| Алико | 6 856 |

| Альфастрахование | 6 534 |

| СК Согаз-Жизнь | 4 056 |

| Альянс Росно Жизнь | 3 987 |

| СИВ Лайф | 3 156 |

| Ренессанс Жизнь | 2 031 |

Преимущества страхования жизни

Растущая популярность этой категории полисов имеет много веских причин, среди которых:

- Выплаты по страховым случаям не облагаются налогами. По риску «дожития» подоходный налог платят исключительно с разности между размерами выплат и взносов, причем обязательно учитывают ставку рефинансирования ЦБ РФ.

- Все выплаченные за год суммы можно вернуть обратно из уплаченного подоходного налога (налоговый вычет), если речь идет о добровольном страховании жизни при минимальной продолжительности от 5 лет.

- Суммы, получаемые страхователем, не являются частью наследства, их адресно получит только то лицо, которое указано в договоре.

- Полис не является имуществом. Это означает, что взыскания 3-их лиц на него обратить невозможно, равно, как и арестовать, изъять по судебному решению или поделить при расторжении брака.

Перечень страховых случаев

К страховым случаям относятся:

- Смерть от несчастного случая.

- Дожитие объекта до определенной даты, возраста.

- Госпитализация (не имеет значения, какова ее причина).

- Первичное диагностирование смертельной болезни.

- Инвалидность, обусловленная любыми причинами.

- Полная/частичная/постоянная потеря трудоспособности.

- Госпитализация, оперативное (хирургическое) вмешательство в результате возникновения несчастного случая.

- Временная утрата трудоспособности.

- Телесные повреждения, обусловленные несчастным случаем.

Страховыми условиями могут быть:

- Информация о наследстве.

- Информация о выгодоприобретателях по договору.

- Сведения о состоянии здоровья объекта.

- Информация о третьих лицах (если таковые имеются), которые могут способствовать возникновению страхового случая.

- Сведения о степени риска, которому объект подвергается процессе трудовой деятельности.

Страховой агент оценивает возможные степени риска абсолютно на всех стадиях заключения договора страхования жизни.

Оформить полис страхования жизни не могут лица:

- По программам страхования в случае смерти – от 5 до 90 лет.

- Граждане, которым на момент окончания действия полиса больше 100 лет.

- По страхованию от инвалидности (I или II группы) – от 18 до 60 лет (зависит от пола).

- По программам смешанного страхования – возраст 16-65 лет.

- По программам страхования в результате несчастных случаев – граждане от 1 года до 65 лет (полных).

- В случае постоянной утраты трудоспособности – возраст 18-65 лет.

- По специальным программам защиты различных страховых взносов, а также освобождения их от налогообложения.

Дополнительные возрастные ограничения могут вводиться на усмотрение страховщиков.

Чем могут отличаться договоры страхования жизни

Каждая программа имеет свои отличия, учитывать которые крайне важно. Перед окончательным выбором программы и подписанием договора следует внимательно прочитать условия полиса

Расторжение договора раньше срока влечет частичную утрату взносов. А если договор расторгнут в первый год после подписания, средства вообще не будут возвращены.

Временем действия

Договор заключается на срок от 1 дня до 20 лет или пожизненно. Чем меньше срок, тем ниже ставки и меньше итоговые выплаты.

Формой страхового покрытия

Выплаты могут производиться по дожитию до определенного возраста, при несчастных случаях, болезнях, в случае смерти.

Сроком и видом страховых выплат

Выплаты бывают единоразовыми, ежемесячными в виде пенсии или пособия, только при страховых случаях, или же компания берет на себя оплату лечения, медикаментов, кредитов и т.д.

Для чего нужно страховать жизнь и здоровье

Чтобы иметь возможность воспользоваться денежной компенсацией на лечение или в худшем случае – на похороны. Так ответит непосвященный. Но даже в стандартный страховой полис входит намного больше опций.

Если грамотно использовать предлагаемые страховые услуги, спустя 10-20 или больше лет можно получить такие выгоды:

- приличную сумму для обучения ребенка или для покупки квартиры;

- обеспечение безбедной старости;

- подспорье для молодой семьи с неопределенным будущим и необустроенным бытом, так как страховка поможет получить ипотеку или кредит на ремонт.

Страхование распространяется на любой вид деятельности человека и применимо практически во всех сферах. Полис защитит предприятие при банкротстве, поможет справиться с ипотекой или кредитом, оплатить медицинское лечение, отдохнуть. Страховок может быть несколько. А можно подобрать одну универсальную программу, максимально соответствующую запросам страхуемого.