Худший вариант сбережений

В народе ходит немало шуток на тему сбережений под подушкой, куда не дотянется вездесущая рука государства. Гобсеки, названные так по имени знаменитого персонажа Оноре де Бальзака, скорее удавятся, чем передадут свои деньги и ценности на хранение куда-либо, где они будут находиться вне поля их зрения. Безусловно, это худший вариант, уже хотя бы из-за одной инфляции.

Тем не менее, если другой вид хранения средств, кроме как в собственной квартире, неприемлем, имеет смысл задуматься над тем, где дома хранить деньги. Максимально в этом поможет металлический сейф из нержавеющей стали с цифровым кодом.

Альтернативные способы хранения сбережений

Определяющим фактором, почему же всё таки россияне хотят вкладывать именно в валюту понятен. Ибо он проистекает из многочисленных сопоставлений, а так же невозможностью более как-то реализовать свои средства.

Допустим мы решили не хранить деньги в валюте, а рассмотреть для себя альтернативные методы хранения своих сбережений. Рассмотрим поближе.

В какой валюте хранить деньги в 2020 году. Неужели недвижимость?

Недвижимость дело “такое”. Куда не сунься – везде требует больших затрат, а так же определённых знаний. При чём знания эти должны быть в разных сферах. Вас могут обмануть при оформлении договоров. И тогда вам потребуется кто? Юрист или человек который хотя бы что-то понимает в документах сего рода.

Далее, а куда собственно вкладываться? В первичное жильё? Дорого. Во вторичное? Рискованно! А может быть взять квартиру на стадии его строительства? Не плохой вариант заработать себе бессонные ночи. Вам нужно будет ждать несколько лет пока это жильё до строится. А достоят ли его вообще? И если застройщик окажется честным и порядочным, то где гарантии что он не разорится и не “сдаст назад” в отчаянной ситуации? Ведь мы же знаем, что все строительные процедуры ведутся ими за счёт кредитных средств. Значит, это не их деньги, и потом свет с огнём не сыщешь!

Украшения, техника, вещи

Более приземистый вариант вложения своих средств. Им не брезговали наши предки. И тогда, когда можно было обменять “вещь на вещь” то эта схема работала. Но сегодня всё изменилось, не только вещи обесцениваются, какой там, даже деньги! Поэтому, если вы сегодня возьмёте пылесос, то завтра можете продать её с 50% скидкой, не меньше!

Золотые изделия тоже всё противоречиво! Много мошенников. Даже среди опытных и закоренелых ювелиров можно встретить рассказы о том, что их новая партия оказалось не с той пробой, что они заказывали. Если уж их возможно обмануть, то что про нас то говорить, смертных?

А то колечко которое на вашей руке, или другой вариант украшающий ваше бессменное тело, может вам стоит его отнести в лавку, где его проверят на подлинность? А может и не стоит лишний раз себя огорчать, носите как носили ранее.

Ценные бумаги: акции, облигации, расписки

Думаю, здесь всё и так понятно без лишних слов… Риски, риски и ещё раз риски.

Давайте лучше рассмотрим с вами преимущества хранения наших сбережений в валюте.

Общемировые риски, фактор развитых и развивающихся государств

Существует упрощенное деление крупнейших стран мира на две группы: развитых и развивающихся, причем такая классификация не отличается особой строгостью. Принадлежность к определенной категории в экономическом смысле говорит помимо прочего о степени рискованности вложений в активы или валюту страны с точки зрения инвесторов.

При позитивных прогнозах относительно темпов роста мировой экономики наблюдается движение финансовых потоков в валюты развивающихся государств, которые позволяют получать более высокий уровень доходности. Если же усиливаются ожидания очередного мирового кризиса, то на рынках фиксируется переток капиталов в самые безопасные валюты. Прежде всего это доллар США, выполняющий функцию общепризнанной мировой резервной валюты.

В список валют, представляющих «тихие гавани» для инвесторов, обычно включают также японскую иену и швейцарский франк. Впрочем, в моменты паники на рынках основным приоритетом инвесторов является все же американский доллар.

Варианты хранения денег в валюте

Кроме вопроса, в какой валюте выгодно держать деньги, надо ответить для себя еще на один, какой вариант хранения выбрать.

Наличные

Очевидные минусы: при обмене на рубли они могут принести доход с той же вероятностью, что и убыток. Инфляцию тоже никто не отменял, пусть в США или Европе она пока и значительно ниже российской. Ну и место для хранения надо подобрать. Тумбочка, конверт и даже сейф – так себе вариант.

А о своей нервной системе вы беспокоитесь? Вдруг очередной обвал, мировой кризис. Наличные дома будут вас как огнем жечь, так захочется быстрее поменять валюту на что-то более надежное.

Банковские вклады

Вполне надежный вариант, если грамотно подойти к выбору банка. Посмотрим на некоторые предложения от ведущих российских банков.

|

Наименование банка |

Наименование вклада | Процентная ставка | Другие условия |

|

Сбербанк |

Сохраняй | max 2 % (доллары) |

Максимальный срок – 3 года, без пополнения, без снятия |

| ВТБ | Выгодный | max 3,5 % (доллары)

max 0,96 % (евро) |

Максимальный срок – 5 лет, без пополнения, без снятия |

|

Газпромбанк |

Валютный доход | max 2,8 % (доллары) | Максимальный срок – 1 097 дней,

без пополнения, без снятия |

| Россельхозбанк | Доходный | max 3,95 % (доллары)

max 1,1 % (евро) |

Максимальный срок – 1 460 дней, без пополнения, без снятия |

| Московский кредитный банк | Мечты | max 3,35 % (доллары) |

Максимальный срок – 380 дней, пополнение в первые 190 дней, без снятия |

Ставки по долларовым вкладам значительно привлекательнее. Можно поиграть сроками и суммами, от этих параметров меняется процентная ставка. Рассмотрите варианты с возможностью пополнения и капитализацией процентов.

Если совсем не хотите разбираться в инвестиционных инструментах, то валютные вклады как раз для вас. Для желающих попробовать что-то еще, есть еврооблигации и паевые инвестиционные фонды (ПИФы).

Еврооблигации

Специалисты называют еврооблигации хорошей альтернативой валютным депозитам. Облигация – это ценная бумага, покупая которую, вы даете в долг государству или частной компании. Они, в свою очередь, обещают вернуть не только потраченную вами сумму, но и выплатить купонный доход.

Еврооблигация – облигация в иностранной валюте. Можно выбрать ценную бумагу в зависимости от срока инвестирования и степени риска. Она позволяет заранее оценить доход по начисляемым раз в полгода или год процентам. Вы можете заработать не только на купонном доходе, но и на перепродаже облигации при росте цены

Но в этом случае важно не прогадать

Обратите внимание, что еврооблигации покупают через брокера, который работает на фондовом рынке. Поэтому в затраты следует включить еще и комиссионные

Ключевые моменты, которые должны знать владельцы еврооблигаций:

- вы обязаны заплатить налог на доходы: 13 % от купонного дохода + 13 % от продажи ценной бумаги + 13 % от курсовой разницы, если валюта выросла по отношению к рублю;

- система страхования вкладов не работает при инвестировании в еврооблигации, т. е. ваши вложения не застрахованы от риска потери;

- при дефолте компании, которая выпустила облигации, вы рискуете потерять вложенные деньги.

ПИФы

Не все хотят погружаться в аналитическую работу на фондовом рынке, следить за котировками, политическими и экономическими новостями и, в конце концов, самостоятельно принимать решения о покупке или продаже валюты или ценных бумаг в валюте.

Тогда еще один вариант вложения денег и сохранения их в иностранной валюте – ПИФы. Это своеобразная корзинка, в которую вы кладете купленные паи. А пай – это акции, облигации российских и зарубежных компаний, золото, недвижимость, валюта.

В рамках данной статьи нас в первую очередь интересуют валютные ПИФы. Например, инвестиционная группа “АТОН” предлагает ПИФ “АТОН – Фонд Еврооблигаций”. Это первый фонд, который предполагает покупку пая в долларах США. Преимущество очевидное – вы покупаете и продаете в долларах, ничего не теряя при конвертации.

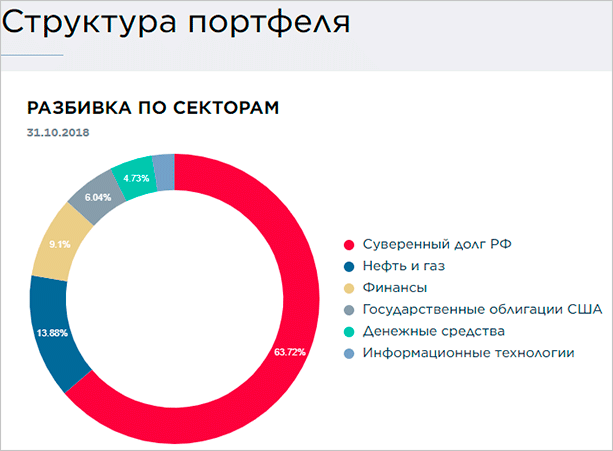

Структура инвестиционного портфеля выглядит следующим образом.

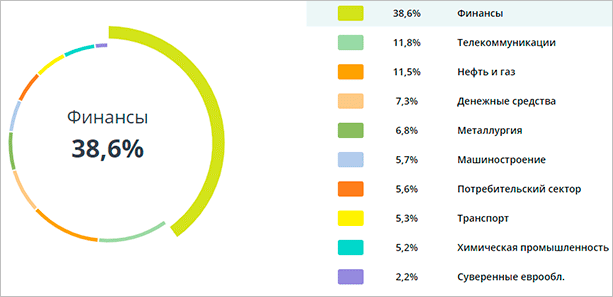

Или Фонд Глобальный долговой рынок от управляющей компании Сбербанка инвестирует за вас в валютные облигации развитых и развивающихся стран мира. Структура портфеля совсем другая.

Вы можете покупать ПИФы через управляющие или брокерские компании. Каждая из них предлагает разные продукты и разные условия обслуживания. На финансовом портале Банки.ру есть несколько форумов, посвященных вопросам инвестирования в ПИФы. Уделите время на их изучение или задайте свои вопросы таким же инвесторам, как и вы.

Доллар: факторы его роста и снижения в 2020 году

Факторы, играющие в пользу повышения курса в 2020 году:

- Основная резервная валюта мира.

- Любая политическая нестабильность подталкивает курс к росту. Дело в том, что инвесторы рассматривают доллар, как защитный актив (наравне с золотом). Поэтому в условиях назревающих военных конфликтов и подобных политических обострений, спрос на доллар будет расти. Что увеличит его стоимость.

- Введение американских санкций в отношении России. Как фактор нестабильности, так же на руку Штатам.

- Падение цен на нефть. Исходя из того, что США являются крупнейшим импортером нефти, низкие цены на данное сырье играют в пользу доллара. Поэтому экономике Америки выгодно, если очередное продление соглашения ОПЕК не состоится и цены на нефть рухнут.

- Наметившиеся сдвиги в переговорах США и Китая, ведущие к взаимной отмене пошлин и увеличения товарооборота между странами.

- Рост внутренней экономики Штатов прогнозируют большинство экономистов. На этих ожиданиях курс доллара будет расти. А вот в случае, если фактические показатели будут ниже ожидаемых, курс резко снизится.

- Импичмент. Потому что его не будет, а шума вокруг много, что повышает рейтинги Трампа. Помните, что у них выборы в 2020 году, так что осенью будет еще тот спектакль. Фондовый рынок, к слову, вообще никак не отреагировал на сообщение об импичменте, то есть никто в него не верит. Верят в сильный доллар и Америку.

Факторы, ведущие к снижению курса доллара

- Деэскалация военных конфликтов. Когда везде царит мир, доллар пребывает в унынии.

- Снижение добычи сланцевой нефти внутри страны приведет к увеличению объемов закупки. А так же к росту мировых цен на черное золото, что потребует больших расходов и приведет к снижению курса доллара.

- Мировая экономика все быстрее переходит на расчеты в валютах, альтернативных доллару. Доля доллара в международных расчетах составляет всего 40%. Популярность и курс «американца» падают со снижением спроса.

- На своем последнем заседании ФРС США сохранила процентную ставку на уровне 1,75%. Несмотря на то, что президент Д. Трамп неоднократно настаивал на ее снижении вплоть до нулевых отметок. Снижение ставки приведет к ослаблению доллара. Однако большинство аналитиков склоняются к версии сохранения ставки на текущем уровне и дальше.

- Заявления и твиты американского президента, который адресует свои «сообщения» всем возможным представителям власти совершенно не стесняясь. Он может на виду у всех угрожать китайцам или раздавать указания партнерам по ОПЕК, диктуя, что им делать. В любом случае, рынок всегда резко реагирует на такие «послания». При чем предсказать, что «выкинет» Трамп в следующий раз и как на это отреагируют валюты разных стран совершенно невозможно.

Несмотря на то, что за последний год рубль немного укрепился, общий тренд курса американской валюты – растущий, что отчетливо видно на графике.

С начала 2000-ных годов курс доллара растет достаточно уверенно и нам не кажется, что это движение вверх изменится в ближайшем будущем.

По прогнозам большинства аналитиков в начале 2020 года доллар ждет укрепление и некоторое ослабление позиций к концу года. Консенсус прогноз курса доллара выглядит так: в начале года доллар устремится в район 70 рублей, а к концу снизится до 65. Среднегодовой курс будет находиться в районе 67 рублей. Подробнее про это вы можете прочитать здесь.

Таким образом, на сегодняшний день большинство прогнозов сводятся к ослаблению рубля в следующем году. Это делает доллар неплохим выбором для хранения средств.

Какой валюте отдать предпочтения?

Одной из самых конвертируемых валют на мировом рынке является доллар США. Его используют как для внутренних, так и внешних расчетов. Также не стоит забывать, что доллар США является резервной валютой для многих государств. Да и бюджеты некоторых из них подвязаны именно к его курсу.

На курс доллара США влияют глобальные политические или экономические решения. Его курс может измениться очень быстро. Достаточно вспомнить период, когда он стоил около 75 рублей, а в течение года обвалился до 56 рублей. Сейчас он опять вырос до 65 рублей.

Курсовые колебания могут быть незначительными в течение определенного периода. Но как только правительство США принимает политическое решение, которое может повлиять на мировую экономику, курс либо идет резко вверх, достигая отметки в 98 руб. (ситуация с учетными ставками в июле), либо идет вниз.

Есть один минус хранения сбережений в этой валюте. При обмене крупной суммы (от 40 тыс. руб.) надо заполнять анкету клиента, указывать паспортные данные, ИНН и СНИЛС. Может потребуется доказать, что деньги были добыты не преступным путем.

Евро — вторая по популярности иностранная валюта. В отличие от доллара США, она более стабильна. Но и тут есть определенные нюансы. Она является валютой Евросоюза. В него входит много государств, которые не имеют единой кредитно-налоговой политики. Многие страны хотят выйти из Евросоюза. Но это практически никак не отражается на курсе валюты. Некоторые решения мировых лидеров способствуют его повышению. Как правило, курс увеличивается и уменьшается в пределах 0,10-0,30 рублей.

При обмене Евро можно потерять значительную сумму на оплату комиссии банку. Также при обмене большой суммы придется заполнять анкету клиента и доказывать при необходимости источник появления финансов.

Правительство РФ постоянно вносит коррективы в денежно-кредитную политику государства. Иногда возникают ситуации, когда устанавливают ограничения на покупку или продажу иностранной валюты. Если установлен запрет на покупку валюты от физических лиц, последние сталкиваются с массой проблем. Во-первых, до момента снятия запрета курс может обвалиться. Во-вторых, не стоит забывать о сложностях с обменом и доказательством того, что финансы получены честным путем. Например, от продажи имущества.

Поэтому многие граждане стараются хранить свои сбережения в национальной валюте — рублях. С одной стороны это правильно. Зарплаты и пенсии получают в рублях, траты на покупку товаров и услуг тоже в национальной валюте. Да и процент по рублевым вкладам гораздо выше, чем по вкладам в иностранной валюте. С другой стороны — неправильно. Инфляция растет, несмотря на показатели Росстата.

Доллар США, Евро и Рубль — самые популярные валюты сбережений граждан РФ. Некоторые отдают предпочтение хранить свои финансы в валютах других стран, например, Китая

И тут важно учитывать курсовые колебания. На курс валюты этой страны негативно влияет санкционная политика США

Стоит ли менять рубли на доллары сейчас — парадокс американской валюты

Ослабление американского доллара обычно происходит на фоне усиления аппетита инвесторов к риску: если перспективы развивающихся стран выглядят привлекательными, а инвестиции в них смогут обеспечить высокий уровень доходности, то потоки капитала направляются из США, провоцируя таким образом снижение курса доллара.

Но текущая ситуация совсем не похожа на это. Например, доходность 10-летних американских казначейских облигаций тестирует все новые минимальные уровни: в марте она рухнула ниже 1%, а потом и вовсе снизилась до отметки 0,5%. Более низкая доходность соответствует более высоким ценам на облигации. Столь низкий уровень доходности по самым надежным облигациям указывает на то, что инвесторы не верят в устойчивый долгосрочный рост экономики США и предпочитают оставаться в наименее рискованных активах.

Это значит, что в этот раз ослабление доллара связано с внутренними проблемами американской экономики, а не с перетоком средств на более перспективные рынки.

Рейтинговые агентства только добавляют масла в огонь: в конце июля Fitch пересмотрел свой прогноз по суверенному рейтингу США с нейтрального на негативный, оставив сам рейтинг на максимально высоком уровне AAA.

https://www.kupi2metr.ru/investiruem-v-nedvizhimost-2020/

>4 варианта хранения денег в валюте

Это еще один важный вопрос, на который стоит ответить: как именно хранить деньги? Рассмотрим следующие варианты:

- Наличные

Не самым выгодным вариантом будет хранить деньги в валюте наличными. Возможность получения прибыли при обмене на рубли составляет 50/50. Тем более всегда существует риск потери средств при инфляции, несмотря на то что в США и Европейских странах она намного ниже, чем в России. А сам факт хранения денег у себя дома будет доставлять постоянные переживания по поводу их кражи, пожара, наводнения либо в случае мирового кризиса и последующего обвала цен.

- Банковские вклады

Этот вариант безопасен при правильном выборе банка. Более выгодными являются ставки по долларовым вкладам. Их можно увеличить, правильно подобрав сроки депозитов и суммы вложений. Также выгодно использовать вклады с возможностью накопления и капитализацией процентов.

Если нет желания или времени подробно изучать инструменты инвестиции, то оптимальным решением будет хранить деньги в валютных депозитах либо рекомендуется остановить свой выбор, к примеру, на еврооблигациях или паевых инвестициях.

- Еврооблигации

Вместо валютных вкладов с таким же успехом можно хранить свои деньги в еврооблигациях. Покупаю облигацию, человек как бы одалживает свои средства государству или частной компании, которые будут обязаны вернуть сумму, потраченную на ценную бумагу, и выплатить купонный доход. Более того, можно получить дополнительную прибыль, перепродав облигации при росте цены

Но тут важно быть внимательным и учитывать все риски, чтобы вместо дохода не понести убытки

Еврооблигация – это ценная бумага, выпущенная в зарубежной валюте. Облигацию выбирают в качестве способа хранить своих деньги, учитывая сроки инвестирования и степени риска.

Следует обратить внимание, что необходимо будет потратить деньги на комиссионное вознаграждение, начисляемое брокеру, работающему на фондовом рынке, через которого происходит покупка еврооблигаций

Если выбор пал на приобретение еврооблигаций, важно учитывать следующие моменты:

Если выбор пал на приобретение еврооблигаций, важно учитывать следующие моменты:

- Должен быть оплачен налог на доходы, а именно 13 % от купонного дохода, еще 13 % от продажи облигации и еще 13 % от разницы курса в случае роста валюты по отношению к рублю.

- Для данного вида инвестирования не существует никакого страхования ваших сбережений от риска потери.

- В случае если компания, чьи облигации вы приобрели, потерпит дефолт, то возможно потерять все вложенные вами средства на выпущенные ею ценные бумаги.

- ПИФы

ПИФы – это очередной способ хранить деньги в иностранной валюте. Он используется, когда у инвестора нет желания следить за фондовыми рынками, котировками, новостями в экономике и политике и самому покупать и продавать валюту или еврооблигации.

ПИФы – это своего рода хранилище купленных вами паев (акций, облигаций и еврооблигаций, золота, недвижимости).

Какая есть альтернатива доллару?

Сказать, когда именно закончится текущее ослабление доллара на глобальном валютном рынке, довольно сложно, но долгосрочному инвестору стоит отдать предпочтение именно американской валюте.

Сравнение США и Европы с точки зрения привлекательности на длительном горизонте будет в пользу первых. В последнее десятилетие экономика США стабильно растет быстрее европейской, США имеют более развитый и важный для мировых финансов фондовый рынок, а политическая стабильность даже после протестных событий этого года выше, чем в Европе, где дезинтеграционные процессы возникают регулярно.

Ранее уже упоминалось, что в периоды высокой неопределенности доллар выступает защитным активом, его курс начинает укрепляться.

Помимо доллара есть еще как минимум две валюты, которые воспринимаются в качестве «убежища», — швейцарский франк и японская иена.

Эти валюты могут демонстрировать даже более уверенный рост, когда на фондовых площадках начинают доминировать панические настроения. Но их более долгосрочные перспективы, как и в случае с евро, достаточно туманны, а доходности по надежным облигациям также находятся в отрицательной зоне.

А тут мы писали — куда вложить деньги и получить прибыль?

Как хранить доллары в банковской ячейке

Многие консервативные инвесторы не готовы доверить свои сбережения банку, но и решение прятать дома крупные суммы считают недальновидным. Можно ли хранить деньги в долларах в виде наличности, пользуясь при этом надёжной системой защиты финансовых учреждений? Безусловно, если арендовать банковскую ячейку.

Ячейка представляет собой персональный сейф, расположенный за стальной дверью в надёжном хранилище. Спрятать в неё можно не только пачки купюр, но и драгоценности, документы, золотые монеты, коллекцию открыток. Разумеется, банки запрещают хранить здесь оружие, яды, радиоактивные и наркотические вещества.

Арендовать ячейку можно на любой период в установленных учреждением пределах. Если договор не предусматривает автоматической пролонгации, за неделю до истечения срока банк извещает пользователя письмом, по электронной почте или через СМС. Через 30 дней содержимое сейфа изымается и помещается в общее хранилище, откуда забрать его можно только после погашения долга. Таким образом, при грамотном использовании банковская ячейка может стать надёжным способом хранения наличных. Кроме того:

- Содержимое ячейки остаётся в собственности клиента. Даже если банк обанкротится и закроется, все деньги до последней копейки вернут собственнику;

- Специалисты банка знают, как правильно хранить доллары. В сейфе постоянно поддерживаются оптимальная температура и влажность, а воздух фильтруется;

- Сведения о наличии ячейки и её содержимом являются тайной. Если пользователь не расскажет о ней сам, никто не сможет получить такую информацию у банка.

Таким образом, банковская ячейка представляется очень удобным способом хранения наличных денег. Однако недостатки здесь также присутствуют:

- Аренда ячейки требует постоянного контроля. Нужно вовремя продлевать договор хранения, проверять её содержимое, беречь свой экземпляр ключа;

- В указанных законодательством случаях банк все же может вскрыть ячейку. Известны случаи изъятия ценностей по распоряжению суда или прокуратуры;

- Размещение капитала в ячейке не только не приносит дохода, но и сопровождается убытками. Стоимость аренды невысока, но за год получается приличная сумма.

Как правило, в небольших районных отделениях хранилища с ячейками нет, поэтому вкладчику придётся обращаться в центральный офис. С другой стороны, сейчас каждый банк предлагает услугу аренды личного сейфа. Где хранить доллары в России:

Банковские ячейки

| ВТБ24 | 30–40 | 10–30 | 1–365 |

| Сбербанк | 35–75 | 5–40 | 1–1096 |

| Альфа Банк | 25–75 | 5–40 | 1–1096 |

| МКБ | 28–50 | 10–25 | 1–365 |

| Россельхозбанк | 30–60 | 6–24 | 1–365 |

В каких валютах имеет смысл хранить деньги в 2020 году

Рассмотрим основную тройку валют, в которых россияне хранят свои накопления

Уделять внимание экзотическим валютам, к которым до сих пор можно смело относить китайский юань или британский фунт стерлингов, мы не будем. Остановимся на рублях, американских долларах и евро

Рублевые сбережения

Это справедливо, но в гораздо меньшей степени, чем раньше. Дело в том, что бюджетное правило, которого придерживается государство, давно избавило рубль от прямой зависимости от нефтяной конъюнктуры. Действительно, небольшие колебания рубля при изменении цены на нефть заметить можно. Но действие этого фактора все-таки заметно ограничено.

Рубль по итогам 2020 года обесценится примерно на 3-4 процента. Поэтому накопления в российской валюте не так страшны, как раньше. Они не будут обесцениваться очень быстро. Как минимум можно держать в рублях те средства, которые могут понадобиться для текущих расходов или каких-то внезапных ситуаций, когда деньги будут нужны срочно.

Накопления в долларах США

Фото: pixabay.com

Фото: pixabay.com

Многие эксперты ждут, что в 2020 году американский доллар укрепится. Укрепление и ослабление рубля во многом находится в руках американского регулятора — ФРС. Играя величиной базовой ставки для регулирования американской экономики, Федрезерв косвенно вызывает и изменения курса доллара относительно других валют. Понятно, что крепкий или слабый доллар — не главная самоцель. Все зависит от того, что выгоднее именно сейчас.

Даже по официальным прогнозам доллар в 2020 году подрастет к рублю. Минэкономразвития исходит из среднего курса доллара в 68 рублей. А некоторые аналитики предупреждают, что американская валюта может подорожать и до 70, и даже до 80 рублей.

Доллар — хорошая инвестиция, если вы не планируете выводить деньги раньше, чем через два-три года. В длинной перспективе американская валюта всегда только растет к рублю. Хотя на короткой дистанции могут происходить обратные движения.

Инвестиция в евро

В последние годы евро достаточно стабилен и даже немного растет относительно доллара США, Но в 2020 году риск того, что евро может ослабеть, велик. На это могут повлиять выход Великобритании из ЕС, события в Каталонии и Северной Ирландии, которые постоянно стремятся к отделению и многие другие события.

Что выбрать

Фото: pixabay.com

Фото: pixabay.com

Самый разумный способ — сформировать корзину валют. Например, 50% средств оставить в рублях, а еще по 25% вложить в доллары и евро. Можно вложиться во все три валюты в равной пропорции — по 33%.

Многое зависит от срока инвестирования. Если деньги будут лежать долго, смысл инвестировать в доллары и евро резко растет. Если накопления будут храниться не больше года или двух, проще не связываться с иностранными валютами и открыть рублевый депозит в любом из банков, чтобы защититься от инфляции процентом по вкладу.

Ставим цели и выбираем валюту

Самый простой метод, который использует большинство россиян, это при каждом удобном случае покупать доллары или евро и складывать их в тумбочку/шкатулку/конверт. Что называется, выберите нужный вариант. А если сменить стратегию накопления и подойти к этому вопросу более творчески?

Для начала распишите цели, на которые вы откладываете валюту. Например:

Предстоящий летний отпуск

Тогда стоит задуматься о том, где вы его планируете провести. В странах Европы? Копите евро. В Азии, Америке? Доллары. В России? Рубли. Если цель краткосрочная, в пределах 1 года, то нет никакого смысла откладывать деньги в иностранной валюте, чтобы перед отпуском ее обменять на рубли. Рискуете потерять на курсовой разнице.

Если срок все тот же 1 год, то смотрим пункт первый. Если горизонт накопления дальше, то можно присмотреться к разным инструментам, в том числе и покупке валюты. Какой именно? Рассмотрим чуть ниже.

И еще несколько простых правил по покупке валюты:

Правило 1. Ни один эксперт не может предсказать поведение той или иной валюты. Посмотрите экономические каналы, почитайте экспертные статьи в специализированных журналах. Абсолютно разное мнение, которое у каждого подтверждено огромным опытом работы и врожденными аналитическими способностями. И кому верить?

Правило 2. Банальный, но верный совет: не тратьте все деньги на покупку только одной валюты. Все финансовые консультанты в один голос советуют диверсифицировать свой валютный портфель. Расходятся только в процентном соотношении.

После прочтения Вы поймете, как перестать работать за копейки на нелюбимой работе и начать ЖИТЬ по-настоящему свободно и с удовольствием!

Скачать книгу

Правило 3. Валютные спекуляции оставьте профессионалам или тем, кто себя таковыми считает. Купля-продажа валюты в надежде выиграть на курсах – операция с высоким уровнем риска потерять все сбережения. Если получилось один раз, то это не означает, что будет получаться снова и снова. Конечно, кроме случаев, когда вы не знаете, куда бы пристроить лишние деньги, чтобы не мешались под ногами.

Надежность банковских стен

Определившись с тем, в какой валюте хранить деньги, самое время подумать над вопросом о том, где их лучше хранить. Главный фактор здесь – безопасность и гарантия сохранности средств. Стоит отметить, что в России банки после 1990 годов особым доверием не пользовались. И первое, что делали вкладчики при малейших намеках на кризис, — так это бежали в банки опустошать свои депозиты.

Незаинтересованность государства в таких перепадах настроения вкладчиков послужила основой для создания Агентства по страхованию вкладов в 2004 году, которое гарантировало сохранность вложений физических лиц до 700 тыс. руб. С первого января прошлого года соответствующими гарантиями обеспечили и вклады индивидуальных предпринимателей. А в конце прошлого года российский президент подписал закон, увеличивающий сумму страхового возмещения до 1,4 млн руб. для физлиц.

Такие изменения значительно повышают кредит доверия банковским учреждениям. И сегодня любой здравомыслящий человек посоветует: храните деньги в банке. Тем не менее не лишним будет отметить, что при выборе финансового учреждения необходимо учитывать несколько факторов.

Перед тем как нести свои кровно заработанные, имеет смысл просмотреть списки ведущих рейтинговых агентств типа Moody’s, Standart&Poor’s. Остановившись на каком-либо из банков, необходимо зайти на его сайт в раздел «раскрытие информации» и почитать последний годовой отчет. Так сложится более-менее полная картина о состоянии кредитной организации. И, безусловно, банк должен быть участником системы страхования вкладов.

Диверсификация

При вложениях в любые активы инвестор принимает на себя определенные риски — даже если он инвестирует в самые стабильные валюты. Поэтому эксперты рекомендуют хранить сбережения в нескольких разных валютах. При этом подобные корзины у разных инвесторов могут существенно различаться по своей структуре.

Обычно рекомендуется некоторую часть накоплений держать в валюте, посредством которой производятся основные выплаты. При необходимости быстрого получения денежных средств на различные неотложные нужды в таком случае можно будет избежать лишних расходов на конвертацию.

Определенную долю сбережений целесообразно размещать в долларах США, поскольку именно эта валюта на сегодня является самой надежной.

При выборе остальных валют (и их долей) можно руководствоваться индивидуальной ситуацией, планируемыми расходами, отношением инвестора к перечисленным выше факторам

Особое внимание следует уделять величине реальных процентных ставок. Из трех основных валют наиболее высоки ставки сегодня по российскому рублю

Так, по ОФЗ на год размер ставки составляет примерно 7,5%, что превышает текущий уровень инфляции на 2,3%.

Существуют и относительно простые рекомендации по выбору валюты. Так, возглавляющий сегодня Счетную палату (а раньше — Минфин) Алексей Кудрин советует хранить сбережения объемом до 2 млн в рублях. Если же сумма накоплений превышает это значение, то бывший министр рекомендует разделять ее на три части, переводя две из них в доллары и евро. Это позволит застраховать себя от различных курсовых колебаний.