Виды платежей по кредиту

Подавая заявку на кредит, уточните, предоставляется ли право выбора схемы выплаты долга. От применяемого варианта зависят особенности последующей тактики досрочного гашения. Банки сегодня практикуют дифференцированный и аннуитетный методы. Первый вариант подразумевает ежемесячное снижение регулярных платежей, при втором каждый месяц кредитополучатель должен вносить фиксированную сумму.

Дифференцированный платеж состоит из установленной, закрепленной суммы, направляемой на гашение тела кредита, которая рассчитывается пропорционально количеству месяцев действия договора. Вторая часть платежа – это проценты на остаток займа. При варианте аннуитета осуществляется расчет всей стоимости кредита (за исключением разового комиссионного сбора) и разделяется потом на период кредитования.

Какие кредиты лучше погашать при дифференцированных платежах

При схеме дифференцированных взносов заемщик вначале платит большие взносы, но в последующем их размер снижается за счет снижения процентных начислений на уменьшающуюся задолженность. При внесении средств остаток задолженности и начисляемые на него проценты автоматически пересчитываются, уменьшаясь при этом. Выбирать данную схему более выгодно при долгосрочных и объемных кредитах (ипотека, автокредит), она подходит для граждан:

- имеющим нестабильный доход;

- желающим снизить переплату;

- оформляющим заем на длительный период.

Особенности погашения при аннуитетных платежах

В вопросе, как лучше гасить потребительский кредит, схема платежей становится приоритетной. При аннуитете взнос при уплате до срока идет на гашение и тела займа и процентных расходов. Первоначальный график включает основной долг, проценты и постоянные комиссии, при этом основную долю процентных взносов заемщик уплачивает вперед – их большая составляющая обслуживает начисленные проценты, а не тело кредита.

К окончанию срока основная часть уже идет на гашение основного долга. При досрочных взносах график платежей нарушается. Проценты, ранее уплаченные вперед, законодательно классифицируются для банка необоснованным обогащением и требуется их пересчет. Аннуитетная схема используется лицами при потребительских займах. Метод выгоден стабильностью платежа, планированием бюджета и подходит следующим категориям граждан:

- имеющим стабильную зарплату;

- не обладающим финансовой возможностью платить свыше фиксированного размера;

- оформляющим заем на небольшой период.

Уменьшение платежа или срока кредитования

При частичном досрочном погашении займа вы вправе выбрать, куда пойдут дополнительные средства – на уменьшение суммы ежемесячного платежа или на снижение продолжительности кредитования.

Если ваш семейный бюджет испытывает значительные нагрузки, то лучше уменьшить сумму регулярного платежа

А если вам важно как можно быстрее расплатиться с кредитом, то сокращайте срок. В первом случае после того, как сумма ежемесячного платежа уменьшится до приемлемой, вы можете начинать сокращать срок кредитования

В любом случае вы получите обновленный график платежей. Стоит учитывать, что дата планового платежа не меняется. Также внесение досрочного платежа не освобождает от необходимости вносить на кредитный счет последующий плановый платеж.

Когда возможен отказ?

Причины, по которым банк может отказать в перекредитовании:

- Если заёмщик бизнесмен. Владельцев бизнеса банки кредитуют неохотно, потому что есть вероятность того, что деньги пойдут не по назначению, а например, на развитие бизнеса.

- Если есть какие-то претензии к заёмщику у службы безопасности. Мнение службы безопасности в банке имеет такой же вес, как и мнение экономистов.

- В кредитной истории заёмщика есть какие-то темные пятна: изменение условий кредитного договора, заёмщик находится на грани банкротства, при этом сам заёмщик утверждает, что всё погашал в срок.

- Просрочки без уважительных причин.

- Большая задолженность банкам (до 500 000 рублей).

- Сведения о недавнем банкротстве. Согласно закону «О банкротстве физических лиц», в течение 5 лет в кредитной истории заёмщика есть чёрная метка о проведении процедуры несостоятельности в его отношении. Ни один банк не выдаст кредит заёмщику, который уже списал свои долги.

- Задолженность по чужим кредитам. В кредитной истории заёмщика могут оказаться данные совсем другого человека. Так происходит, когда данные «задваиваются», и по ошибке в отчёт заёмщика заносят сведения о кредитах полного его тёзки. Обычно это грубая ошибка сотрудников банка.

Что делать, когда кредитов – более одного

Многим гражданам приходится выплачивать сразу несколько кредитов – например, ипотеку, потребительский и долг по карте. Таких ситуаций необходимо избегать, поскольку в подобном случае есть высокий риск попасть в долговую яму.

Но если вы оказались в такой ситуации, то первым делом составьте список всех долгов в порядке возрастания – от меньшей задолженности к большей. Сначала необходимо расправиться с мелкими долгами. Чаще всего по небольшим займам действуют высокие процентные ставки, поэтому чем быстрее вы их выплатите, тем меньше будет переплата.

В процессе выплаты кредитов ни в коем случае не берите в долг еще. Если вы планируете взять заем, чтобы выплатить текущий кредит, то попадете в долговую яму – в этом случае есть риск не только испортить кредитную историю, но и столкнуться с принудительным взысканием имущества со стороны банка. Если вам нечем покрывать текущий платеж, лучше найти срочную дополнительную подработку.

Можно ли погасить кредит досрочно?

Вопрос чисто технического плана, потому некоторые договора заключенные еще в те «времена» не позволяют закрыть кредит досрочно. В основной массе, большинство я бы сказал, кредитных договоров позволяют это сделать. Вообще через суд, можно многого добиться, но разве ж вы пойдете? Я вот вряд-ли.

Но в 2011 году была принята поправка к законом ст. 809 и 810 ч., согласно который вы можете полностью или частично погасить «тело кредита». Но об этом необходимо уведомить банк не менее чем за 30 дней.

Что такое кредит и досрочное погашение кредита?

Кредит — это сумма денежных средств, которую банк дает вам в пользование. За пользование кредитом вы платите процент. Так вот у кредита существует «тело»- это та сумма, которую вы получаете на руки, а есть проценты которые вы платите за пользование. Ежемесячный платеж это сумма денег, которую вы отдаете банку. Он состоит из ежемесячного платежа по основному долгу и проценту. Про виды платежей, я как-нибудь напишу позже. Как соберусь…

Полное и частичное погашение кредита

Так вот теперь о самом досрочном погашении. Вы можете досрочно погасить либо полностью, либо частично. Все понятно с досрочным полным погашении кредита, интереснее другое. Частичное досрочное погашение кредита.

Что такое частичное досрочное погашение кредита? А это та важная штука, которая позволяет уменьшить объем основного долга, так называемое «тело кредита». То есть, за счет досрочного частичного погашения вы сможете уменьшить объем начисляемых процентов по кредиту. Надеюсь понятно=)

Выгодно ли досрочно закрывать кредит/рассрочку?

Выгодно ли досрочно закрывать кредит?

Не надо быть умным, чтобы открыть калькулятор и посчитать. Тогда вы все поймете и главное поймете почему. Выгодно закрывать, как просто кредиты, так и рассрочки(кредит) на товары. В первом случае вы экономите на процентах, во втором растет ваша условная скидка на товар.

Во всяком случае это всегда выгодно. Вот к примеру, многие знают что просто закинуть деньги это не значит, что у вас спишется вся сумма. Нифига. Но вот как делают некоторые: они копят на счетах определенную сумму и уже потом делают досрочное погашение кредита. Хотя выгоднее делать частично досрочное погашение сразу, ибо процент сложный и начисляется на остаток. Закинули 1000 рублей лишнего за ипотеку? Пишите на частично досрочное. В долгосроке это даст немаленький плюс, ведь ипотека это всегда надолго.

Тут можно долго рассказывать и считать, но зачем? Вы итак знаете, что это выгодно.

Откуда найти деньги теперь на досрочное или частично досрочное погашение?

А теперь поговорим о том откуда найти деньги на это самое погашение. Я понимаю, что ни у меня, ни у вас нет суммы для полного досрочного погашения, потому что это как правило большие деньги и откуда бы им взяться?

Мы поговорим о досрочном частичном погашении «тела» кредита. Скажу сразу, если вы действительно хотите уменьшить объем средств отдаваемых банку, то вы это сделаете. Если нет желания, то для вас, как и для меня эта статья останется лишь информацией. Но я надеюсь у меня будут средства, чтобы закрыть свой кредит в ОТП.

Как досрочно закрыть кредит?

Итак. Успех к финансовому успеху достаточно прост. И давайте без ваших миллионов. Финансовый успех, это когда вы грамотно распоряжаетесь своими деньгами. Для начала вам необходимо будет завести блокнот, а лучше приложение, куда вы сможете записывать ваши основные расходы

Практически все до мелочи, так как это очень важно. Делать это нужно на протяжении всего месяца, иначе результата не будет

После того, как прошел ваш первый отчетный месяц вам придется оценить расходы. Скорее всего вы обнаружите, что тратите слишком много на какую-то ересь. И могли бы жить спокойно без этой ерунды. Так вот, проанализировав расходы, вы сможете накопить средства для частичного погашения кредита. Тоже самое и с ипотекой. Но с ипотекой нужно разбираться и я скорее всего смогу посвятить этому отдельную статью. Все таки ипотека это залоговый кредит.

Понимаете? Оптимизировав расходы на 2-3 тысячи в месяц, в год получится экономия около 25-30 тысяч. Тем самым вы сможете частично досрочно погасить долг. Ну или потратить их на что-то полезное.

А теперь поговорим, как проходит полное или частичное погашение кредитов в банках. Чисто технический абзац будет.

Перекредитование в другом банке

Большинство заемщиков до последнего не хотят уведомлять банк о своих проблемах с погашением кредита. Им кажется, что кредитное учреждение не пойдет навстречу, поэтому они ищут пути спасения в других местах. Одно из них – обратиться в другой банк за кредитом для погашения старого.

Многие банки действительно предлагают услуги перекредитования (или рефинансирования). Их цель – расширение текущей клиентской базы. Не всегда условия по этим кредитным продуктам выгодны заемщику, но ввиду того, что новый кредит оформляется на более длительный срок, чем старый, то платеж по нему получается меньше. Полученные заемные средства идут строго на погашение текущего кредита, под который они были выданы.

Но не каждый заемщик может рассчитывать на получение положительного решения по кредиту:

- Если вы потеряли работу, то ваше финансовое состояние на данный момент оставлять желать лучшего. Банк никогда не выдаст кредит, если будут сомневаться в вашей платежеспособности.

- Если вы уже имеете просрочки по текущему кредиту. Ни один банк не станет кредитовать «проблемного» клиента.

Поэтому такой вариант выхода из долговой ямы подойдет тем заемщикам, которые документально смогут доказать свою финансовую состоятельность и имеют хорошую кредитную историю.

Если вы так и не смогли рефинансировать свою задолженность в другом кредитном учреждении, то вам следует обратиться в свой банк за реструктуризацией.

Договор страхования как подушка безопасности

Оформить страховку — это предусмотрительный шаг, который в случае финансовых проблем позволит быстро и безболезненно решить проблемы с выплатами по кредиту. Для того чтобы полис стал надёжной «подушкой безопасности», следует внимательно изучить страховые случаи, которые он покрывает. Кроме стандартной защиты в случае инвалидности, увольнения и смерти специалисты рекомендуют включить в договор пункт о снижении совокупного семейного дохода.

В целом со сложностями во время выплаты кредитов сталкивается около половины заёмщиков. Главное, во время начать действовать: искать дополнительные источники дохода, подходящие варианты снизить долговую нагрузку и списать долг. Зная способы, как законно не платить по кредиту, должник сможет с достоинством преодолеть временные неприятности, погасить или законно списать заём и жить дальше.

Узнайте о своем долге

Бесплатная онлайн проверка судебной задолженности

Узнать задолженность

https://youtube.com/watch?v=caUuuQS9-0Y

Мне нравится1Не нравится

Погашение кредита ответственным заемщиком

Различные жизненные ситуации могут подтолкнуть любого на оформление кредита в банке или займа в МФО. Бывает так, что деньги нужны срочно, и человек соглашается взять в долг с условием возврата по процентам. Допустим, у этого человека даже есть возможность безболезненно погашать кредит в дальнейшем

Но здесь важно поставить правильный вопрос: как выплатить кредит с минимальной переплатой и без вреда для кредитной истории

Банкиры и юристы нередко дают совершенно противоположные рекомендации по вопросам разрешения кредитных обязательств. Мы предлагаем вам золотую середину — пять правил ответственного погашения.

Решите: имеет ли смысл погашать кредит досрочно

Некоторые утверждают, что досрочное погашение кредита — отличный вариант быстро отделаться от долга.

Однако, чаще всего банкам не выгодны досрочные погашения, а вовремя появившиеся свободные финансы у заемщика могут быть применены более продуктивно. Потому мы не рекомендуем погашать кредит заранее, если:

- за досрочное погашение предусмотрены штрафы;

- свободные средства вы можете вложить в активы, приносящие проценты выше, чем ставка по кредиту.

Кроме того, преждевременное погашение долговых обязательств может негативно сказаться на кредитной истории. Внимательно перечитайте договор прежде, чем решить выплатить деньги с процентами заблаговременно.

Разберитесь: какой порядок зачисления средств

Когда клиент банка вносит сумму на погашение кредита, средства распределяются определенным образом и в определенной последовательности:

- в первую очередь средства используются на погашение штрафов и пени (если таковые имеются);

- далее из суммы отчисляются комиссии (например, комиссия за обработку транзакции/платежа банком);

- следом часть денег отчисляется на покрытие процентов по ставке;

- оставшиеся средства идут в уплату тела кредита (суммы, которую банк выдал заемщику).

Таким образом, даже если человек не просрочил платеж, его деньги распределяются между тремя отдельными составляющими: комиссией, процентами и телом. В случае, когда клиент погашает кредит по графику равными частями и вносит определенный объем средств раз в месяц, стоит проверить, включает ли эта сумма в себя комиссионные сборы. Если нет, то, учитывая порядок погашения, тело кредита будет «недооплачено». Это может привести к появлению небольшой задолженности и просрочке. А с этого момента на остаток суммы будет наложен штраф и пеня.

Уточните: по какой схеме вы погашаете кредит

Банки предлагают разные варианты погашения долговых обязательства. Наиболее распространенные схемы, как можно погасить кредит — классическая схема и аннуитетная.

Какое это имеет значение для заемщика? Все просто: пересчет средств при досрочном погашении разных видов банковских займов проводится по разным схемам. При этом переплата за преждевременное закрытие классической задолженности меньше, чем переплата за аннуитетный кредит.

Постарайтесь: платежи следует совершать за несколько дней до условленной даты

Многие клиенты банков считают, что погашать задолженность ежемесячными платежами (или выплатой в конце срока — в зависимости от вида кредита) следует день в день, как прописано в договоре. Однако, мы рекомендуем вносить указанные суммы за 3-4 дня до назначенного срока.

Если в подписанном соглашении указан способ оплаты «банковский платеж», стоит учитывать, что проведение средств на счет кредитора может занять от 1 до 3 рабочих дней. И если сумма была внесена в пятницу, деньги зачислятся не раньше понедельника. Таким образом, вовремя уплатив необходимые средства, клиент может просрочить платеж, что негативно скажется на КИ.

Перепроверьте: потребуйте документ, подтверждающий успешное погашение кредита

Допустим, вы узнали, как быстро погасить кредит, и даже справились с этой задачей. Но это еще не финал

Важно удостовериться, что банк действительно считает задолженность закрытой. Для этого необходимо запросить документ в учреждении, с которым был подписан договор

Как правило, это платная процедура, но стоит это намного дешевле, чем узнать о задолженности через несколько месяцев или лет, когда на оставшуюся к выплате сумму «накапали» колоссальные проценты.

Условия получения денег взаймы для погашения других займов

Универсальные параметры рефинансирования отсутствуют. При выборе программы погашения действующих обязательств рекомендуется ознакомиться с условиями кредитования выбранного банка.

Он устанавливает ограничения на:

- Максимальную сумму в рамках перекредитования. Она редко превышает 1 млн. рублей. При расчете лимита учитывается платежеспособность и финансовое положение претендента.

- Срок. Новый договор можно заключить на период до 5 лет. Его удлинение нецелесообразно в связи с повышенными рисками невозврата долга.

- Количество договоров, участвующих в программе. Эта величина варьируется от 3 до 10 в зависимости от политики организации.

Банки редко предоставляют услугу для изменения условий по собственным займам, что связано с потерей части процентного дохода.

Варианты погашения кредита

Различается частичная и полная уплата кредита. При частично-досрочном погашении на внесенную сумму уменьшается тело долга. Здесь возможны варианты, заранее обговариваемые соглашением:

- оплата взимается при регулярном платеже и на счету необходимо иметь к списанию средства в сумме очередного платежа и дополнительного взноса;

- за счет взноса сразу сокращается основной долг и объем платежей пересчитывается, тогда в день уплаты уже нужно вносить меньшую сумму.

При полном погашении заемщик вносит денежные средства, соответствующие остатку тела долга в сумме с начисленными на этот период процентами. Для заемщика выгодно любое гашение, особенно в отношении ипотеки, как бы ни разубеждали банковские работники. Помимо финансовой экономии, гражданин получает полное право распоряжения собственностью, освобождение от обязательной страховки имущества.

Единственный минус состоит в том, что не все могут отыскать средства на опережающие график выплаты без существенного падения доходной части бюджета семьи и необходимостью обращения за новым займом. Надо учесть: банки часто вносят «досрочников» в черный список лиц, кому при очередном обращении за займом могут просто отказать без объяснений. Поэтому досрочное погашение, произведенное к окончанию договора, станет дополнительным плюсом к кредитной истории.

Часто задаваемые вопросы

– Бывают ситуации, когда должники выходят сухими из воды. Например, в этом году пенсионерке из г. Владимира списали 4 миллиона рублей долга после того, как она подала заявление на личное банкротство, и суд решил, что имущества для взыскания у нее просто нет. Но так бывает редко.

Чаще встречаются подобные истории: женщина-предприниматель из Ростова-на-Дону взяла кредит на обучение дочери. Потом еще один – на то, чтобы покрыть убытки бизнеса в кризис. Потом еще и еще… Сейчас у нее 6 кредитов, три из которых уже взыскиваются приставами. Плюс против нее возбуждено уголовное дело по статье «Мошенничество» из-за того, что женщина заняла денег у знакомой, чтобы вернуть один из кредитов, а потом скрывалась, чтобы не отдавать долг. Бизнес закрыт, магазин арестован, дом тоже, муж ушел, дочь бросила вуз.

А вот какие еще последствия грозят тем, кто не гасит кредит или скрывается от судебных приставов:

- плохая кредитная история (получить заем будет проблематично или вовсе невозможно);

- запрет на выезд за рубеж (при сумме задолженности от 30 тысяч рублей;

- невозможность официального трудоустройства;

- невозможность проживания по месту регистрации;

- испорченная репутация.

– Согласно Уголовному кодексу РФ (ст. 177), к уголовной ответственности могут быть привлечены только злостные неплательщики (взяли кредит заведомо без стремления вернуть, не сделали ни одного платежа), если сумма задолженности превышает 1,5 миллиона рублей. Но и в этом случае санкции могут быть разными:

- штраф от 200 000 рублей;

- удержание из зарплаты/иного дохода за период до 18 месяцев;

- обязательные работы на срок до 480 часов;

- принудительные работы на срок до 2 лет;

- арест до 6 месяцев;

- лишение свободы на срок до 2 лет.

– На тему срока исковой давности по кредиту у нас есть отдельная обширная статья с хорошими примерами, судебной практикой и т.д., рекомендуем почитать. Если вкратце, то Да, вы можете избежать погашения кредита по истечению срока исковой давности, который составляет три года. Но на практике это может быть гораздо большим сроком, в течение которого вам придется находится фактически на полулегальном положении… Стоит ли размер вашего займа таких жертв?

Если вы все же решите прибегнуть к такой схеме, то не забывайте об истории членов семьи заемщика из Таганрога, который не платил кредит 3 года, уехал на другой конец страны и вернулся только когда узнал об аннулировании долга.

Родственники были ему рады ровно до того момента, как сами попытались взять кредит. Несмотря на чистейшие кредитные истории, ни один банк в городе не дал денег никому, связанному родственными узами с хитрым гражданином. По секрету им сообщили, что все они пожизненно занесены в черный список заемщиков, и рассчитывать могут только на деньги от микрофинансовых организаций.

5 доступных способов, как оплатить кредит через интернет

У граждан, интересующихся, как оплатить кредит через интернет, есть большой выбор выполнения данной задачи. Дабы не переплачивать большую комиссию, не опоздать с платежом, изучите все способы в данной публикации и определитесь с тем, как будете возвращать долг.

Платеж за кредит через интернет можно совершить одним из приведенных ниже способов.

- Интернет-банкинг. Это сайты, оснащенные технологичными сервисами, которые выполняют функции обычных банковских отделений.

- Мобильные приложения. По сути это тот же интернет-банкинг, только адаптированный специально для мобильных устройств.

- Электронные кошельки.

- Популярные платежные системы.

- Специальные сервисы, позволяющие осуществлять платежи дистанционно.

Ниже рассмотрим все эти способы погашения кредитов и заострим внимание на деталях, о которых нужно знать для эффективного использования

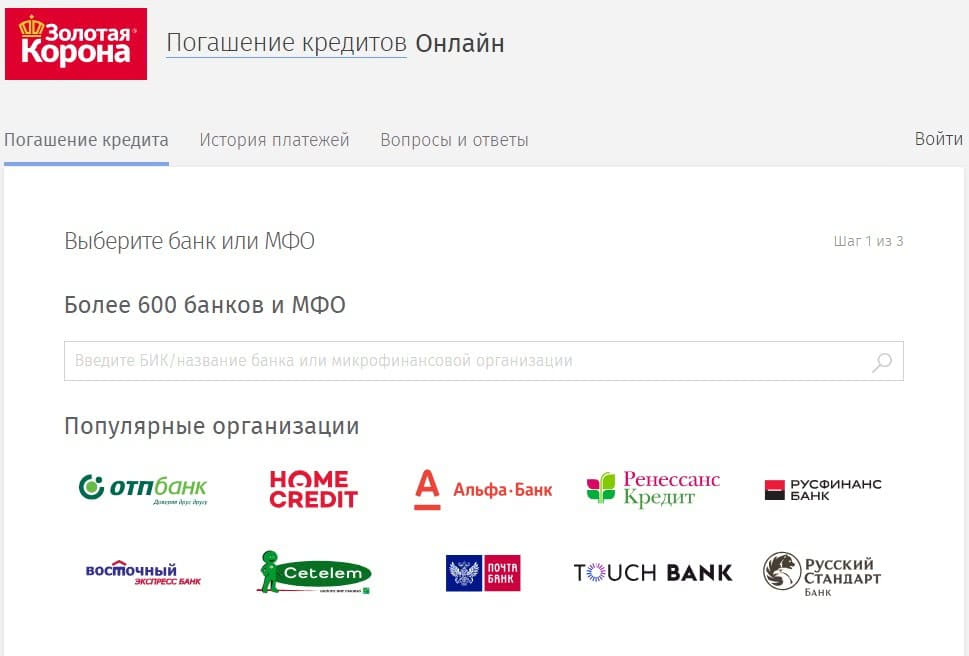

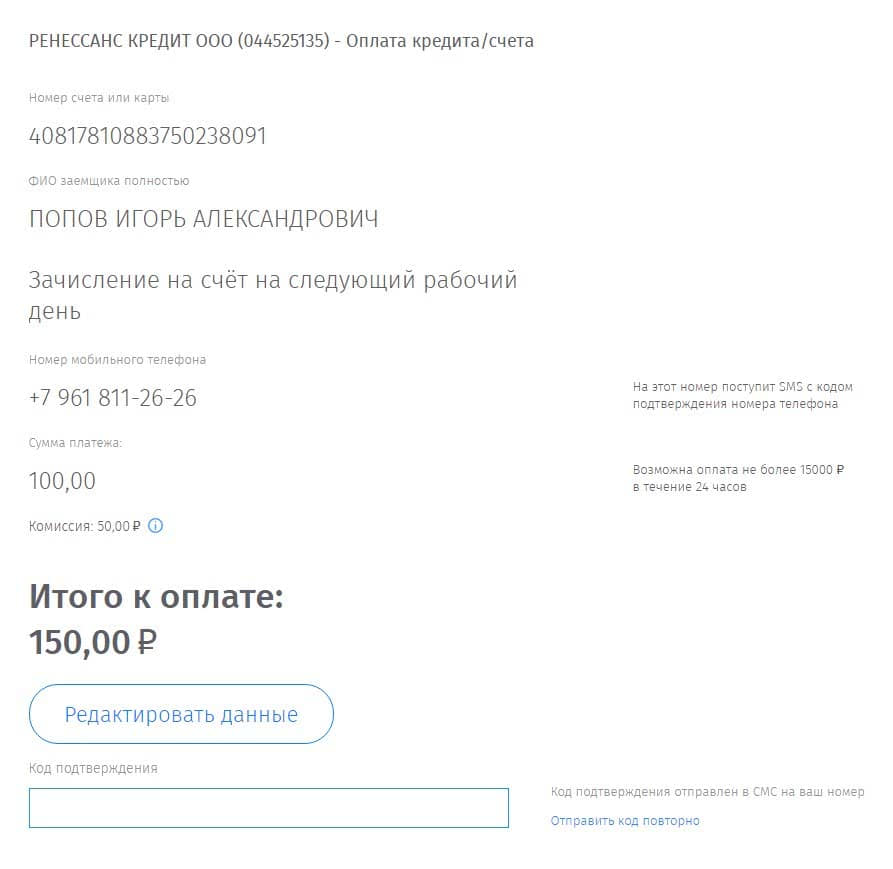

Оплата кредита онлайн через Золотую Корону

Если предыдущие методы оплатить кредита через интернет не подходят, Золотая Корона вам в помощь. Откройте koronapay.com. Перейдя на «Погашение кредитов», жмите «Оплатить онлайн».

В предложенном перечне нужно выбрать банковскую структуру. Либо для быстрого поиска введите название/БИК.

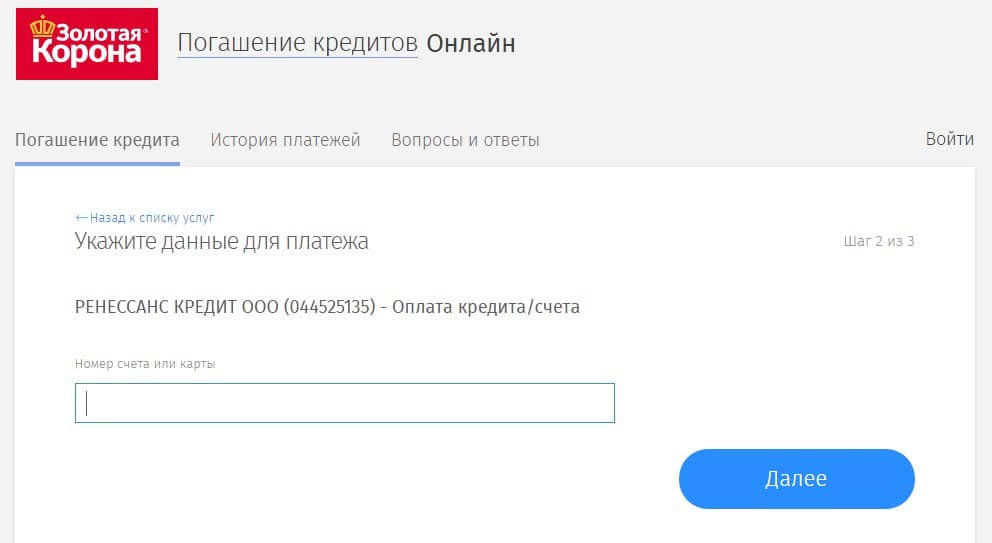

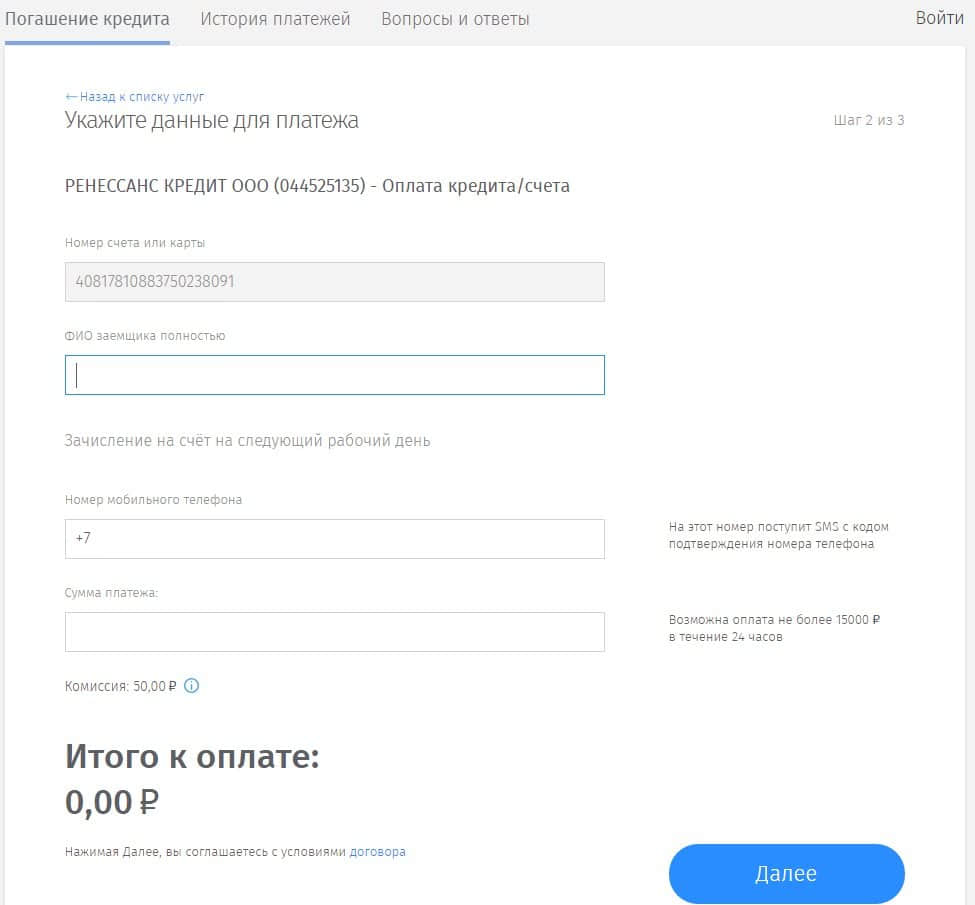

Напишите № карты/счета.

Сообщите, кто является заемщиком (ФИО), сколько необходимо заплатить, номер телефона.

Укажите код, подтверждающий платеж.

Перед тем, как «Оплатить», сервис затребует данные карты. Для отправки платежа снова придет в сообщении код. Если необходимо, сервис предоставляет возможность распечатать квитанцию. Золотая Корона переводит деньги оперативно. Изредка (из-за отсутствия соединения) перевод ожидают до 1-3 дней. Услуга стоит 1% от платежа, но не меньше 50 руб. За сутки разрешается переводить до 15 тыс. руб.

Дата платежа

Дата платежа — число календарного месяца, когда происходит списание денежных средств со счета для погашения. Некоторые банки предлагают выбрать дату платежа (например, Московский Кредитный Банк, Райффайзенбанк), другие привязывают ее к дате заключения соглашения (ВТБ 24, Бинбанк).

Внести деньги нужно до указанной в графике даты включительно. Важную роль играет способ пополнения счета, поскольку деньги не всегда поступают моментально. При оплате кредита через сторонний банк или платежную систему зачисление может происходить до 3 рабочих дней.

Кроме того, учитывать нужно и время внесения средств. Например, по условиям Банка Русский Стандарт, если платеж был внесен с помощью терминала самообслуживания до 19-00 по московскому времени — он поступит на счет в этот же день. Деньги, внесенные после 19-00, зачисляются только на следующий день.

Если дата очередного платежа выпадает на выходной или праздник — списание переносится на первый следующий за ним рабочий день.

Чтобы избежать возникновения досадных просрочек, лучше не дожидаться наступления даты платежа, и оплачивать кредит заблаговременно.

Многие банки предусматривают возможность перенести дату платежа на более удобную. В их числе: Хоум Кредит, Альфа-Банк, ЮниКредит. Некоторые кредиторы предлагают воспользоваться такой услугой на платной основе. Пример: банк Русский Стандарт предоставляет сервис «Меняю дату платежа». Стоимость подключения — 300 рублей, сумма включается в очередной платеж. Можно выбрать любую дату, кроме: 1, 29, 30 и 31 числа месяца.

Способ 2. Как оплатить долг картой через терминал

Терминал для безналичной оплаты используют люди из-за доступности и нежелания стоять в очереди. Терминалы самообслуживания размещены буквально на каждом шагу: АЗС, в супермаркетах, автовокзалах, кафе. Попутно посредством них можно заплатить за услуги связи, коммунальные, покупку товаров, заказанных в интернете.

Терминалы самообслуживания

Терминалы самообслуживания

Через терминал удастся оплатить кредит картой по договору, если вы вставите ее в приемник или укажите 16-значный номер. Необходимо ввести проверочный код. Откройте «Погашение кредитов» и на экране введите ссудный счет, сумму для перевода. Убедившись в правильности данных, жмите «Оплатить». Процедура завершается выдачей квитанции. Комиссия может составлять 2% от величины операции.

Что грозит должнику по кредитам

Если человек столкнулся с потерей работы, временной или постоянной нетрудоспособностью, или тяжелой финансовой и жизненной ситуацией, то ему оставаться «один на один» с кредитом в сто раз сложней. Рассчитывать, что банк забудет про вас и добровольно простит долги, увы, не приходится. Банк точно не будет ждать, когда заемщик справится с финансовыми проблемами.

Многие проблемы и риски можно предусмотреть еще при принятии решения о получении кредитов. Например, если вы уже получили уведомление о сокращении, а новую работу пока не успели найти, то лучше повременить с подачей заявок в банки.

Также желательно оценить, сможете ли вы платить по предложенному графику, сравнив сумму ежемесячного платежа с вашей имеющейся на сегодняшний день зарплатой.

К сожалению, заранее предусмотреть все неожиданные повороты в жизни и изменение финансовой ситуации невозможно. Если уже образовалась просрочка по кредитам или вы понимаете, что в ближайшее время не сможете платить банку, то вам может грозить:

- судебное взыскание в приказном или исковом производстве;

- передача документов в ФССП, после чего удержанием займутся приставы;

- арест и продажа имущества на торгах;

- введение запретов и ограничений: от поездок за границу до водительских прав;

- привлечение к ответственности, если вы злостно и умышленно не платите по кредитам, а банку причинен крупный ущерб;

- передача задолженности на взыскание коллекторам.

Попали в сложную ситуацию и нужны средства? Закажите звонок юриста

От нарастающих долгов заемщика могут пострадать и другие люди. Например, если по кредитному договору были поручители и созаемщики, банк начнет взыскание с них. Задолженность могут взыскать и с наследников, если на момент смерти у заемщика образовалась просрочка.

Когда нужно начинать действовать

В большинстве случаев финансовые проблемы возникают и накапливаются постепенно. Например, если ваше предприятие закрылось, то гарантированные выплаты от работодателя и пособие по безработице — если вы встали на учет в службу занятости — перестанут поступать уже через несколько месяцев.

Этот период можно использовать не только для поиска выгодной работы, но и для решения вопросов с банком и кредитами.

Вот несколько признаков, которые явно свидетельствуют о текущих или будущих проблемах по вашим кредитам:

- вашего заработка и доходов семьи с трудом хватает на погашение ежемесячных платежей по всем взятым кредитам;

- вам постоянно приходится перезанимать, чтобы платить строго по графику;

- вы регулярно допускаете незначительные просрочки, хотя и не рассматриваетесь банком как злостный неплательщик;

- вы уже просрочили платежи по части кредитов, хотя по некоторым обязательствам все еще платите;

- у вас в ближайшее время существенно ухудшится финансовое или имущественное положение. Например, это предстоящая потеря работы, направление на длительное лечение, рождение ребенка и т.д.

Если нечем платить кредиты, можно просить каникулы у банка или пройти банкротство

Не имеет смысла скрываться от банка, приставов или коллекторов, так как найти любого должника достаточно просто. Обратитесь за помощью к юристу, если хотите использовать все варианты защиты.

Естественно, если вы уже давно не платите по кредитам и пытаетесь скрываться от банков, приставов и коллекторов, ситуация со временем будет еще хуже. Когда много долгов и нечем платить, кажется, что проще всего спрятать голову в песок и ничего не делать.

Но есть множество способов, как решить эти проблемы, восстановить платежеспособность, списать долги или получить более выгодные условия для оплаты кредитов. О них расскажем ниже.

Подводим итоги

Своевременное внесение ежемесячных платежей по кредиту обеспечит положительную кредитную историю и лояльное отношение со стороны банков. Но если есть возможность, стоит вносить и дополнительные платежи – в счет досрочного погашения кредита для уменьшения переплаты. Банки не приветствуют досрочную выплату задолженности, поэтому могут устанавливать комиссии и проценты, определять срок, в течение которого вносить платежи сверх оговоренной суммы нельзя.

Однако для заемщика досрочная выплата кредита всегда выгоднее, главное – объективно оценить свои финансовые возможности, не допуская просрочек. При возникновении финансовых проблем стоит обратиться в банк за рефинансированием, реструктуризацией, кредитными каникулами. Некоторым надежным и ответственным заемщикам банки со временем снижают процентную ставку.