Новости решения

Navicon открыл лабораторию инноваций на базе design thinking

Системный интегратор и разработчик Navicon запустил инновационную лабораторию MindLab, где совместно с клиентами проводит сессии на основании подходов design thinking и value engineering.

Navicon получил статус золотого партнёра Microsoft по облачным платформам

Системный интегратор и разработчик Navicon получил золотой партнёрский статус корпорации Microsoft по облачным платформам. Статус Gold в партнёрской программе выдаётся за высокий уровень экспертизы и реализацию успешных проектов на платформе Microsoft Azure. Новая компетенция стала восьмым золотым статусом Microsoft для компании Navicon.

Navicon вошел в топ-10 российских поставщиков CRM

Системный интегратор и разработчик Navicon вошёл в топ-10 крупнейших поставщиков CRM-решений в России, по данным обзора «CRM (рынок России)». ИТ-компания оказалась на 4-й позиции по количеству CRM-проектов и на 7-м месте по выручке от их реализации, показав при этом самые высокие темпы роста на рынке. Рейтинг и обзор подготовлены аналитиками TAdviser и учитывают показатели компаний за 2015-16 гг.

Cash & Carry

Формат cash & carry – магазин мелкооптовой торговли, ориентированный в первую очередь на клиентов малого бизнеса. Магазины этого формата имеют обширные торговые и складские площади, а также собственные парковки. В России самые крупные игроки этого формата – Metro Cash & Carry и «Зельгрос».

В настоящее время оба ритейлера меняют свои концепции, «Зельгрос» открывает торговые центры меньшего формата, ориентированные в первую очередь на розничного покупателя, и развивает собственное производство.

Metro Cash & Carry разделяет форматы и создает отдельные магазины для частных покупателей и оптовые – для трейдеров.

Чем сегодня обусловлена популярность СТМ на рынке?

Росстат официально зафиксировал, что по итогам II квартала 2020 года падение реальных доходов населения составило 8%. Что происходит с промо? На фоне ажиотажного спроса в начале карантина промоактивность снизилась: наличие товара на полках было важнее цен на эти товары. Сейчас промодавление возвращается к своим темпам роста.

По результатам опроса Nielsen, 53% покупателей считают, что количество акций не изменилось, при этом 32% признаются, что стали чаще искать акции и скидки. Данные аналитической компании показывают, что средняя доля промо в натуральном выражении к июню 2020 года достигла 56% (за 12 месяцев), тогда как в 2018 году она составляла 52%.

Nielsen рассчитал объем инвестиций в скидки на рынке FMCG на основе среднего размера скидки для топ-10 категорий в каждой индустрии у 10 крупнейших производителей в каждой категории. Сумма получилась впечатляющая – более 380 млрд руб., в числе которых 240 млрд руб. – в продовольственных категориях, 60+ млрд руб. – в непродовольственных категориях, 70+ млрд руб. – в алкоголе.

И на фоне этих огромных инвестиций наблюдается снижение эффективности промо. Доля промо, которые создают рост дополнительных продаж, за год снизилась с 53 до 46%. «Крупнейшие ритейлеры теряют маржинальность не первый квартал и не первый год, – прокомментировал Филипп Клевцов. – Сейчас наступил тот момент, когда развитие частных торговых марок стало источником роста и повышения прибыльности бизнеса для ритейлеров».

Требования к логистике в сегменте FMCG

Успешная работа розничного магазина заключается в соблюдении ряда логистических условий:

- обеспечение высокой оборачиваемости товаров (спроса);

- выдерживание сроков транспортировки и высокого качества доставки;

- учет сезонности;

- готовность к пиковым нагрузкам;

- хранение товаров с соблюдением особого температурного режима;

- соблюдение правил товарного соседства;

- обеспечение сохранности и безопасности.

Проблемы, с которыми сталкиваются ритейлеры

Не только малые, но и крупные сети магазинов в 90% случаев по финансовым причинам не приобретают собственный транспорт. Более того, имеющиеся в их распоряжении складские помещения объединены с торговыми точками и не удовлетворяют актуальным стандартам логистики в сегменте FMCG. Особенно часто такое состояние дел наблюдается в провинции, где практически не встречаются склады класса А+ или Б.

Вследствие этого очень многие продавцы товаров широкого потребления “грешат” несоблюдением стандартов хранения продукции:

- используют плохо или вообще необорудованные площадки;

- даже при наличии склада не прослеживается деление на секции;

- если есть секции, то нередко отсутствуют камеры для разных товаров;

- одна-единственная камера может “ради экономии” на ночь отключаться от электросети.

Аутсорсинг логистики – идеальный выход из непростого положения

Ритейлеров из сегмента FMCG нетрудно понять. У них просто не хватает денег для запуска сложных технологий переработки продукции и ее складирования.

Тем не менее, не стоит опускать руки и мириться с вышеописанными недостатками. Аутсорсинг позволяет исправить положение и одновременно получить выгоду от перехода на новую модель снабжения.

Компания “Мирада” – это профессиональный 3PL-оператор, предлагающий полный спектр современных логистических услуг для FMCG

Мы обладаем огромным опытом работы с большими объемами продукции самого разного типа, создаем индивидуальные гибкие решения для каждого клиента, подстраиваемся под изменения спроса (сезонные и пр.), особенно точно соблюдаем требования по времени доставки товаров, что крайне важно в условиях быстрой оборачиваемости.. Подавляющее большинство 3PL-операторов, имеющих необходимые компетенции в сфере логистики для FMCG-сектора, предлагают:

Подавляющее большинство 3PL-операторов, имеющих необходимые компетенции в сфере логистики для FMCG-сектора, предлагают:

- складские комплексы высшей категории, оборудованные по последнему слову техники;

- обширный складской учет, включающий контроль сроков годности хранимой продукции;

- ответственное хранение товаров;

- предпродажную подготовку продукции;

- доставку грузов в различных типах упаковки – “документ”, “паллеты”, “ящик”;

- перевозку строго определенным транспортом (тент, рефрижератор) и соблюдение требований к упаковке грузов на этапе доставки;

- кросс-докинг;

- мониторинг статуса заявок и множество других функций.

Супермаркет — лучшее место для FMCG (adsbygoogle = window.adsbygoogle || []).push({});

Наибольшую популярность в реализации такого рода товаров завоевали всеми любимые сегодня торговые сети FMCG, а проще говоря, супермаркеты. Именно такие магазины самообслуживания оказались способными эффективно реализовывать продукцию повседневного спроса за счет следующих составляющих:

- широкий ассортимент товаров;

- относительно низкая стоимость продукции;

- все основные категории товаров всегда в наличии (непрерывное пополнение).

Кроме того, грамотное планирование расстановки товаров по всей территории супермаркета (продуманная маркетинговая стратегия) стимулирует высокую активность потребителей. Именно в рамках торговой сети наиболее легко реализуется принцип импульсивных покупок. Вы задумывались, почему витрина с шоколадками, леденцами и жвачками всегда расположена у кассы, а полки с хлебом обычно стоят в глубине магазина (чтобы до них дойти, невольно придется пройтись и мимо других товаров)? Все это не случайность, а маркетинговый ход, очень популярный в FMCG. Что это дает? Возможность увеличить продажи и заработать в условиях низких цен на продукцию.

Короткий срок реализации → Лояльность определяет прибыль

В товарах повседневного спроса потребительская лояльность играет важнейшую роль. Конечно, она важна для всех отраслей, но в случае с FMCG выступает главным фактором, отвечающим за прибыль.

Прибыль от продажи одного шоколадного батончика невелика, но при высоком показателе LTV (Lifetime Value) совокупная прибыль от одного клиента может достигнуть невероятных сумм.

Следствие для маркетинга: работа с потребительской лояльностью — то, на что FMCG-бренды бросают все силы. Это проявляется в многочисленных активациях (конкурсы, розыгрыши призов), постоянном обновлении продуктовой линейки. Также бренды из этой отрасли уделяют много внимания позиционированию, и часто намеренно разрабатывают продукты под узкие ниши, чтобы завладеть сердцами целевых групп — всерьёз и надолго.

BioFoodLab, производитель снеков Bite, постоянно выпускает узкотаргетированные продукты — например, наборы для детей, отдельно для мальчиков и девочек.

Пример. Чтобы привлечь молодую аудиторию, Knorr запустил кампанию Love at First Taste. Бренд нашёл одиноких мужчин и женщин, определил их предпочтения в еде, устроил свидания вслепую и записал результаты. Видео получило большой отклик, за три недели набрав более 100 миллионов просмотров, а продажи Unilever, которая владеет брендом, увеличились на 3,1%.

https://youtube.com/watch?v=xwx7NnPQ44U

Пример. Рекламная кампания Everyman супа Chunky — одного из брендов Campbell — позволила повысить выручку на 10%. В шутливой манере звёзды NFL призывали радоваться ежедневным победам обычных людей вместо с супом Chunky. В этом кейсе потребительскую лояльность стимулировали инфлюенсеры.

Сокращение издержек и инвестиции в новые направления бизнеса

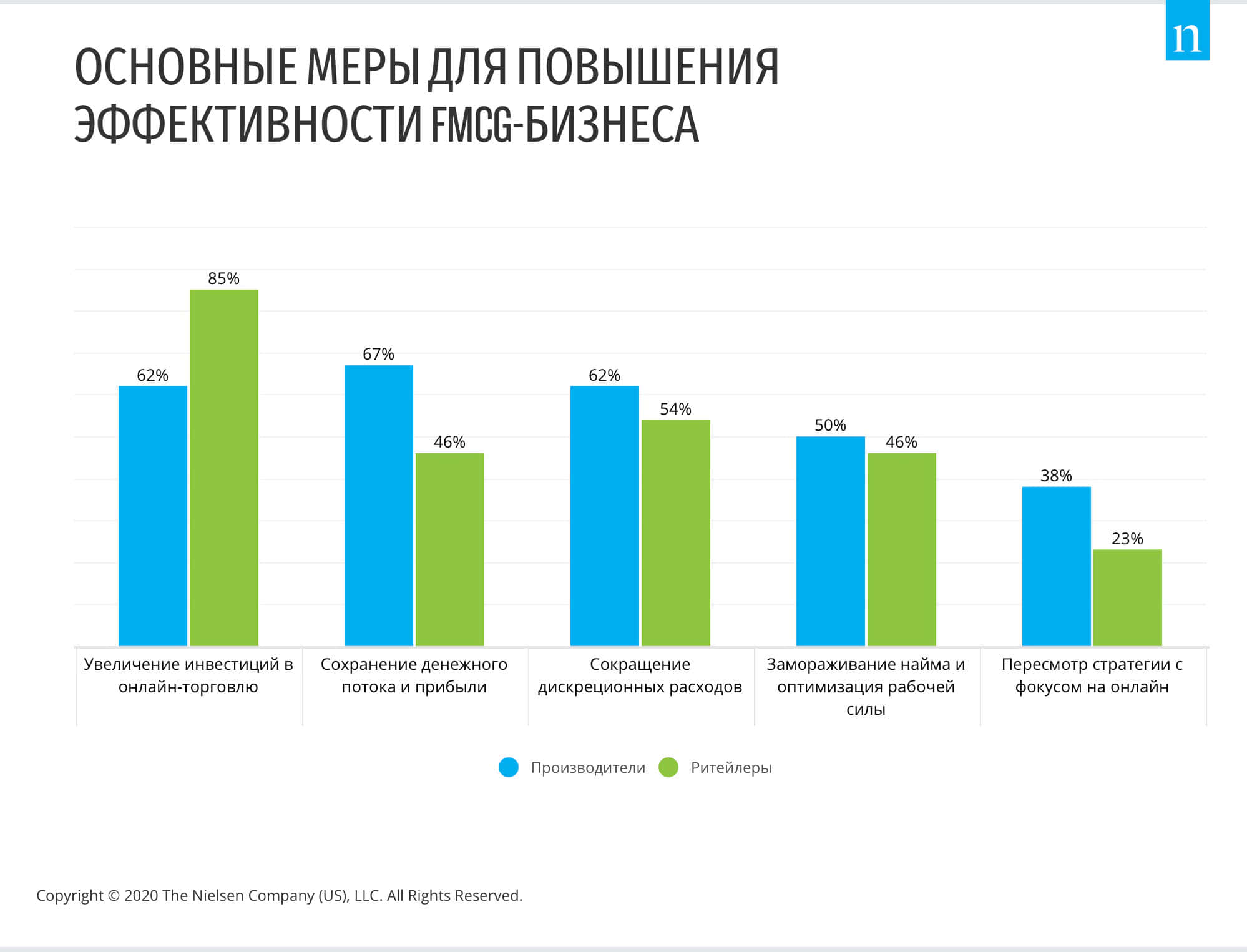

На протяжении последних двух месяцев ритейлеры и производители FMCG сокращали дискреционные расходы, «замораживали» найм новых сотрудников и активно увеличивали инвестиции в диджитал-медиа и онлайн-канал продаж, чтобы отвечать на возникающие в связи с пандемией вызовы. Но за необходимостью «ручного» управления процессами в непредсказуемых условиях никто не забывал и о среднесрочных и долгосрочных перспективах, которые условно разделились на две группы: повышение эффективности через сокращение издержек и инвестиции в новые направления бизнеса.

Так, в перспективе 12 месяцев среди мер повышения эффективности оказались сохранение денежного потока и прибыли (так ответили 67% опрошенных производителей и 46% ритейлеров), сокращение дискреционных, не первостепенных расходов (62% и 54% соответственно), а также оптимизация организационной структуры (38% и 46% соответственно).

Что касается инвестиций, то и производители, и ритейлеры почти единогласно сходятся в одном — в ближайшие 12 месяцев необходимо увеличивать вложения в онлайн-торговлю — в этом признались 62% производителей и 85% ритейлеров.

«Сдвиги в сторону большей ориентации бизнеса на интернет-торговлю на рынке FMCG начались задолго до начала пандемии, но именно ее распространение дало мощный толчок развитию сектора электронной коммерции. Многие категории товаров продолжают расти трехзначными темпами даже спустя несколько недель после завершения ажиотажа, что подтверждает интерес к этому каналу покупок среди потребителей. На этом фоне некоторые ритейлеры задумались о расширении сети постаматов с продуктами, другие многократно нарастили производственные, складские и логистические мощности, чтобы справиться с возросшим потоком заказов. Можно надеяться, что после окончания периода самоизоляции онлайн-торговля FMCG продолжит развиваться высокими темпами, но даже сейчас можно с уверенностью сказать, что она закрепилась на новом для себя уровне», — говорит Марина Волкова, директор по аналитике и консалтингу Nielsen Россия.

Изменение вектора развития многих FMCG-компаний отразится не только на таких фундаментальных особенностях бизнеса, как организационной структуре, логистических и производственных возможностях, персонале, но и даже на продвижении произведенных товаров и услуг. С этой точки зрения в ближайшем будущем развитие бизнеса в онлайн-медиа станет играть еще большую роль, чем сейчас.

Например, большинство опрошенных Nielsen компаний планируют приоритизировать расходы на социальные сети и интернет (46% и 37% опрошенных соответственно увеличат объем инвестиций в эти каналы — это самые высокие показатели среди других медиаканалов), одновременно с этим сократив затраты на наружную рекламу (46%), телевидение (43%) и радио (37%).

2018: Спад продаж с октября 2017 по сентябрь 2018 г на 3,2%

По данным потребительской панели GfK, которая состоит из 20 тыс. домохозяйств в городской и сельской России, впервые рынок FMCG показал отрицательную динамику к концу первого полугодия 2018 года (-1,8% в стоимостном выражении). Сравнение периодов июль 2017 – июнь 2018 и аналогичного периода годом ранее. А по итогам годового периода, заканчивающегося сентябрем 2018 года, динамика снижения продаж усилилась (-3,2%). Сравнение периодов октябрь 2017 — сентябрь 2018 года и аналогичного периода годом ранее.

Основные причины негативного тренда на рынке товаров повседневного спроса это, во-первых, период низкой инфляции, который наблюдался в первой половине года – довольно необычные условия для российского рынка. Во-вторых, ритейлеры и производители переусердствовали с промоакциями, которые давили на рост продаж в денежном выражении.

В-третьих, продолжилось снижение объемов покупок в большинстве категорий.

В Продуктах питания больше всего просели по оборотам в деньгах мясо, яйца, свежие овощи и фрукты, масложировые продукты, хлебобулочные изделия и детское питание. Положительный вклад внесла в основном категория замороженные продукты (+3,9%).

Рост в денежном выражении категории замороженные продукты стал возможен за счет высокой динамики категории мороженое – она росла главным образом за счет повышения цен, а также за счет категории пельменей, которая получила феноменальное внимание потребителей благодаря мощной поддержке в медиа и ритейле. Наибольший вклад в рост категории пельмени внесли такие бренды, как «Сибирская коллекция» (за последние несколько лет рост с 11 до 3 места) и «Мираторг» (с 34 — до 8).

| «На примере категории замороженные продукты можно заметить, что новинки являются действенным инструментом для роста продаж и способны обеспечивать позитивную динамику целых категорий, — при условии достаточной коммуникационной поддержки запусков. Так, производителям пельменей удалось переформатировать очень знакомую потребителям категорию за счет вывода интересных и модных вкусов, например, пельменей с мраморной говядиной. А благодаря мощной рекламной кампании и уверенной представленности в рознице вырасти самим и поддержать всю категорию», — говорит Елена Самодурова, руководитель отдела исследований потребительской панели GfK Rus. |

Изменения в составе потребительской корзины сигнализируют о том, что сегодня потребитель стремится тратить рациональнее на товары повседневного спроса. Видимо, люди стали рачительнее относиться к покупкам, а также сменились приоритеты, о чем косвенно говорит рост продаж товаров длительного спроса, ипотеки, кредитов. Кроме этого, есть признаки того, что россияне теперь меньше готовят дома. Об этом свидетельствует в первую очередь сокращение покупок масложировых продуктов и муки. Во время кризиса 2014-2016, когда потребитель начал больше времени проводить дома, сокращать покупки еды на вынос и приготовился экономить, мы видели рост этих категорий. Сейчас же, судя по росту оборотов ресторанного бизнеса (+4%, по данным Росстата по сегменту общественного питания за период с января по август 2018 года), а также готовой еды (см. Рис. 3), потребитель вновь ищет удобство и экономию времени, которое дают покупка готовой еды и еды на вынос.

Что касается объемов потребления в натуральном выражении, то россияне по итогам годового периода с октября 2017 – сентябрь 2018 больше купили напитков. В остальных категориях пока наблюдается отрицательная динамика (Рис 2). Потребление детского питания в целом осталось стабильным (-0,5%), что связано с текущей ситуацией в области рождаемости в России.

Возможности решения

Идеальная торговая точка

Navicon FMCG SFA позволяет компании в автоматическом режиме применять концепцию Perfect Store – идеальной торговой точки. Благодаря этому компания получает возможность не только оценивать, но и влиять на работу торговой точки за счёт корректировки работы полевых сил, активностей и оборудования.

Развитие торговых точек

Уровень продаж в торговых точках можно повысить при помощи полевых сотрудников. На основании проведённого мониторинга система оценивает соответствие каждой точки концепции Perfect Store и уже во время визита подсказывает возможные улучшения.

Управление полевыми сотрудниками

Решение позволяет менеджерам контролировать работу полевых сотрудников и определять сценарии работы с различными группами клиентов, а также содержит модуль управления задачами. Бизнес-администраторы легко смогут настроить систему с учётом особенностей бизнес-процессов компании и поставленных задач.

Визитная активность

Решение позволяет планировать визиты, использовать геопозиционирование, предоставлять фотоотчёты по визитам, заполнять анкету мониторинга и решать дополнительные задачи по каждой точке. Система подсказывает, какие шаги необходимо предпринять для того, чтобы довести торговую точку до уровня Perfect Store. Кроме того, система предоставляет гибкий инструментарий для настройки индивидуальной отчётности по каждому сегменту.

Продажи

Navicon FMCG SFA (Sales Force Automation) позволяет осуществлять прямые продажи в торговые точки или подключать занимающихся вторичными продажами дистрибьюторов. Решение автоматизирует работу торговых представителей, мерчендайзеров, менеджеров направлений и менеджеров по ключевым клиентам и сетям.

Качество прямых продаж

Navicon FMCG SFA поддерживает классический функционал по оперативному доступу к складским остаткам, скидкам и балансу юр.лица. Также решение позволяет при приёме заказа учитывать обязательный ассортимент, продвигаемую продукцию, различные рекомендации, акции.

Работа с дистрибьюторами

Navicon FMCG SFA позволяет подключать дистрибьюторов, получать консолидированную информацию по вторичным продажам с помощью Navicon FMCG TDC, а также автоматизировать работу их полевых сил.

Прогнозирование продаж

На основании данных Navicon FMCG SFA компания может строить прогноз динамики и объёма продаж с детализацией до каждой торговой точки, что позволяет минимизировать проблему out-of-stock. Полученную информацию можно использовать как подсказки полевому персоналу в торговой точке.

Аналитика и отчетность

Решение позволяет собрать клиентскую базу и всю собираемую информацию по визитам в единой системе для построения оперативной отчётности. Оперативная отчётность SFA существенно повышает скорость и прозрачность принятия решений. Кроме того, система является критичным источником информации для формирования аналитической отчётности.

Мобильная версия

Мобильная версия приложения доступна на планшетах, работающих под управлением Windows, iOS и Android. Есть возможность работы без доступа в интернет.

Складское хранение товаров FMCG

В зависимости от особенностей продукции, 3PL-операторы обеспечивают ее хранение:

- напольно;

- на стеллажах;

- в мелких ячейках.

Помимо этого, компания-логист выполняет следующие действия:

- рациональная паллетная подборка;

- эффективная покоробочная подборка;

- мелкоштучная комплектация товаров.

Благодаря предпродажной подготовке продукции клиенты избавлены от дополнительных финансовых затрат – перевозки груза со склада к месту предпродажной подготовки и сопутствующих погрузочно-разгрузочных работ.

Указанный вид логистики включает:

- сортировку и маркировку товара;

- стикеровку;

- подготовку продукции, которая будет использоваться в рекламных кампаниях;

- упаковку с использованием термоусадочной пленки;

- составление наборов и упаковку по индивидуальным требованиям, в том числе и упаковку товара с нестандартными параметрами.

Логистика FMCG на примере продуктов питания

Первоочередные задачи логистического оператора, работающего с описываемой группой товаров:

- неукоснительный учет сроков годности продуктов;

- соблюдение жестких стандартов товарного соседства;

- круглогодичное поддержание необходимого температурного режима.

Учитывается каждая партия отгрузки. На любой заказ в обязательном порядке оформляются удостоверения и сертификаты качества. Каналы отгрузки подбираются в соответствии с гибкими методиками отпуска – LIFO, FEFO.

Продукция, сроки годности которой скоро истекут, обязательно блокируется отдельно.

Хранение большого количества товаров подразумевает наращивание “емкости” – 2-3-кратное и более выраженное увеличение высоты “этажей”, состоящих из паллет, установленных друг на друга. Пределы определяются высотой склада и возможностями складской техники.

Предприятия, работающие с товарами FMCG, как правило, делегируют компании-логисту полную предпродажную подготовку, куда входит:

- маркировка и стикеровка;

- упаковка и переупаковка товаров;

- вкусовое микширование;

- формирование метро-юнитов.

Метро-юниты – наилучший формат упаковки для рекламной акции. Это позволяет одновременно продать набор из товаров одной или нескольких групп.

Самостоятельная обработка большого объема продукции может затянуться и затормозить торговлю, дав эффект, противоположный ожидаемому

Поэтому, важно делегировать эту деятельность профессионалам. Сервис “Мирада” по предпродажной подготовке – в первую очередь инструмент увеличения объемов реализации, а не только услуга.

Комплексная организация логистики FMCG-товаров, осуществляемая опытным 3PL-оператором, дает ритейлерам такие преимущества:

- качество готовой продукции существенно улучшается;

- на 1-2% сокращаются убытки, вызванные отсутствием товаров на полках;

- благодаря отказу от услуги транспортировки груза поставщиком, себестоимость товара снижается на 3-8%;

- на 5% уменьшается количество товаров на складах, что увеличивает доход магазина.

Экономика

Хотя относительная прибыль от продажи таких товаров обычно низка, они продаются в больших количествах, поэтому общий доход может быть высоким. Для этого рынка характерны высокий уровень конкуренции, сезонность продаж для отдельных категорий продуктов, а также постоянное появление новых марок и видов товаров. Обычными предпосылками к успеху на этом рынке являются:

- необходимость ежедневного потребления,

- широкое представление товара в продаже,

- доступность цены,

- широкий ассортимент, а также

- стандарты размещения и выкладки товаров в торговых точках, так как выбор большинства товаров этого плана делается потребителем «в последний момент».

Рынок FMCG — один из самых конкурентных и изощренных по способам, инструментам и атмосфере продвижения и продаж, по стилям покупок. Существуют три типа покупок FMCG: повседневные, с запасом и для домашнего приема гостей. Соответственно в ходе маркетингового исследования стили покупательского поведения на этом рынке могут быть оценены по следующим параметрам:

- частота и время (день недели, время суток, время года) соответствующих покупок (по каждой товарной категории);

- предпочитаемый тип торговой точки (сетевые магазины/альтернативные магазинному способу покупки) для покупки соответствующих товаров (по каждой товарной категории);

- отношения с сетевыми магазинами (знание о них, осуществление покупок, наличие дисконтных карт);

- затраты на продукты, алкоголь;

- факторы, определяющие выбор торговой точки, включая сетевые магазины (транспорт, товар, обслуживание, помещение магазина, BTL-акции);

- способ передвижения до магазина, продолжительность поездки/похода в магазин;

- время совершения покупки;

- покупки по списку (рациональность);

- члены семьи, знакомые, участвующие в совершении покупки;

- факторы выбора различных категорий товаров (марка/производитель);

- оценка полезности различных источников информации о товаре.

Наиболее крупные FMCG-компании: Johnson&Johnson, Reckitt Benckiser, Colgate, Procter & Gamble, Henkel, Unilever, Coca-Cola, PepsiCo, Nestlé, Danone, Mars, Heinz, Kraft. Большая часть всех мировых FMCG-брендов принадлежит этому списку компаний.

FMCG

FMCG

FMCG FMCG

|

Российское подразделение крупнейшего европейского молочного концерна Arla Foods с головным офисом в Санкт-Петербурге и представительством в Москве. Располагает 8 представительствами в таких крупных региональных центрах с населением более 1 млн. человек как Самара, Новосибирск, Екатеринбург, Нижний Новгород, Краснодар, Ростов-на-Дону, Казань, Челябинск. |

FMCG FMCG

|

Британская табачная компания, вторая в мире, занимает около 17% мирового табачного рынка. British American Tobacco выпускает сигареты под глобальными марками Dunhill, Kent, State Express 555, Pall Mall, Rothmans, John Player, Lucky Strike, Viceroy, а также рядом местных марок (в России особо известна локальная марка «Ява Золотая») — всего около 300 марок. Компании принадлежит 52 фабрики по производству сигарет в 44 странах мира. |

| FMCG |

CadburyБританская компания по производству кондитерских изделий, является одним из мировых лидеров. Компании принадлежат такие бренды, как: Cadbury, Dirol, Malabar, Picnic, Stimorol, Wispa, Halls, Compliment, Fruit & Nut и другие. |

| FMCG |

CampinaМеждународная компания, работающая в области производства молочных продуктов и новейших ингредиентов для пищевой и фармацевтической промышленности. В 2008 году компании Campina и Friesland Foods обьединились в одну компанию Friesland Campina. |

FMCG FMCG

|

Coca-ColaThe Coca-Cola Company выпускает самый популярный безалкогольный газированный напиток в мире — Coca-Cola, который считается одним из самых дорогих брендов в мире. Помимо напитков линейки Coca-Cola, предприятия компании производят концентраты, сиропы и безалкогольные напитки под брендами: Fanta, Sprite, Schweppes, Фруктайм, Powerade, Burn, Powerade, BonAqua, Nestea, Fuze Tea, квас «Кружка и Бочка», соки и напитки Добрый, Nico Biotime, Rich, Ясли-Сад, Minute Maid, Tropico и другие. В общей сложности Coca-Cola полностью или частично владеет более, чем 350 глобальными и региональными торговыми марками. |

FMCG FMCG

|

Международная компания, производящая такие продукты как мыло, средства для гигиены рта, зубные пасты и щётки, корма для домашних животных, бытовую химию. |

FMCG FMCG

|

Международная компания Danone является крупнейшим в мире производителем продуктов питания. В России продукция компании представлена такими брендами, как: Активиа, Actimel, Актуаль, Alpro, Био Баланс, Даниссимо, Danone, Простоквашино, Петмол, Растишка, Тёма, Френдики, Nutrilon, Малютка. |

FMCG FMCG

|

Дочернее предприятие немецкого концерна Ehrmann AG, крупнейшего производителя молочной продукции в Европе. |

FMCG FMCG

|

Компания ESSITY (ранее – SCA Hygiene Products) является одним из ведущих в Европе производителей средств гигиены, бумажной продукции, гигиенических товаров под брендами: Zewa и Zewa Plus, Libresse, Libero, Tork и TENA. |

| FMCG | Финская пищевая группа, занимающаяся производством кондитерских и хлебобулочных изделий. В России группе принадлежит компания «Хлебный Дом». |