Сроки возврата подоходного налога: как вернуть и получить налоговый вычет 13 процентов с зарплаты

Порядок начисления НДФЛ регламентирован законодательством Российской Федерации. В соответствии с ним налоговик должен провести процедуру камеральной проверки, цель которой – установить факт излишних уплат. По окончании проверки инспектор уведомляет налогоплательщика о принятом решении. В случае положительного исхода физическому лицу обязуются выплатить денежные средства.

Срок возврата прописан в статье 78 Налогового кодекса РФ. Деньги зачисляются на счет, указанный в заявлении, в течение 30 дней с момента подачи. Таким образом, общий срок (с учетом проведения проверки) составляет четыре месяца. Даже если самостоятельно передать заявку в ИФНС, прикрепив к ней декларацию, время рассмотрения не будет уменьшено: все равно придется ждать четыре месяца.

Порядок получения налогового вычета

Как уже было рассмотрено выше, налоговый вычет можно получить за покупку квартиры, за уплату процентов по ипотеке, за лечение, за покупку лекарств, за учебу, за оплату полиса страхования жизни и так далее. Для этого нужно своевременно подать налоговую декларацию 3-НДФЛ.

Согласно Налогового Кодекса налогоплательщик может получить положенный ему вычет через налоговую инспекцию или через своего работодателя. В зависимости от выбранного способа, порядок действий разный.

сложность выбора

Вариант 1: оформление вычета через налоговую инспекцию

Общий порядок действий при подачи налоговой декларации в налоговую инспекцию.

- Получить справку по форме 2-НДФЛ за соответствующий год в бухгалтерии по месту работы.

- Подготовить комплект документов, подтверждающих право на получение соответствующего вычета, включая их копии. Списки документов были рассмотрены выше в данной статье.

- Оформить налоговую декларацию по форме 3-НДФЛ по окончании года.

- Предоставить в налоговую инспекцию по месту жительства заполненную налоговую декларацию и комплект документов. Вместе с заявлением о возврате НДФЛ.

Подать налоговую декларацию можно лично, почтовым отправлением, через доверенное лицо или через сайт Федеральной Налоговой Службы.

При подаче документов через налоговую инспекцию, необходимо иметь при себе оригиналы документов для предъявления их налоговому инспектору, в случае необходимости.

После приема документов, начинается камеральная проверка, которая длится 3 месяца. По завершению проверки, происходит возврат излишне уплаченного налога на банковский счет, который был указан в заявлении. Срок осуществления возврата – 30 дней.

Вариант 2: оформление налогового вычета через работодателя

В зависимости от вида налогового вычета существует два алгоритма действий для получения налогового вычета у работодателя.

Порядок действий для получения стандартного налогового вычета на ребенка (детей):

- Подготовить копии документов, подтверждающих право на получение вычета на ребенка:

- Если налогоплательщик является единственным родителем (единственным приемным родителем), необходимо дополнить пакет документов копией документа, удостоверяющего его статус.

- Если налогоплательщик является опекуном или попечителем, необходимо дополнить пакет документов копией документа об опеке или попечительстве над ребенком.

- Написать заявление на имя работодателя на получение налогового вычета на ребенка.

- Обратиться к работодателю с заявлением о предоставлении стандартного налогового вычета на ребенка и копиями документов, подтверждающих право на такой вычет.

Порядок действий для получения социального налогового вычета:

- Подготовить пакет документов, подтверждающих право на получение социального вычета по понесенным расходам.

- Представить в налоговую инспекцию по месту жительства заявление на получение уведомления о праве на социальный вычет и пакет подтверждающих документов, с копиями.

- Получить в налоговой инспекции уведомление о праве на социальный вычет, по окончании 30 дней.

- Представить уведомление о праве на социальный вычет работодателю.

Уведомление о праве на социальный вычет является основанием для работодателя не удерживать НДФЛ из доходов, которые выплачиваются налогоплательщику.

Ограничения на получение налогового вычета при покупке квартиры

Так, налоговый вычет по этому основанию можно получить только один раз в жизни (). Однако однократность подразумевает полное использование суммы вычета, поэтому использование вычета по нескольким объектам недвижимости нарушением не является. Лишь после получения полной суммы налогового вычета налогоплательщик утрачивает право на его повторное использование. К примеру, если гражданин приобрел квартиру стоимостью 1,5 млн руб., то заявить вычет он сможет еще раз, при покупке следующей квартиры или, например, строительстве дома – но уже на сумму, не превышающую 500 тыс. руб. Следует отметить, что эти правила действуют лишь с 1 января 2014 года, поэтому если вы использовали налоговый вычет на жилье, купленное до этой даты, то заявить его повторно уже невозможно, независимо от размера ранее предоставленного вычета. Так, если бы налогоплательщик из нашего примера приобрел первую квартиру до 1 января 2014 года, то остаток его вычета (500 тыс. руб.) попросту бы «сгорел» (письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 22 июля 2015 г. № 03-04-05/42071, письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 24 октября 2013 г. № 03-04-05/44997).

Важно, что правило о переносе части неиспользованного вычета действует только при покупке или строительстве жилья. Если гражданин желает заявить вычет на проценты по ипотеке, сделать это он сможет только один раз, даже если сумма вычета не достигает 3 млн руб

(, письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 7 августа 2015 г. № 03-04-05/45673).

Не будет предоставлен налоговый вычет и на часть стоимости жилья, оплаченного за счет иных лиц (в частности, работодателя) или материнского капитала и в случае приобретения недвижимого имущества у взаимозависимых лиц. К последним относятся, к примеру, супруг (супруга), родители (в том числе усыновители), дети (в том числе усыновленные), полнородные и неполнородные братья и сестры, опекун (попечитель) и подопечный ().

Таким образом, получить налоговый вычет при покупке квартиры вы сможете при одновременном наличии следующих обстоятельств:

- вы являетесь налогоплательщиком, российским налоговым резидентом и уплачиваете НДФЛ;

- приобретенная или построенная недвижимость находится на территории России;

- вы полностью или частично самостоятельно оплачивали указанные объекты, либо проценты по кредитам (займам) на их приобретение или постройку и являетесь их собственником;

- вы ранее не получали аналогичный имущественный налоговый вычет в полном объеме (либо не получали его в любом размере до 1 января 2014 года, а в отношении вычета на проценты по ипотеке требуется, чтобы вы его не получали вообще никогда раньше – независимо от того, до или после 1 января 2014 года);

- недвижимость не была приобретена у взаимозависимых лиц.

Сроки возвращения налогового вычета

Вычет будет предоставлен лишь после проверки 3-НДФЛ, предоставленной по итогам налогового периода.

В течение 3 месяцев проводится проверка. Перечисление средств выполняется в течение месяца после этого.

Деньги перечисляются только после проверки поданной информации

Имеется ещё один вариант – работодателю подаётся заявление и оповещение из налоговой о том, что гражданин может оформить НВ. Когда тот получит заявление, он будет вычитать из зарплаты сотрудника минимальную сумму налога.

Таким образом, сроки возвращения НВ перенесутся со следующего года и времени подачи документов. Однако этот вариант труден тем, что нужно будет дважды посетить налоговую службу: один раз для подачи документов, второй – чтобы получить уведомление.

Можно оформить НВ через работодателя, однако это может быть сложнее

Сумма налогового вычета

Размер вычета — это не то количество денег, которое можно получить в пользование. Так называют максимальный размер расходов, определённый налоговым кодексом, с которого делается возврат равный 13% налога.

Так, если вычет на ребёнка составил 1400 р., то гражданин получит 13% от этой суммы – 182 рубля.

Граждане имеют право получить 13% от суммы налогового вычета

Стандартные НВ

Если у гражданина имеются родные или приёмные дети, то он может оформить вычет. Размер выплаты будет небольшим, но и собрать документы не так уж и сложно. Данный НВ можно оформить, если общий доход составил сумму не более 350 000 рублей (это размер за 2018 год, но он ежегодно проходит индексацию). Но если доход превышает этот размер, то вычет не выплачивается.

Налоговые вычеты в 2019 году.

| Ребенок | Сумма налогового вычета |

|---|---|

| Первый ребенок | 1 400 рублей. |

| Второй ребенок | 1 400 рублей. |

| Третий ребенок и последующие | 3 000 рублей. |

| Ребенок-инвалид | 12 000 рублей для родителей и усыновителей, а также для 6 000 рублей для приёмных родителей, опекунов и попечителей. |

Так, если у вас есть три ребёнка, которым ещё не исполнилось 18 лет, то вам в качестве налогового вычета выплатят – (1,4 тыс. р. + 1,4 тыс. р. + 3 тыс. р.) * 13 % = 754 рублей.

Можно получить стандартный налоговый вычет

Социальные НВ

Если гражданин проходил учёбу или лечение, то он имеет право вернуть определённую сумму из потраченных средств. Максимальный размер вычета — не более 120 тыс. рублей.

Нужно учесть, что получить на руки можно не всю эту сумму, а лишь 13% от неё, то есть 15,6 тыс. р.

120 тыс. р. — это собранная сумма со всех социальных вычетов.

Выдержка из статьи 119 НК РФ

Когда можно оформить НВ за прохождение лечения?

Часть средств можно вернуть:

за пройденное лечение, если человек сам проходил его или им было оплачено лечение супруги(а), ребёнка до 18 лет или родителей

Но важно то, что НВ положен лишь за определённые медуслуги. Так, например, за оперативное вмешательство средства вернуть возможно, а вот за услуги гомеопата, натуропата и т.д

его не будет.

за медикаменты, которые официально утверждены законодательством РФ.

Средства можно вернуть только за определенные виды лечения и(или) приобретение медикаментов

Когда можно оформлять НВ за обучение?

Часть средств можно вернуть в следующих ситуациях.

- За своё обучение.

- За прохождение обучения детей, которым ещё не исполнилось 24 года, если они учились на очной форме. Такой налоговый вычет можно оформлять и за оплату разных секций, кружков, детского сада и школы. Нужно лишь учитывать то, что учреждение должно иметь государственную или частную лицензию.

- За прохождение обучения сестры, брата, которым нет ещё 24 лет, также при очной форме обучения.

Нужно предоставить определенные документы для получения налогового вычета на обучение

Налоговый вычет по ИИС

При открытии ИИС есть право выбора одного из 2 разновидностей НВ: налоговый вычет на взнос либо налоговый вычет из дохода, подлежащий обложению налогами.

- Имущественный НВ.

- Налоговый вычет за квартиру.

Если гражданин приобрёл недвижимость в виде дома или квартиры, то он имеет право на получение 13% от той суммы, что была за неё уплачена, но не свыше 260 тыс. р. При таком положении дел ему за год возвратят не более того размера налога, что был выплачен в казну государства. При низком официальном доходе возврат получится тоже скромным. К примеру, если за календарный год гражданин заработал 1 тыс. р., то его возврат составит при соответствующих 13% всего 130 руб. Так, если годовой доход составляет 2 миллиона рублей, то возврат придёт в сумме 260 тыс. руб.

Существует также налоговый вычет по ИИС

Налоговый вычет что это такое простыми словами

Каждый работающий человек в нашей стране платит налог на доходы. Он так и называется налог на доходы физических лиц или НДФЛ. Он взимается со всех доходов, которые получает человек. И с заработанной платы, и дохода от продажи акций, облигаций и других предметов. Стандартный размер налога составляет 13%, хотя есть доходы, с которых взимают и больший налог. Например, выигрыш денежного приза в акции «Купи конфету и выиграй миллион рублей».

Все эти налоги поступают в федеральный бюджет, а потом расходуются на благоустройство, выплату пособий, зарплат служащим бюджетной сферы и прочие государственные нужды. К счастью, в определенных случаях можно вернуть уплаченный налог. В статье будут рассмотрены случаи, в которых это возможно. Налоговое законодательство предоставляет обширные возможности для этого. Так давайте научимся ими пользоваться.

Нужно помнить, что претендовать на получение налогового вычета могут граждане, доход которых облагается по ставке 13%. То есть, они являются официально трудоустроенными. При подаче документов на вычет, необходимо подтверждать факт уплаты НДФЛ. Это своего рода стимулирующая программа государства по пресечению выплат зарплаты в «конвертах» и прозрачное ведение бизнеса.

Налоговый вычет регламентируется Налоговым Кодексом Российской Федерации (НК РФ).

Кому положен налоговый вычет

Право на получение налогового вычета возникает у граждан по прошествии календарного года. Подавать документы на получение налогового вычета можно в любое время в течении всего года. Рекомендуем подавать декларацию для получения налогового вычета сразу после возникновения права на него. То есть, в начале года. По некоторым видам вычета право на получение его сохраняется в течение 3-х лет, а по некоторым — 10 лет. Об этом будет рассказано далее в статье.

Налоговый вычет что это такое простыми словами

Нужно помнить о следующем, при принятии решения, когда подавать документы на вычет:

- Налоговая проверяет предоставленные документы в течении 3-х месяцев;

- После проведения проверки и принятия положительного решения о возврате, выплата происходит в течении месяца.

Таким образом, с момента подачи документов на вычет до момента получения денежных средств на счёте пройдет минимум 4 месяца.

На налоговый вычет не могут претендовать граждане, которые освобождены от оплаты налога на доходы физических лиц. К таким категориям относятся:

- Безработные, которые не имеют другого дохода, кроме пособия по безработице.

- Индивидуальные предприниматели, использующие специальный налоговый режим.

Кто может получить возврат налога при покупке квартиры?

Прежде всего, действующее законодательство предусматривает предоставление налогового вычета при покупке жилья только налогоплательщику. Налогоплательщиками признаются организации и физлица, на которых возложена обязанность уплачивать налоги ().

Кроме того, физлица по общему правилу должны являться налоговыми резидентами Российской Федерации (). К ним относятся граждане, фактически находящиеся в России не менее 183 календарных дня в течение 12 следующих подряд месяцев. Этот период не прерывается в случае краткосрочных (менее шести месяцев) выездов за границу для лечения, обучения или работы на морских месторождениях углеводородного сырья (). Ограничение по времени нахождения в России не устанавливается для командированных за границу представителей органов власти и местного самоуправления, а также российских военнослужащих, проходящих службу за рубежом. Эти лица признаются налоговыми резидентами, даже если в течение года они ни одного дня не находились на территории России ().

Также отдельный порядок установлен для признания в 2015 году налоговыми резидентами жителей Республики Крым и Севастополя. Для них 183 дня проживания исчисляются в течение периода с 18 марта по 31 декабря 2014 года ().

Лица, не являющиеся российскими налоговыми резидентами, тоже могут являться плательщиками НДФЛ, но только в том случае, если их источник дохода располагается в России (). Однако получить налоговый вычет они по общему правилу не могут ().

Кроме того, чтобы получить налоговый вычет, нужно иметь сам доход, который облагается налогом. Если налогоплательщик не имеет какого-либо дохода, с которого он обязан уплачивать НДФЛ, то он не сможет получить налоговый вычет. Этим налогом облагается доход, полученный налоговыми резидентами как от российских источников, так и от источников за пределами Российской Федерации, а для нерезидентов – только от российских источников ().

Важно, что вычет предоставляется только собственникам недвижимости. Если вы оплатили покупку квартиры для другого человека, а сами не стали собственником этого жилья, то налоговый вычет вам не предоставят

Равно как не предоставят такой вычет и этому человеку. Исключением является случай приобретения жилья в собственность своих детей или подопечных в возрасте до 18 лет либо строительства жилой недвижимости для них ().

Если квартиру купили супруги (и она по правилам семейного законодательства перешла в их общую совместную собственность), то нередко возникает вопрос: каждый ли из них вправе получить вычет или только тот, на кого недвижимость оформлена? Минфин России посчитал, что на вычет могут претендовать оба супруга, причем и мужу, и жене вычет полагается в полном размере, до 2 млн руб. При этом не обратившийся за таким вычетом совладелец сохраняет право на получение имущественного налогового вычета по другому объекту недвижимости в полном объеме. Правда, действует это правило, только если документы, подтверждающие возникновение права собственности на объект (либо акт о передаче – при приобретении прав на объект долевого строительства), оформлены после 1 января 2014 года (письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 5 июня 2015 г. № 03-04-05/32776).

Для объектов, приобретенных до 1 января 2014 года, действует другое правило: размер вычета распределяется между супругами в соответствии с их письменным заявлением. Напомним, что получить вычет можно из доходов за три года, предшествовавших году подачи налоговой (). Иными словами, если налогоплательщик подал заявление о предоставлении налогового вычета на покупку жилья в 2018 году, получить вычет из доходов предыдущих периодов он сможет только за 2017, 2016 и 2015 годы. При этом не имеет значения момент приобретения квартиры, поскольку ограничений на срок обращения за вычетом не установлено (письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 29 апреля 2014 г. № 03-04-05/20134).

Однако если недвижимость супругами была оформлена не в совместную, а в общую долевую собственность, то каждый из супругов должен подтвердить понесенные на ее приобретение расходы самостоятельно и именно на сумму этих расходов ему будет предоставлен налоговый вычет (письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 28 ноября 2014 г. № 03-04-05/60785).

Процентный вычет по ипотеке

Приобретение недвижимости под ипотеку тоже предоставляет право на вычет по выплате процентов. Можно возвратить 13% от той суммы, которая пошла на уплату процентов по ипотеке, но не больше 390 тыс. р. Это ограничение применимо к кредитам, которые были оформлены после 1 января 2014 г. Те граждане, которые оформили ипотеку до 2014 г., могут оформить НВ на расходы, связанные с уплатой процентов без каких-либо ограничений.

Данный тип возможен лишь по одному объекту недвижимости. При этом человек может сам выбрать, по какому конкретно.

Для получения вычета по процентам потребуются стандартные документы и:

- договор по ипотеке, график выплат;

- ксерокопии платёжных документов;

- оформить НВ по расходам в уплату процентов можно в ФНС или у своего работодателя.

Для оформления такого НВ необходимо предоставить ипотечный договор

Какие документы готовить

Здесь все зависит от того, на какую категорию вычетов вы претендуете, поскольку каждая из них требует разных подтверждений. Для получения компенсации за дорогостоящие медикаменты, следует подготовить:

- чеки и квитанции о покупке;

- заполненную декларацию;

- рецепты на лекарства, дополненные подписями и печатями лечащего врача.

Для получения стандартного/классического вычета, касающегося ребенка, необходимо предоставить:

- детское свидетельство о рождении;

- заполненное заявление (образец можно найти в интернете);

- документ, удостоверяющий личность родителя;

- справки о том, что ребенок учится на очном отделении (если форма договорная, прикрепите чеки об оплате);

- свидетельство о заключении брака (если имеется).

Весь пакет передается работодателю, а он уже направляет необходимые сведения в уполномоченные органы.

Если вычет оформляется в связи с инвалидностью или особым статусом, требуется предоставить справки это подтверждающие.

Налоговый вычет — простое определение

Налоговый вычет — эта некая сумма, установленная законом, которая уменьшает ваш доход, облагаемый налогом. В результате доход становится меньше. Соответственно уменьшается и сумма налога, которую вы должны заплатить. Если с вас был удержан налог без учета вычета (то есть в сумме больше чем нужно) вам обязаны вернуть переплату.

Почему эта сумма «некая»? Потому что в зависимости от конкретной ситуации она различается. Размер вычета может составлять от 1 рубля до суммы превышающей 2 000 000 рублей. Налоговые вычеты бывают нескольких трех видов: имущественные, социальные и стандартные. Но пока останавливаться на этих подробностях не будем. Продемонстрируем лишь общий принцип работы налогового вычета любого типа. У всех перечисленных вычетов он одинаков.

Пример

Предположим, что ваша зарплата составляет 50 000 руб. в месяц. Никаких вычетов у вас нет. Налог на доходы, который будет с нее удержан, составит:50 000 руб. х 13% = 6500 руб.

Эту сумму, предприятие в котором вы работаете, будет ежемесячно платить в бюджет. Следовательно, «на руки» вы ежемесячно получаете зарплату за вычетом налога, то есть лишь в сумме:50 000 — 6500 = 43 500 руб.

За год вам будет начислена зарплата в размере:50 000 руб. х 12 мес. = 600 000 руб.

За год с нее будет удержан налог в сумме:6500 руб. х 12 мес. = 78 000 руб.

Итак, предприятие в котором вы работаете за год удержала с вас налог — 78 000 руб. и заплатила его в бюджет.

Предположим, что в этом же году вы получили право на налоговый вычет (какой именно — не важно). Следовательно, ваш годовой доход должен быть уменьшен на его сумму

Рассмотрим несколько ситуаций.

Ситуация 1. Вычет меньше дохода

Сумма вашего вычета — 120 000 руб.

В таком случае ваш годовой доход, облагаемый налогом, составит:600 000 руб. (зарплата за год) — 120 000 руб. (вычет) = 480 000 руб. (облагаемый доход)

С него должен быть удержан налог в размере:480 000 руб. (облагаемый доход) х 13% = 62 400 руб.

Однако, с вас уже удержали 78 000 руб. Предприятие, которое платило за вас налог рассчитывало ваш доход без учета вычета. Следовательно налог был переплачен. И часть от его суммы вы вправе вернуть из бюджета «живыми» деньгами.

Эта часть составит:78 000 руб. (уже удержанный налог) — 62 400 руб. (налог, который нужно удержать) = 15 600 руб. (налог, который можно вернуть)

Ситуация 2. Вычет равен доходу

Сумма вычета — 600 000 руб.

В таком случае ваш годовой доход, облагаемый налогом, составит:600 000 руб. (зарплата за год) — 600 000 руб. (вычет) = 0 руб. (облагаемый доход)

Получается, что в этом году вы не должны были платить налог вообще. Следовательно государство вам обязано вернуть всю сумму удержанного с вас налога (78 000 руб.).

Ситуация 3. Вычет больше дохода

Сумма вычета — 950 000 руб.

В таком случае ваш годовой доход, облагаемый налогом, составит:600 000 руб. (зарплата за год) — 950 000 руб. (вычет) = 0 руб. (облагаемый доход)

Как и в ситуации 2 получается, что в этом году вы не должны были платить налог. Следовательно государство вам обязано вернуть опять же всю сумму налога (78 000 руб.).

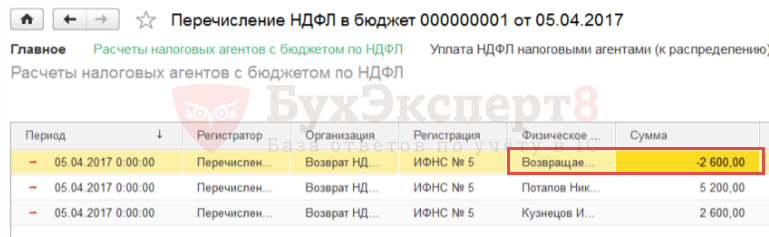

Перечисление НДФЛ в бюджет в месяце возврата налога

В месяце, когда произошел возврат налога, сумма перечисляемого организацией в бюжет НДФЛ уменьшается на сумму возвращенного НДФЛ.

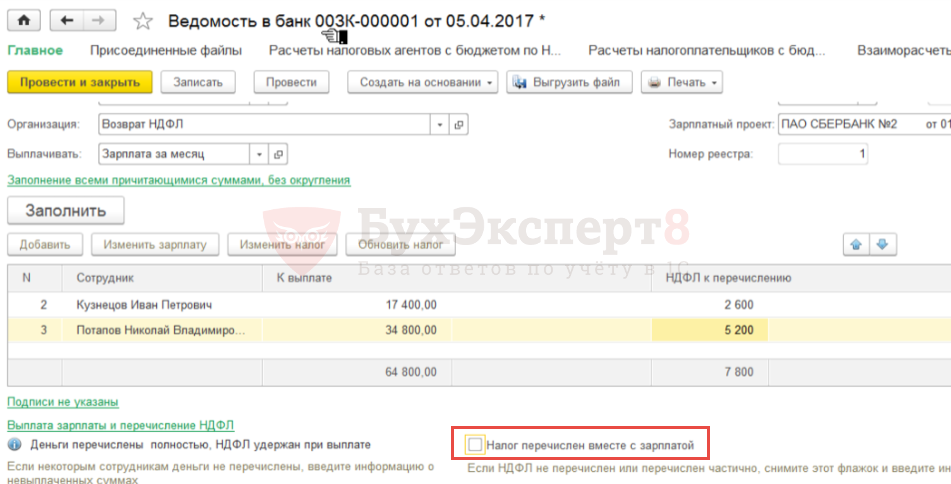

Для этого в документе Ведомость в банк необходимо снять флажок Налог перечислен вместе с зарплатой:

В результате при проведении Ведомости будет зафиксирована информация по выплаченным суммам сотруднику и удержанному НДФЛ.

Для того чтобы в программе отразить факт перечисления налога, необходимо создать документ Перечисление НДФЛ в бюджет (Налоги и взносы – Перечисления НДФЛ в бюджет).

При проведении документа Перечисление НДФЛ в бюджет в регистре накопления Расчеты налоговых агентов с бюджетом по НДФЛ спишется отрицательное перечисление по сотруднику, по которому был возврат, а для остальных сотрудников – зарегистрируются как перечисленные ровно удержанные с них суммы: